「ファクタリングを利用しようと思うけど、【ビートレーディング】ってどうなの?」

「急ぎで資金が必要だけど、【ビートレーディング】を使って大丈夫?」

結論からいえば、【ビートレーディング】は、目先の資金難を本日中にでも解決してくれる有力な選択肢です。

ただしどの資金調達法も一長一短あるように、【ビートレーディング】もまた一長一短があります。

【ビートレーディング】を利用するまえに、まずはコレだけ確認してみてください。

▼ビートレーディング利用の判断基準

| おすすめできる人 | おすすめしない人 |

|---|---|

| ・資金が必要になるまで時間がない人 ・ファクタリングをはじめて利用する人 ・取引先に連絡してほしくない人 ・調達したい金額が25万円以上の人 ・建設業界の人(ひとり親方もOK) | ・必要な資金が30万円未満の人 ・借入れが少なく手数料を抑えたい人 ・新規開業したばかりの人 |

本稿では、筆者自身が実際に【ビートレーディング】に申し込みをした検証結果と、【ビートレーディング】を利用したことがある5名の方への聞き取り調査に基づいて、いい点だけでなくリスク面についてもお伝えしていきます。

本稿を読み終わるころには、いま自分が選択すべきベストな資金調達法が理解できるようになりますよ。

それではまいりましょう!

- 入金までが早い

- 手数料が高い

【ビートレーディング】でのファクタリングをおすすめできる人

まずはじめにファクタリングサービス【ビートレーディング】をおすすめできる人からいきましょう。

【ビートレーディング】をおすすめできる人はこんな人です。

【ビートレーディング】がおすすめな人

・資金が必要になるまで時間がない人

・ファクタリングをはじめて利用する人

・取引先に連絡してほしくない人

・調達したい金額が30万円以上の人

・建設業界の人(ひとり親方もOK)

では、それぞれのおすすめ項目を、ザっと見ていきましょう。

資金が必要になるまで時間がない人

今日、明日にでも資金が必要という人に【ビートレーディング】はおすすめできます。

というのも、実際に筆者が【ビートレーディング】に対して請求書を査定に出した検証結果によると、審査が完了するまでの時間は2時間10分でした。

これはほかのファクタリングサービスの検証結果と比較したときも、1、2位を争うような早さです。

つまり午前中に動き出してさえおけば、【ビートレーディング】で即日に入金までたどり着く可能性も大いに高まります。

ファクタリングをはじめて利用する人

ファクタリングをはじめて利用するという方にとっても、【ビートレーディング】はおすすめです。

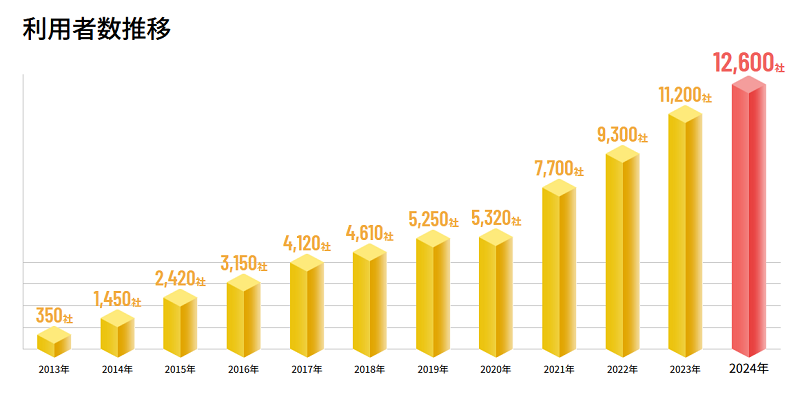

というのも、【ビートレーディング】は数あるファクタリングサービスを代表するような大手サービスのひとつです。

実際に2025年3月に発表された【ビートレーディング】の2024年の業績報告では、累計で71,000社もの利用実績が確認できます。

そもそもこうした業績を公表していること自体、サービスとしての透明性の高さがうかがえる安心材料ですね。

ファクタリングサービスの一部には、給料ファクタリングや、ファクタリングと称して実際は闇金契約をしてくるなど、違法性のあるサービスを提供している会社もあります。

その点、【ビートレーディング】のこうした大手感は初めてファクタリングを利用する方にもオススメできるというわけです。

参考

給料ファクタリングとは、会社員やアルバイトを対象に給料を前借りできるサービスのこと。

金融庁が「貸金業に該当」と判断したことで、無届で給料ファクタリングをおこなっている業者は違法扱いとなった。

https://www.fsa.go.jp/user/factoring.html

取引先に連絡してほしくない人

「○○さんがおたくへの請求書を買い取ってほしいとおっしゃってるんですが?」という連絡を取引先にしてほしくない人にとっても、【ビートレーディング】はおすすめです。

これがもし大手銀行が提供しているようなファクタリングサービス(3社間取引)なら、取引先に連絡がいってしまいます。

ですが【ビートレーディング】をはじめ、現在主要なファクタリングサービスはこうした取引先への連絡を一切することなく、資金を調達できます。

これを「2社間取引」といいます。

「あそこは資金繰りがヤバそうだ。もう発注は控えたほうがいいかな」なんて妙な勘繰りをされると、今後の取引に影響がないとも言えません。

取引先との関係をこじらせたくないのであれば、こうした2社間取引ができる【ビートレーディング】は重宝します。

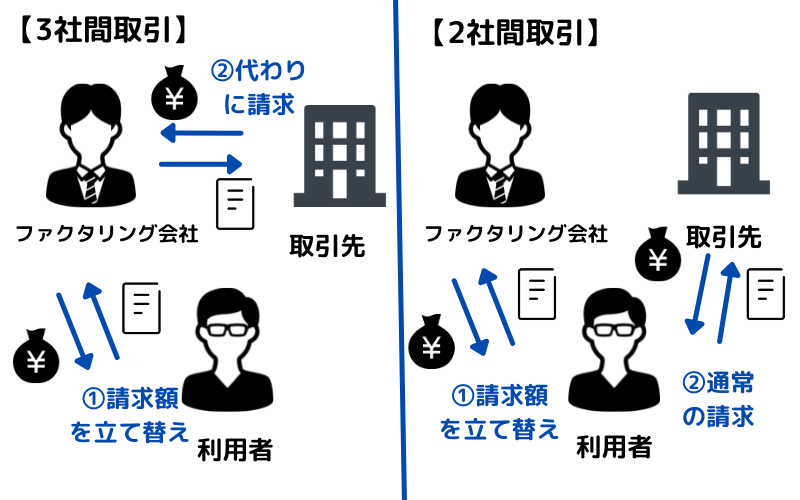

3社間取引と2社間取引の違い

ここでちょっと脇道にそれて、ここでファクタリングの2社間と3社間の違いを簡単に説明しておきます。

まずはわかりやすく簡略化したイメージ(下図)をご覧ください。

▼ファクタリングの仕組みの違い

まず3社間取引の場合、利用者はファクタリング会社に請求書(売掛金)を買い取ってもらいます。

これで実際の支払期日より前に、請求額をファクタリング会社に立て替えてもらいます(①)。

その後ファクタリング会社は、利用者に代わって取引先に請求を行います(②)。

支払期日に取引先はファクタリング会社に対して支払いを行います。

そのため、3社間取引では「取引先-ファクタリング会社」間の連絡は必須となります。

また3社間取引は取引先に「今月の請求書をファクタリング会社に譲ってもいいよね?」という同意をもらう必要がありますので、どうしても資金調達までに時間がかかります。

一方で、2社間取引の場合、まず利用者はファクタリング会社に請求書(売掛金)を買い取ってもらい、実際の支払期日より前に、ファクタリング会社に請求額を立て替えてもらいます(①)。

ここまでは3社間と同じですね。

後日、支払期日になると請求書を出している取引先から利用者に入金があります(②)。

その入金があった時点で、立て替えてもらった分を利用者からファクタリング会社に「戻し」ます。

つまり、取引先は利用者からの通常の請求に対して支払っているだけです。

2社間取引の場合、取引先がファクタリングを利用していることなど知るよしもありません。

また取引先を巻き込む形ではないので、入金までもスピーディに進みます。

【ビートレーディング】では2社間も3社間も対応してくれますが、基本は2社間取引で考えておいてください。

では、話を【ビートレーディング】をおすすめできる人に戻します。

調達したい金額が30万円以上の人

調達したい金額が30万円以上調達したいという方もおすすめです。

逆に30万円未満の場合は、【ビートレーディング】ではなく、小口専用のファクタリングサービスを使ったほうが得です。

というのも【ビートレーディング】に限った話ではなく、ファクタリングの最大のデメリットは手数料の高さです。

いくらホームページに低い手数料率や手数料率の上限が書かれているようなところでも、実際に審査を出すと20%前後の手数料をとられることが筆者のおこなった検証でわかっています。

つまり10万円の請求書を買い取ってもらうとき、手数料として20%の2万円を払うことになります(※実際は掛け目が発生するので計算は異なります)。

一方で、小口専用のファクタリングならこの手数料が一律10%まで下がります。

もし調達したい金額が10万円未満の方は、のちほど「【ビートレーディング】でのファクタリングをおすすめしない人」の章で、どうすればいいのかを詳しく解説します。

建設業界の人(ひとり親方もOK)

建設業界の方は【ビートレーディング】を利用すると、担当者とのやりとりがスムーズに進むメリットがあります。

というのも、過去の取材で【ビートレーディング】の顧客は、建設業が3割と回答しています。

ファクタリングに申し込みをすると、「資金が必要になった理由」を担当者から必ず聞かれます。

そのとき、建設業界の取引数が多い【ビートレーディング】だと、

「案件が急増して設備や材料を、急に仕入れないといけなくなった」

「納期が短く、急ぎで他社から職人を借りなければならなくなった」

など建設業界特有の事情であっても、サクサク話が進みやすいというわけです。

また【ビートレーディング】では個人事業主も利用OKなので、ひとり親方でも利用できます。

もちろん建設業界以外の方も【ビートレーディング】を利用できます。

【ビートレーディング】の評判・口コミ

ここまでは【ビートレーディング】をおすすめできる人を見てきました。

では、実際に【ビートレーディング】を利用した人は、どんな評価をしているのでしょうか?

実際に【ビートレーディング】利用した5名の聞き取り調査をまとめると、こうなります。

▼【ビートレーディング】のいいところ・悪いところ

| いい評判・口コミ | 悪い評判・口コミ |

|---|---|

| 入金までが早い | 手数料が高い |

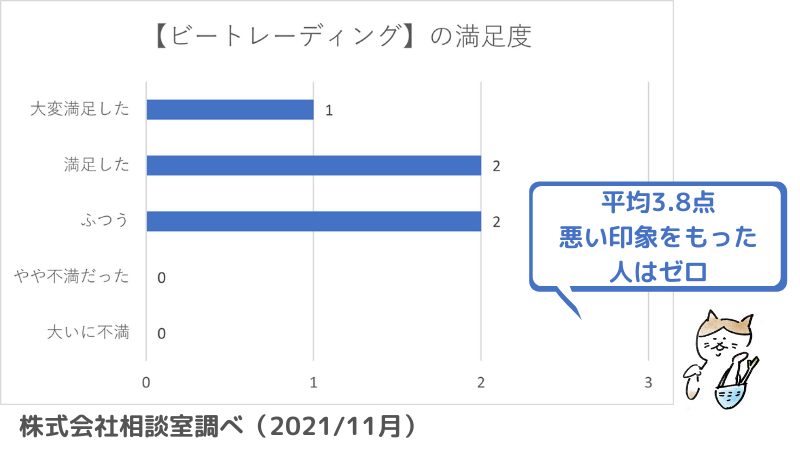

さらに、入金までのスピードや担当者の対応、調達できた金額、手数料などを含めた総合的な満足度は下図です。

▼ビートレーディングの満足度は平均3.8点

なにより「満足した」以上の評価をした人が60%にのぼり、【ビートレーディング】に対して悪い印象をもった人がゼロだったというのは、注目に値しますね。

それぞれを詳しく見ていきましょう。

申込みから入金までが早い

【ビートレーディング】の口コミとして、特に目立ったものが「入金の早さ」です。

「しっかりと対応をしていただき、早急に資金を調達することができました」(35歳男性、エンジニア)

「おすすめできる点は、短期間で資金を融通してくれる点です」(35歳女性、金融業)

実際に今回【ビートレーディング】の利用状況について聞き取りした5人の方の入金までの期間は下表です。

| 入金までの期間 | 割合 |

| 翌日 | 40% |

| 2~4日 | 40% |

| 2週間ほど | 20% |

今回の聞き取り調査ではあいにく即日に入金まで果たせた人はいませんでしたが、それでも翌日に資金を得た人が40%となりました。

ちなみに筆者がおこなった検証では、午前中から動いていれば即日入金も十分狙えます。

そろえておくべき書類など、どうすればスムーズに入金までたどり着くことができるか?は、のちほど【ビートレーディング】の利用方法の章で詳しくみます。

手数料が高い

一方で、【ビートレーディング】のよくない点として口コミに見られたのは「手数料の高さ」です。

「手数料が高くなってしまうところ」(36歳男性、個人事業主)

「若干手数料が高くなってしまうのは、おすすめできない点です」(35歳女性、金融業)

今回の利用者から聞き取りした結果は、筆者自身が受け取った審査内容と一致し、初回利用時の手数料は20%だとひとまず考えておいていいでしょう。

もし調達する金額が100万円を超えてくるようなら、この手数料率はいくぶん下がる可能性があります。

ただし、この手数料の高さは【ビートレーディング】だけの話ではなく、ファクタリングサービス全般に言えることです。

筆者が11社のファクタリングサービスに審査をしてもらった結果でも、軒並み20%が相場でした。

なにも【ビートレーディング】だけ手数料が高いわけではなく、ファクタリングという資金調達方法の負の特徴として手数料が高い、ということなのですね。

手数料の高さはファクタリングという資金調達のデメリットであるのは間違いありません。

それは銀行の融資の利息がせいぜい数パーセント台で借入できることを考えても、20%の手数料は高いです。

ですが一方で、ファクタリングにはほかの資金調達よりもスピードが早かったり、すでに銀行などから借入れがあっても審査ではあまり考慮されないというメリットがあります。

それぞれの資金調達方法を比較すると下表になります。

▼資金調達方法の比較

| ファクタリング | 公的機関の融資 | 銀行融資 | |

| 入金までのスピード | 非常に早い | かなり遅い | 遅い |

| 手数料or利息 | 高い | 低い | 低い |

| 審査のハードル | 低め | 高い | 高い |

いずれの資金調達方法にも一長一短あるわけですが、自分に状況に合った資金調達方法を選ぶ必要があるということですね。

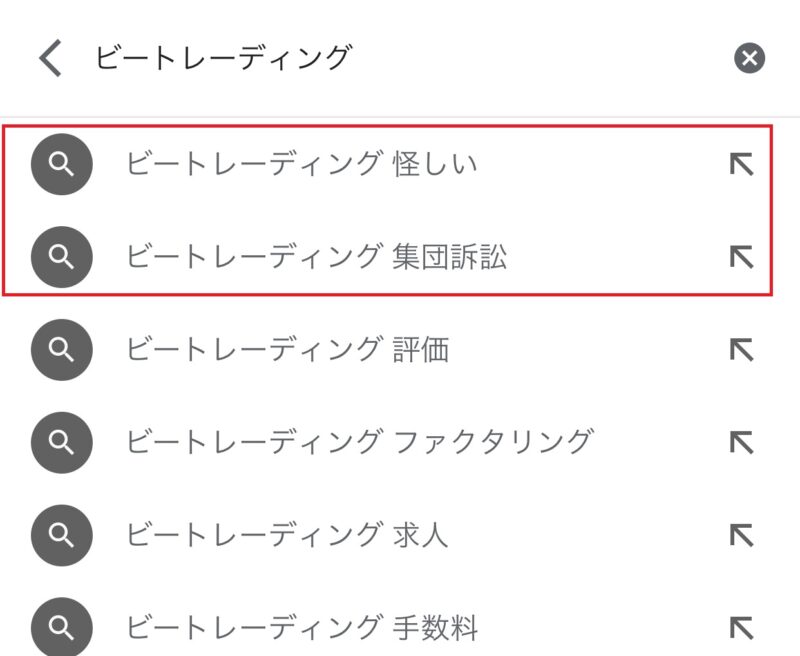

物騒なサジェストが出てくるが違法サービスではない

ちなみに【ビートレーディング】の評判に関して、もう一点確認しておくべきところがあります。

それはGoogle検索したときに、下のようななんとも物騒なサジェスト(予測変換)が表示されます(2021年11月時点)。

結論からいえば、【ビートレーディング】は、安心して利用していいファクタリングサービスです。

「怪しい」というのは個人の感想なのでなんともいえませんが、ただ冒頭でもお伝えしたとおり業績を見ても年間5,000社以上が利用するファクタリング業界の代表的な1社であることに疑いはありません。

また「集団訴訟」に関しては、かつてサラリーマン向けに「給料ファクタリング」という給料の前借りサービスのようなものを提供していた他社の間違いではないかと思われます。

【ビートレーディング】では給料ファクタリングサービスを提供していませんので、もちろん違法性もありません。

ここまでで【ビートレーディング】のメリットやデメリットが理解でき、安心して利用できるファクタリングサービスであることがわかったかと思います。

それでは次章では、実際に【ビートレーディング】を利用する方法について解説していきます。

【ビートレーディング】の利用方法

【ビートレーディング】の利用方法は、大きい流れはこのようになります。

【ビートレーディング】の利用の流れ

1.公式サイトから申込み

2.担当者から折り返しの電話連絡

3.審査書類の提出

4.審査

5.本契約

特に利用手続きに難しいところはありませんが、入金までのスピードアップをするポイントもありますので、ザっと頭に入れていってください。

1.公式サイトから申込み

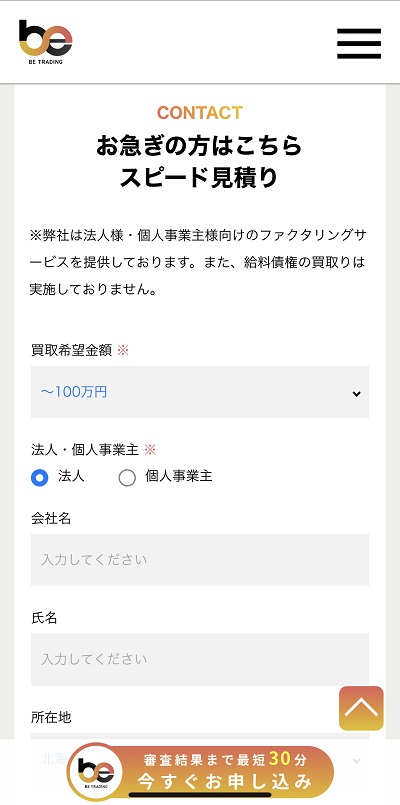

まずは【ビートレーディング】の公式サイトにある、下図の「スピード見積もり」に進みます。

フォームの買取希望金額の箇所は、入金してほしい希望の金額を選択します。

また「翌月売掛金額」の項目には、買い取ってほしい請求書の金額を入れればOKです。

ファクタリングでは「売掛金」という言葉が頻出しますが、請求書の金額のことだとイメージしてもらえば問題ありません。

また「売掛先」というのは、請求書に記載されている取引先のことです。

また電話番号は担当者からの折り返し連絡がありますので、正しい電話番号を入力してください。

メールアドレスものちの審査書類の提出に使いますので、正しいメールアドレスを入れるようにしてください。

2.担当者から折り返しの電話連絡

申込みをして5~10分くらいすると、【ビートレーディング】の担当者から折り返しの電話がきます。

そこで簡単なヒアリングが行われるので、必ず電話に出るようにしてください。

その後再度担当者から連絡がきますが、気のいい営業マンという感じで、「社長さん」とか「社長」と呼んでくるので、ちょっとくすぐったい思いをするかもしれませんね。

聞かれる項目は、こんな感じです。

担当者に聞かれること

・自身の事業の内容

・資金が必要な理由

・どれくらいの資金が、いつまでに必要か?

・取引先との取引内容や関係性

これらを一通りヒアリングされたあとは、審査書類の案内があります。

電話口でも説明してくれますが、メールでも説明が送られてくるので、メモは特に必要ないでしょう。

3.審査書類の提出

【ビートレーディング】の審査で必要になる書類は下表です。

| 必ず必要な書類 | 追加で必要になる書類 |

|---|---|

| ・買い取ってほしい請求書(PDFなど) ・メイン口座の通帳の履歴(2か月分) | ・本人確認証(撮影した画像) ・決算書or確定申告書 ・取引先との契約書 |

基本的には上の「必ず必要な書類」だけでOKですが、場合によっては追加で審査書類を求められることがあります。

またインターネット銀行やWEB通帳を使っている方は、口座の履歴をスクショした画像でもOKでした。

4.審査

審査書類を送ると、担当者が審査部に行って請求書を買い取る条件を交渉してきてくれます。

ここからは「待ち」になりますが、入金までのスピードアップのために本契約に必要な書類をそろえておきましょう。

マイナンバーカードをお持ちの方は、コンビニのコピー機で発行できますので、役所が空いてない時間でも準備できます。

5.本契約

審査に問題がなければ、請求書の買取条件を提案されます。

この時、手数料率と同時に「掛け目」という言葉が出てきます。

ややこしいのですが、大事なところなのでしっかり確認していきましょう。

実はファクタリングでは100万円の請求書を出しても、100万円分として査定してくれるわけではありません。

実際には多くの場合7掛けの「掛け目」で査定されるので、100万円の請求書を70万円のものとして査定することになります。

これはファクタリング会社側が、万が一「取りっぱぐれた」ときの、ちょっとした防衛策のようなものです。

なのでもし、掛け目が7掛けで手数料が20%の条件だったとすると、こうなります。

100万円の計算例

100万円×掛け目70%=70万円・・・入金される額

70万円×手数料20%=14万円・・・手数料

70万円+14万円=84万円・・・取引先から入金があったときにファクタリング会社に戻す金額

70万円+(100万円―84万円)=86万円・・・最終的に利用者が受け取る金額

なんともややこしい話ですが、ファクタリングは融資(借入れ)ではないため、こうした条件になります。

条件に問題がなければ、本契約をしましょう。

6.入金完了

本契約後、【ビートレーディング】から入金があります。

7.取引先から入金後、【ビートレーディング】に戻す

後日、取引先から入金があったとき【ビートレーディング】に立て替えてもらった分を戻します。

【ビートレーディング】で審査を通すコツ

ところですでに借入れが多かったり、支払いの遅延などで信用情報にキズがある方は、ファクタリングの審査に関して心配されているかもしれませんね。

もちろんこうした信用情報のキズや返済事故はないのがベストです。

でもあまり自分の信用情報や借入れ状況を過剰に心配する必要もありません。

というのも、ファクタリングの審査で重視されるのは利用者本人ではなく、買い取ってもらう請求書の請求先(売掛先)です。

つまり審査を通すコツはこうなります。

審査が通りやすくなるコツ

・社会的信用度の高い売掛先

・取引歴が何度かある売掛先

もし請求書が複数あって選べるのであれば、なるべく大手企業の請求書を審査に出したり、お得意先として何度も取引をしているところへの請求書を審査に出しましょう。

繰り返しますが、2社間取引の場合、私たちへの確認なく勝手に取引先に連絡がいくことはありません。

一方で、売掛先が法人ではなく個人だった場合は審査に通りません。

自身が個人事業主であることは問題ありませんが、取引先が個人事業主ではダメということです。

これは【ビートレーディング】に限ったことではなく、どのファクタリングサービスでも同じことです。

また必要書類である銀行口座の履歴を出さなかったり、そもそも個人事業主として何年もやっているのに確定申告をしていないような方も、審査通過はかなり厳しくなるでしょう。

【ビートレーディング】でのファクタリングをおすすめしない人

さてここから話を方向転換して、【ビートレーディング】をおすすしない人について見ていきます。

結論から言えば、【ビートレーディング】を利用すべきではない人はこういう人です。

【ビートレーディング】が不向きな人

・必要な資金が30万円未満の人

・手数料をとにかく抑えたい人

実をいうと、これらの人は【ビートレーディング】ではなく、別の資金調達サービスを使ったほうが有利です。

どういうことか詳しくみていきましょう。

必要な資金が30万円未満の人

目先の生活費など必要な資金が30万円未満の人は、【ビートレーディング】を利用するべきではありません。

こうした超少額のファクタリングには、よりよい条件で請求書を買い取ってくれる【ペイトナーファクタリング】というサービスのほうがお得です。

実際手元に残る資金がどれくらい変わるかを10万円のケースで比較してみましょう。

▼10万円の売掛金での比較

| 【ペイトナーファクタリング】 | 【ビートレーディング】 | |

| 掛け目 | なし | 7掛け |

| 手数料 | 1万円(10%) | 1.4万円(20%) |

| 調達金額 | 9万円 | 7万円 |

| 最終合計 | 9万円 | 8.6万円 |

まず10万円の請求書を買い取ってもらったとき、入金される金額が2万円も変わります。

それは【ビートレーディング】をはじめ一般的なファクタリングサービスには、先ほど説明した「掛け目」が発生するからです。

また手数料でも、【ペイトナーファクタリング】だと4,000円安く済みます。

つまり目先の資金が少しでもほしいときに、調達できる金額・手数料の両面で【ペイトナーファクタリング】のほうが有利な条件で資金を調達できるというわけです。

それならどんな金額でも【ペイトナーファクタリング】のほうがいいじゃないか、となるのですが実際はそうはいきません。

【ペイトナーファクタリング】で初回利用時に調達できる上限は、10万円までです。

たとえば「50万円の額面の請求書を10万円分だけ買い取ってもらう」ということはできますが、50万円分は買い取ってくれません。

そのため10万円以内の少額のファクタリングは【ペイトナーファクタリング】がいい、となるわけです。

また現実に即していうと、あまりに少額だと一般的なファクタリングサービスは利用を断わられる可能性すらあります。

手数料をとにかく抑えたい人

続いて銀行や消費者金融からの借入が少なく、「手数料や利息をとにかく抑えたい」という人も【ビートレーディング】はベストな選択ではありません。

というのも何度もお伝えしてきたとおり、ファクタリングの最大のデメリットは相場が20%という手数料の高さです。

一方で、これがファクタリングではなく融資(借入れ)だった場合は、利息制限法という法律が適用されます。

つまり利息制限法が適用される借入れだと、「これ以上の利息をかけると違法」という水準が決められています。

結果として、ファクタリングよりも融資の方が資金を調達するコストは安くなるということですね。

| 元本 | 上限の利息 |

|---|---|

| 10万円未満 | 20% |

| 10万円以上100万円未満 | 18% |

| 100万円以上 | 15% |

そこで「とにかく手数料を抑えたい」という方が検討すべきなのは、ビジネスローンです。

ここでは消費者金融サービスのアイフルグループが事業者向けに提供している【AGビジネスサポート株式会社】を例に比較してみましょう。

▼【ビートレーディング】と【AGビジネスサポート株式会社】の比較

| ビートレーディング | AGビジネスサポート | |

| 資金調達コスト | 高い | やや低い |

| 入金までのスピード | 早い | 早い |

| 個人事業主 | ○ | ○ |

| 分割返済 | × | ○ |

| 担保 | 不要 | 不要 |

| 保証人 | 不要 | 原則不要

※法人は代表者が連帯保証 |

資金を調達コストはファクタリングよりも安く、返済の分割も利き、スピードやその他の条件は変わらないとなれば、ビジネスローンを選択したほうがメリットがありますね。

ただしビジネスローンの審査はファクタリングよりハードルがあがる

いいこと尽くめに見えるビジネスローンですが、弱点もあります。

それは審査のハードルがファクタリングよりもあがる人が出てしまうことです。

ビジネスローンの審査ハードルがあがる人

・銀行や消費者金融から多額の借入れがある

・信用情報にキズ(返済事故や破産など)がある

・事業が赤字

・税金を滞納している

これらに当てはまる人は審査が通らない可能性が高いです。

このあたりは融資の審査条件としては一般的な基準なので、ザっとだけ説明します。

おさらいになりますが、主な審査対象となる人の違いはこうでした。

▼審査対象の違い

| ファクタリング | ビジネスローン |

|---|---|

| 取引先 | 本人 |

ファクタリングでは請求書に書かれている取引先(売掛先)の信用度が大事でしたが、ビジネスローンをはじめ通常の融資だと申込みした本人が審査対象として重視されます。

つまり、ビジネスローンでは本人の借入れ状況や信用情報がモロに審査されることになります。

もし多額の借入れがすでにあったり返済事故を起こしたことがある方はビジネスローンよりも、ファクタリングでの資金調達が現実的になります。

【ビートレーディング】は賢く利用しよう

最後に本稿のおさらいをしておきましょう。

【ビートレーディング】はファクタリングを代表するサービスのひとつです。

ですが、自身が置かれている状況や、必要な資金量、およびタイミングで賢く使い分けることがベストです。

【ビートレーディング】のメリット・デメリット双方を考えると、【ビートレーディング】をおすすめできる人/おすすめできない人はこうでした。

▼ビートレーディングを利用する判断基準

| おすすめできる人 | おすすめしない人 |

|---|---|

| ・資金が必要になるまで時間がない人 ・ファクタリングをはじめて利用する人 ・取引先に連絡してほしくない人 ・調達したい金額が25万円以上の人 ・建設業界の人(ひとり親方もOK) | ・必要な資金が30万円未満の人 ・銀行や消費者金融での借入が少ない人 ・手数料を抑えたい人 |

資金調達はビジネスや経営において非常に重要度の高い項目です。

賢くファクタリングならびに【ビートレーディング】を利用して、資金難をうまく乗り切りましょう。

参考

※本稿は【yup先払い】が【ペイトナーファクタリング】へ社名変更、およびサービス変更(初回最高調達額10→15万円があったため、2022年3月に加筆・修正をしています。

※【ペイトナーファクタリング】のサービス変更(初回調達限度額15→30万円)に変更があったため、2025年4月に加筆・修正をしています。