相続税の申告期限は、相続の開始を知った日から10か月になります。

では、申告期限を過ぎたらどうなってしまうのでしょうか。

また、申告期限を超えないようにする方法はあるのでしょうか。

今回は、相続税の申告期限についてわかりやすく解説します。

▼この記事でわかること

・申告期限を過ぎたら、5%~40%の非常に重い追加の税金が発生

・申告期限の10か月がすぎそうであれば、とりあえず概算で申告を

相続税の申告期限、納税期限について

まずは、相続税の申告期限についてわかりやすく解説していきます。

相続開始を知った日とは?死亡した日からではないので注意!

相続税の申告期限は、相続の開始を知った日から10か月となります。

また、納税も同じ申告期限内にしなければなりません。

では、相続の開始を知った日とは、いったいいつのことを指すのでしょうか。

そもそも相続の開始とは被相続人(遺産を遺して亡くなった方)の死亡によって起こります。

したがって、相続開始の日=被相続人の死亡日となります。

一般的には被相続人の死亡の日から10ヶ月後が相続税の申告期限と考えて良いでしょう。

ただし、相続に関する法律のほとんどが、「相続のあった事を知った日」、つまり被相続人の死亡を知った日が起算日となっており、ここは間違いやすいので注意して下さい。

ですので、厳密に言えば、相続の開始を知った日というのは被相続人の死亡を知った日ということになります。

例えば、疎遠な兄弟が相続人となる場合で、その兄弟も死亡しているケースなどは、更に兄弟の子が相続人になります。

相続人としては亡くなったことも知らされていないという事も起こりうることになります。この場合は例えば弁護士などから相続が発生したことの通知を受けた日が「相続開始があったことを知った日」となります。

ちなみに、このようなケースでは相続人によって相続開始があったことを知った日が大きくずれる可能性もあります。

他の相続人がだいぶ前に相続税の申告期限をむかえていたからといって焦る必要はありません。

相続開始を知った日を税務署に知らせる方法とは?

相続税の申告書には、相続の開始を知った日を記載する欄はありません。

もし、不安であれば、例えば、申告書第1表の余白などに相続の開始を知った日を記載しておくことで税務署に念のために知らせておく方法などもあります。

また、申告期限をすぎて提出しているのではないかと税務署につっこまれそうだなと感じたら、相続の開始を知った日がわかるメモや郵便物などを保管しておくようにすれば問題ないでしょう。

申告期限を過ぎたらどうなるの?罰則はあるの?(加算税、延滞税、重加算税)

申告期限を過ぎてしまった場合、以下の罰則があります。

ちなみに、基本的に申告を忘れていたときなど、不正や大きな過失などがない(仮装隠蔽がない)場合には、無申告加算税と延滞税がかかることになります。

罰則

- 無申告加算税

- 重加算税

- 延滞税

無申告加算税

無申告加算税は、期限までに申告をしなかったことに関する罰則です。

無申告加算税は税務調査前に自己申告で申告期限後提出した場合には5%ですみますが、税務調査後ですと最大で20%程度もとられてしまいます。

重加算税

重加算税は、事実をごまかすなどの、仮装・隠蔽行為に関する罰則です。

相続申告期限までに財産目録を作成し、相続税の申告の必要性があることを認識しつつ、申告していないと認められる場合は無申告の重加算税を賦課されてしまう場合があります。

重加算税は、40%と非常に重い罰則がかかります。

ちなみに、重加算税がかかる場合には、無申告加算税はかかりません。

国税OB岡本先生のOnePointアドバイス

無申告というのは、いわゆる何もしていない状態ですので、申告書を提出している場合より「仮装・隠蔽」行為を立証することが難しくなります。

相続税の知識がなく、申告書が必要とは思わなかった、忙しくて申告する準備時間が無かった、などなんとで言い逃れできてしまいます。

ただし近年では税務署も無申告の事案に積極的に重加算税を賦課するようになってきています。

例えば財産目録を作成し、相続税の試算をしていたり、銀行や農協などで主催している相続セミナーなどに出席している事実などがあれば、あらゆる手段で税知識の程度や申告義務の認識を有していたと見なされ、重加算税を賦課されるケースも増えてきています。

延滞税

延滞税は、期限までに納付がなかったことに関する、利息のようなものです。

こちらは、毎年変わりますが、基本的に金利の状況などをみて決まりますが、だいたい2%~5%程度で推移しており、直近ですと、令和4年は年2.4%と定まっています。

参考:国税庁HP

申告期限を過ぎたら配偶者控除や小規模宅地等の特例は受けられないの?

申告期限を過ぎたとしても、配偶者控除や小規模宅地等の特例は受けられます。

ちなみに、配偶者控除は、配偶者は法定相続分までは相続税がかからない、法定相続分を超えたとしても1.6億円までの相続であれば相続税がかからないという非常に使える制度です。

また、以下のような特例については、申告期限を過ぎた場合には、特例は受けられないということも合わせて覚えておきましょう。

受けられなくなる特例

- 農地の納税猶予

- 事業承継税制(非上場株式の納税猶予)

さらに、延納(担保を提供し、相続税の支払いを年賦で納付することができる制度)についても、申告期限を過ぎた場合にはできません。

これらの特例は申告期限までに申告書を提出することが要件(期限内申告要件)となっています。

国税OB岡本先生のOnePointアドバイス

相続税は申告期限までに現金納付することが原則です。

ただし、相続財産に不動産が多く、相続した預金が少ない場合などは不動産を担保に延納申請をするができます。

この延納申請は相続税申告期限までに行わなければなりませんが、担保提供など手続きに時間を要するため、期限内申告はもとより早めに準備するようにしましょう。

申告期限が土日祝日の場合はどうなる?

申告期限が土日祝日の場合には、それらの翌日が期限となります。

新型コロナの影響がありやむを得ない事情がある場合には、相続税申告期限は延長できる?

実は、災害などでやむをえない事情がある場合には、期限延長を申請することができます。

その場合には、「災害による申告、納付等の期限延長申請書」を税務署に提出する必要があります。

ちなみに、新型コロナウイルス感染症による申告・納税が困難な場合の期限延長については、申請を出さずとも、申告書第1表の右上の余白に「新型コロナウィルスによる申告・納付期限延長申請」と記載するなどの極めて簡易な方法によって個別の期限延長が認められています。

詳しくは国税庁のHPを参考にしてください。

参考:国税庁HP

原則、申告期限の延長は認められない

先ほど、新型コロナの影響がある場合などに申告期限の延長申請ができるという話をしましたが、基本的には申告期限の延長はできないと考えておきましょう。

ただし、以下のような特殊な事情がある場合は、ケースバイケースで相続人ごとに申告期限が異なることになります。

ポイント

・相続人の異動があったとき

→新たに相続人となった人は裁判の確定があったことを知った日から10か月に延長できる可能性あり

・遺留分侵害額請求があったとき

→請求がないものとして期限内に申告しなければならないが、遺留分侵害額請求により財産が減少した者から更正の請求があった場合は、新たに財産を取得した者は更正の請求があった日から速やかな日。

・遺贈に係る遺言書が見つかったとき

→自己の為に遺贈があったことを知った日から10か月に延長できる可能性あり

・相続人の人数に入っていた胎児が生まれたとき

→胎児に相続があったことを知った日から10か月に延長できる可能性あり

相続税の申告期限を超えそうな場合どうすればよいの?

相続税の申告期限を超えそうな場合には、以下の方法が考えられます。

期限後申告をする

先ほどの、罰則を覚悟の上で期限後申告するという方法があります。

ただし、この方法は正直おすすめしません。

無申告加算税や延滞税は数%といえど、決して馬鹿にできません。

ですので、次から紹介する方法をとっておくことが望ましいでしょう。

概算での申告と修正申告

良く取られる方法がこの方法です。

申告書の作成が間に合わないなどの理由で10か月の期限内に申告書の提出が間に合わない場合などには、基本的にこの方法を利用します。

この方法は、まず、例えば法定相続分で遺産分割したと仮定した状態で、概算で相続税の申告をしておき、納税をすませておく方法です。

その後、正式に相続税の申告書が確定した場合に、改めて修正申告を出します。

この方法を利用すれば、無申告加算税は支払わずに済みます。

また、過少申告加算税という税務署に指摘されてから気づいて支払う罰則も払う必要はありません。

ただし、納税額が修正申告で増えてしまう場合には、その増えてしまった納税額に対して延滞税だけは発生してしまいます。

延滞税も払いたくないという話であれば、概算の相続税申告の際に、多めに申告しておくという方法もあります。

その場合には、更正の請求をし、還付をうけることができます。

「申告期限後3年以内の分割見込書」で、申告期限から3年以内に遺産分割をすれば問題ない?

遺産分割協議が完了しておらず、概算で相続税を計算し相続税申告書を提出する場合には、配偶者控除は受けられませんが、その場合には、「申告期限後3年以内の分割見込書」を相続税申告書に添付するようにしましょう。

これを添付しておけば、修正申告書提出時に配偶者控除を受けることもできます。

申告期限から3年経過後も遺産分割がまとまらない場合はどうする?

遺産分割協議が長引いてしまい、3年を超えてしまうことも時にはあります。

そのような場合には、申告期限後3年を経過する日の翌日から2か月を経過する日までに、「遺産が未分割であることをについてやむを得ない事由がある旨の承認申請書」を提出し、承認を受ける必要があります。

もし、承認を受けられた場合には、判決の確定の日などの翌日から4か月以内に更正の請求を行うことで、配偶者控除を受けることもできます。

相続税の申告期限について知っておきたいことや注意点

相続税の申告期限についてその他知っておきたいことや注意点などをまとめました。

相続人以外への遺贈の場合は、遺贈のあったことを知った日

相続人以外への遺贈があった場合は、その受遺者(遺贈を受ける者)の相続税申告期限は、遺贈のあったことを知った日の翌日から10か月以内となります。

停止条件付の遺贈の場合は、条件成立時

停止条件付の遺贈というのは、例えばある条件を満たしたときに財産を渡すといった内容の遺贈のことをいいます。

このような停止条件付の遺贈は、その条件が成立した日の翌日から10か月以内が相続税の申告期限となります。

数次相続の場合は注意

数次相続とは、相続が相次ぐことです。

よくあるケースは、父が先に亡くなり、配偶者である母と子に遺産分割をしている最中に、母も亡くなってしまうケースです。

このような場合には、被相続人を父とする相続税申告に関する申告期限は以下のようになります。

数字相続の申告期限

母を相続人とする相続税の申告期限:母の相続の開始を知った日から10か月以内

子を相続人とする相続税の申告期限:父の相続の開始を知った日から10か月以内

つまり、母と子で相続税の申告期限が異なり、子の方が申告期限を早く迎えるということになります。

相続人の廃除があり、新たに相続人となった人の申告期限

相続人の廃除とは、被相続人に対して虐待・侮辱がある場合に,被相続人の意思に基づいてその相続人の相続資格を剥奪する制度です。

この相続人の廃除が家庭裁判所により決定し、新たに相続人になった人がいた場合には、その人の相続税の申告期限は、廃除の裁判の確定を知った日の翌日から10か月以内となります。

遺留分侵害額請求があった場合、期限後申告であっても問題ない?!

相続には、遺留分という制度があり、法定相続人には、法律上定めた一定割合の相続を受ける権利が認められています。

一定割合とは法定相続人が子のだけである場合は法定相続分の2分の1、法定相続人が親だけの場合は法定相続分の3分の1が遺留分になります。

兄弟姉妹が相続人になる場合には遺留分はありません。

この遺留分を侵害された場合には、遺留分侵害額請求を行うことができます。

遺留分侵害額請求により財産を取得できた場合は、期限後申告であったとしても、延滞税や無申告加算税はかかりません。

国税OB岡本先生のOnePointアドバイス

遺留分侵害額請求等により財産の異動があった場合について相続税法では修正申告や期限後申告を義務づける規定はありません。

なぜなら相続人間で財産の取得割合が変わっただけで相続税は100%完納されておりますので特段に税調整する必要がないことになります。

相続税法の規定では修正申告(期限後申告)をすることが出来るという書きぶりになっております。

ここで注意したいのは遺留分侵害額請求等の話合いの中で税額も含めて調整し、遺留分侵害額の調停を行うようなケースもあると思います。この場合でも遺留分侵害額請求により財産が減少した側はほとんどの場合、更正の請求が行われます。

この場合には増えた側は、修正申告等の義務が生じますので、速やかに修正申告等を行わなければなりません。新たなトラブルが生じないように税調整は更正の請求や修正申告等で行うことが望ましいです。

還付を受けるための申告書の提出期限は5年

相続時精算課税制度という制度を利用し、贈与税として税金を前払いしているケースなどにおいては、贈与税の一部または全部を相続税の申告により還付してもらえるケースがあります。

このような場合の相続税の申告期限は、相続の開始を知った日から5年となります。

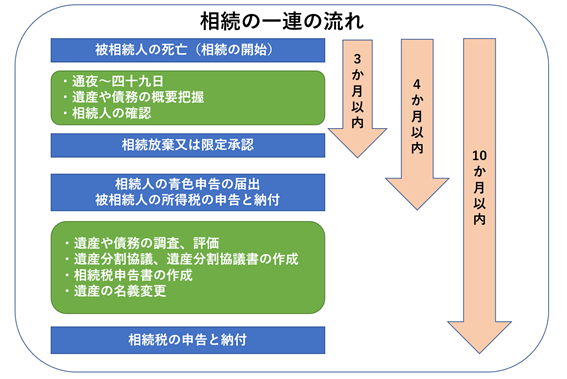

相続開始から相続税申告納税までの一連の流れとは?

申告期限を守って、相続税の申告をするためには、相続開始からの一連の流れを把握し、相続税申告までにいつまでに何をすべきなのかを正確に把握しておく必要があります。

相続開始から相続税の申告納税までの一連の流れは下図のようになっています。

遺産や債務の概要把握

まずは、遺産や債務の概要を把握します。

もし債務が多いようでしたら、のちほど出てくる相続放棄や限定承認などを検討する必要があるからです。

相続人の確認

相続人の確認は、被相続人や相続人の戸籍謄本を取り寄せて確認する必要があります。

相続放棄または限定承認(3か月以内)

相続放棄や限定承認をする場合には、その旨を家庭裁判所に申述しなければなりません。この期限は相続の開始を知った日から3か月以内に行う必要があります。

相続放棄は、被相続人にいくら借金があるかわからない場合などに、相続開始による包括承継を全面的に拒否する意思表示を指します。

また、限定承認という制度は、相続した財産の範囲内で被相続人の借金を支払い、あまりがあれば相続できるという制度です。

相続人の青色申告の提出及び被相続人の所得税の申告と納付(4か月以内)

被相続人の事業を引き継ぐ場合には、相続人が新たに青色申告の届出を出す必要があります。

また、被相続人に所得税の申告が必要な場合には、被相続人の死亡した日までの所得を申告する必要があります。ちなみに、この申告は準確定申告とよびます。

これらの申告については、相続の開始を知った日から4か月以内にする必要があります。

遺産や債務の調査、評価

遺産や債務の調査について、現物などを見ながら行います。また、ここで重要になってくるのが、遺産などの評価です。この評価額は、遺産総額を算出するために必要となってきますし、相続税の額にも大きく影響します。

遺産分割協議、遺産分割協議書の作成

遺産分割協議をし、その結果を遺産分割協議書としてまとめる必要があります。

相続税申告書の作成

遺産や債務の洗い出し、財産評価や遺産分割が完了し、各人の相続額が確定した後に、ようやく相続税申告書を作成することができます。

遺産の名義変更

遺産分割が終われば、順次、遺産の名義変更を行います。

相続税の申告と納付

相続税申告書の作成が完了すれば、相続税の申告と納付がようやく完了します。

これは、最初にも説明した通り、相続の開始を知った日から10か月以内が期限となっています。

そもそも相続税の申告や納税の手続きってどうやるの?

それでは、そもそも相続税の申告や納税の手続きはどうやるのかについて説明していきます。

相続税の申告と納税は相続額が基礎控除を超えている場合のみ必要

相続税の申告や納税は、遺産総額が基礎控除以下であれば必要はありません。

ちなみに基礎控除の額は以下の式で計算されます。

基礎控除の計算式

基礎控除の額=3,000万円+600万円×法定相続人

相続税計算の方法とは?

相続税の計算は、実はそこまで難しくなく、4ステップで計算できます。

STEP1基礎控除の額を計算

まずは、いきなりですが、基礎控除の計算をします。

基礎控除の額は先ほども説明した通り、以下で計算されます。

基礎控除の計算式

基礎控除の額=3,000万円+600万円×法定相続人

STEP2課税総額の計算

相続税の計算に戻ります。

次のステップでは課税総額を計算します。

課税総額の計算式

課税総額 = 遺産総額 ― 基礎控除

で計算される、いうならば税率をかける元となる遺産総額の計算をしているイメージです。

この課税総額が0円以下になれば、相続税は0円となるし、申告も不要であるということを覚えておくとよいでしょう。

STEP3相続税総額の計算

次に相続税総額を計算します。

ここのポイントはなんといっても、法定相続人に法定相続分を相続させたと仮定して、法定相続人ごとに相続税額を計算し、それを足し合わせることで、相続税総額を決定するところです。

いまいちイメージがわかないかもしれませんが、後程、実例で計算をしてみますので、そこで確認してみてください。

STEP4各人の相続税額の計算

いよいよ、最後に各人の相続税額を計算します。

ここでは、STEP3で出した相続税総額を実際に分配する遺産額に応じて按分することになります。

また、配偶者控除や障害者控除といった基礎控除以外の相続税額を直接減額するような効果のある控除もこの最後に按分した相続税総額から差し引くことで最終的に算出いたします。

実例を使って相続税を計算してみましょう

さて、実際に相続税を実例で計算してみるとイメージがわきやすいと思います。

ここでは、遺産総額3億円、配偶者と子ども3人が存在する場合を想定します。

基礎控除の額

この場合、法定相続人は4人になりますので、以下で計算します。

計算例

基礎控除 = 3,000万円 + 600万円 × 4人(法定相続人の数) =5,400万円

課税総額の計算

計算例

課税総額 = 3億円(遺産総額) ― 5,400万円(基礎控除) = 2億4,600万円

相続税総額の計算

A法定相続分(法定相続分に応ずる取得金額)の計算

計算例

配偶者の法定相続分(法定相続分に応ずる取得金額) = 2億4,600万円 × 1/2 = 1億2,300万円

子の法定相続分(法定相続分に応ずる取得金額) = 2億4,600万円 × 1/6 = 4,100万円

B相続税総額の計算(まずは個別に相続税額を計算しそれを合算します)

計算例

配偶者の相続税額

1億2,300万円(法定相続分に応ずる取得金額) × 40%(税率) ― 1,700万円 =3,220万円

子一人分の相続税額

4,100万円(法定相続分に応ずる取得金額) × 20%(税率) - 200万円 = 620万円

参考:国税庁HP 相続税の税率

C相続税総額

計算例

3,220万円 + 620万円 × 3人 = 5,080万円

各人の相続税額の計算

相続税総額を取得財産に応じて按分します。ここでは、配偶者3,000万円、残りの子供たちに9,000万円ずつを相続させるとします。

計算例

配偶者の相続税額(配偶者控除前)5,080万円×3,000万円÷3億円=508万円

配偶者の相続税額(配偶者控除後)508万円-508万円(配偶者控除)=0円

配偶者の課税価格は1億2,300万円だったため、この508万円の全額が配偶者控除で差し引くことができます。

配偶者控除については、後ほど説明しますが、配偶者の課税価格が1.6億円以下であれば、全額を配偶者控除で差し引くことができるという制度になります。

計算例

子(一人分)の相続税額 5,080万円×9,000万円÷3億円=約1,700万円

ここでの計算のポイントは、やはり一度相続税額について、法定相続分を基準として個別に算出し、合計した後で、再度実際に相続する額に応じて相続税額を按分するというところではないでしょうか。

間違いやすい部分なので気を付けましょう。

国税OB岡本先生のOnePointアドバイス

日本の相続税額の計算は、「法定相続分課税方式」という方式を採用しており、亡くなられた方の総遺産額に応じて相続税総額を一度計算してから、実際の財産取得割合により各人の相続税額に按分するという特殊な方式になっています。

ですので、遺産総額がわかっていても、相続人の数がわからないと相続税額を計算できないですし、自身が受け取る遺産の総額だけがわかっても相続税額を計算することはできないのです。

よく「遺産〇〇円もらうんだけど相続税何円くらいかかりますか?」といったご相談がくるのですが、その情報だけでは相続税額を計算することはできません。

相続税申告書の作成方法とは?

相続税申告書は第1表から第15表まで15種類あります。

基本的には、第1表が相続税の申告書の本体になっており、第2表以下は財産の計算書や明細になっています。

相続財産評価額や、遺産分割協議の結果をもとに、これらの申告書に数値などを埋めていく作業が相続税申告書の作成方法となります。

相続税申告書の提出方法とは?

相続税申告書の提出先は、財産を取得した人の住所地を管轄する税務署ではなく、被相続人の死亡の時における住所地を管轄する税務署になります。

相続税の申告書は相続人連名で提出する書式になっていますが、申告書は個別にサインして別々に提出することも可能です。

提出方法は持参又は送付によるとされています。

相続税の申告に必要な添付書類、公的書類とは?

相続税の申告に必要な書類は以下です。

- 相続税申告書

- 本人確認書類

- 全ての相続人の戸籍謄本又は法定相続情報一覧図の写し(相続人と被相続人の関係性を表した図)

- 遺言書の写し又は遺産分割協議書の写し

- 相続人全員の印鑑証明書

- その他特例や軽減税制を受ける場合には必要な添付書類あり

ちなみに、④、⑤の書類は配偶者控除など特定の特例を受ける場合には必須になりますが、受けない場合には、必須ではありません。

詳しくは、下記URLを参照してください。

参考:国税庁HP

相続税について知っておくべきことや豆知識

その他、相続税について知っておくべきことや豆知識を解説していきます。

相続税の無申告には時効がある?!

相続税の申告をしないことは決して許されるものではありません。ただし、相続税の無申告には時効が存在します。

厳密には除斥期間とよび、この期間を経過すれば完全に申告義務がなくなります。

この期間は、納付義務があることを知りつつ、故意に財産を隠蔽していたような場合は7年、納付義務があることを知らなかった場合は5年です。

相続税の申告に税務調査はどのくらい入るのか?

相続税申告者のうち約2割の人に税務調査が入っているという実態があります。

所得税の確定申告などに比べると、税務調査が入る確率は極めて高いといっていいでしょう。逃げ切れるなどと甘くみてはいけません。

相続税の申告は自分でもできるのか?

相続税の申告は自分ですることも可能ではあります。

ただ、よほど遺産の種類や額が少なく、リスクが少ない場合以外は、税理士に依頼すべきです。

相続税の申告については約8割の人が税理士に依頼しているという実態がありますので、税理士に依頼しない方は少数派ということも理解しておく必要があります。

よく、税務署に何度も通って職員に聞きながら相続税申告書を作成する方がいらっしゃいますが、正直おすすめできません。

また、そもそも相続税の申告は短時間の相談で作成できるものではありません。

申告期限が迫っている方や相続税申告でお困りの方は迷わず税理士に相談を

申告期限が迫っている場合には特にミスなくすばやく相続税の申告をする必要があります。また、そもそも先ほどもお伝えしたとおり、相続税申告を自分で行っている人は少数派です。

相続税で困ったら迷わず税理士に相談することをおすすめします。

税理士に相談するメリットとは?

税理士に相談するメリットは、ずばり、以下の4つです。

税理士利用のメリット

- 相続税の申告をミスなくかつ調査を受けにくい正確な申告書作成が行えること

- 相続税の申告の手間が省けること

- 相続税の節税が行えること

- 書面添付制度を利用して税務調査のリスクを回避すること

相続税の節税に関して言えば、例えば、不動産の相続税評価額の計算は実は、様々な方法や特例があり、それらを組み合わせることで、相続税評価額を大きく下げられる可能性があるケースが多々あります。

この相続税評価額の計算が得意な税理士に依頼するのが非常に重要です。

相続税評価額の算定のタイミングこそが最も税理士に依頼することで節税につながる可能性が高くなるタイミングといえると思います。

また、書面添付制度についても、あまり聞きなれないかもしれませんが、税務調査のリスクを回避するという意味では、侮れません。

ちなみに、書面添付制度とは、税理士が作成等した申告書について、それが税務の専門家の立場からどのように調製されたかを法第33条の2の書面で明らかにするといった制度です。

また、この書面が添付されている申告書について税務調査を行う場合には、必ず事前に税理士と税務署員との間で意見交換の場を設けることになっています。この意見交換の中で問題が解決されれば税務調査を回避できるケースもあります。

まとめ

いかがでしたでしょうか。

相続税の申告をすっかり忘れていたなんてことがないよう、申告期限には十分に注意してください。

国税OB 岡本先生

国税OB 岡本先生

税理士・行政書士

大学卒業後、平成7年に名古屋国税局に入局後、東海4県下の各税務署及び国税庁税務大学校などの勤務を経て早期退職し、令和元年9月に税理士事務所を開業。

国税組織の中では主に資産課税部門に従事し、数多くの相続税や譲渡所得の調査等に携わってきた経験から、資産課税の実務及び税務調査の立ち会い等を得意分野とする。

相続税の相談は初回無料で受け付けております。

また、財産の評価が分かれば簡便的な方法で相続税額を試算します。(無料)

不動産や株式などが複数あって個別に財産評価をしない場合は有料(5万円~)にて相続税額シュミレーションを行っています。

いつでも、ご相談お待ちしております。