近年、流行っているパパ活・ギャラ飲み。

パパ活やギャラ飲みで稼いでいる人の中には、年1,000万円以上稼いでいる人もいます。

そんな方に、今非常にヤバいことが起こっています。

それが、「芋づる式に税務調査が入って、脱税を指摘されている」ということです。

そこで、今回は、税理士である筆者がパパ活・ギャラ飲みの税金について詳しく解説していきます。

▼この記事でわかること

・パパ活・ギャラ飲みの脱税がバレるのは主に「アプリ利用」と「振込」から

・パパ活・ギャラ飲みの脱税をバレにくくする方法はあるのか?!

・パパ活・ギャラ飲みの税金はいくら払う必要があるのか?!(計算方法)

パパ活やギャラ飲みに関する脱税はどういう時にバレる(バレやすい)のか?

この記事を読まれている方の多くは、パパ活やギャラ飲みは本当は税金を払わなければならないとなんとなく理解しているけど、「実際にバレるのか?」「バレないんじゃないの?」と思っているのではないでしょうか。

そこで、まずパパ活やギャラ飲みの収入があること、その収入の税金が払っていないことがどのようにバレるのかを説明したいと思います。

patoなどのいわゆる「ギャラ飲みアプリ(パパ活アプリ)」を利用した場合

最近、いっせいにパパ活・ギャラ飲みをしている女子が摘発され始めたのは、実は「パパ活・ギャラ飲みアプリ」に原因があります。

多くのパパ活・ギャラ飲みアプリでは、女性は本人の情報を登録する必要があります。

また、今では審査などもありますので、嘘の情報を登録することも難しくなっています。

実はこういった登録された情報は、全てアプリを提供している会社には保存されており、「誰がどれくらい儲けているのか」など事細かに全て把握できるようになっています。

そういった会社に税務調査が最近入っているようなのです。

税務調査をした税務官は、

「パパ活・ギャラ飲みでこんなに稼いでいる女の子がいるのか・・・」

「ん。まてよこの女の子たちこんなにたくさん収入があるのに税金いっさい納めてないじゃないか!!」

となるわけです。

したがって、ギャラ飲みアプリやパパ活アプリを利用している人(過去に利用していた方も含む)は、脱税していたら基本的にバレバレだと理解してください。

そういった方はいますぐに税金を申告して、過去の分まで含めて税金を払っておいた方が無難です。

一応過去の収入に対する税金は時効のようなものがあり、最大7年間たつと払う義務がなくなります。

ですが、払っていない期間が長ければ長いほど延滞税などといわれる罰金も高くなるため、今のうちに払っておいた方が無難でしょう。

ちなみに、もし、「税金の申告の仕方がわからない」、「不安だから相談したい(無料)」という方は以下の税理士に相談してみてください。

弊社提携の無料相談可・税理士費用も格安の税理士なので安心してご利用できます。

みんなの会計事務所の確定申告代行

銀行振込で受け取った場合(電子決済なども同様)

個人情報を登録するアプリよりはマシかもしれませんが、銀行振込や電子決済でパパ活やギャラ飲みのお金を受け取った場合もバレる可能性がそれなりに高いです。

税務署は、各個人(特に継続して高額なお金が振り込まれているような人)の銀行口座の入金情報を実質的に確認することができます。

「税金を納めていない人」、もしくは「そんなに高額な収入がない人」が銀行や電子決済で多額の不明なお金を受け取っているとしたら、税務署はすぐに異変に気付くでしょう。

プレゼントやマンション代などを受け取った場合

意外と思われるかもしれませんが、現金や振込ではなく高額なプレゼント、定期的なマンション代の支払いなどを受け取っている場合でもバレる可能性が高いと言えます。

このような高額なプレゼントやマンション代などは、お金を支払ったパパの側が自分の会社の経費として落としている可能性があるからです。

そういった場合、その経費の異常性に税務署が気づき調査されて、受け取った側も芋づる式に脱税がバレてしまうということがあるのです。

通報された場合

実は、税金を管轄する国税庁では、通報窓口が用意されています。

この、通報窓口に脱税している人を通報したら、国税庁が調査するということがあるのです。

したがって、他人の恨みをかっているような人は特に税務調査が入りやすい傾向があるということになるでしょう。

現金を手渡しで受け取った場合でもバレる可能性が

ここまでの話を整理して、「他人の恨みを買わずに、アプリも使わずにこっそり現金を手渡しで受け取ったら税務署にバレないのでは?」と思った方も多いのではないでしょうか?

本音でお話すると、バレる確率が下がるのは間違いないですが、「それでもバレるリスクはそれなりにある」ということをお伝えしておきます。

例えば、以下のような場合に、お金の動きや行動でバレることがよくあります。

・稼いだお金で旅行に頻繁にいっている

・高額な商品を買っている

・銀行口座に定期的に入金している

・インスタなどのSNSで羽振りの良いところをアピールしている

上記のようなバレる要素を全てケアしてパパ活やギャラ飲みをしている人はほとんどいないのではないでしょうか。

結局は、お金を稼いだ以上は、そのお金を使う(移動する)タイミングがきます。

お金を稼いだ時は完璧にバレないようにできたとしても、使うタイミングまで完全にバレないようにするのはまず無理であり、そこの不自然さが税務署にバレる要因となっているということです。

今のインターネット、情報化社会において、脱税は基本的にバレるものであるということをまずはしっかりと理解しておく必要があるのです。

脱税がバレたらどうなるのか?

では脱税がバレたらどうなっちゃうんでしょうか?

脱税がバレる時はまず税務調査が入る

脱税がバレるタイミングは、まず税務署から皆様に直接、電話などで「税務調査に入ります」という連絡がくるところから始まります。

税金を完全に申告していない人であれば、連絡がきた段階で、税務署は高確率で何かしらの収入を把握しており、その収入に対して税金を払っていないことをつかんでいますので、このタイミングであがいても逃げ切れないでしょう。

税務調査が入った場合は、自分ひとりで税務調査に立ち会うのは無謀です。

弊社提携税理士のような比較的安く信頼できる税理士にとりあえず連絡し、正直に全部話して相談してみた方がよいでしょう。

みんなの会計事務所の確定申告代行

税務調査で指摘されれば、本来払うべき税金にプラスして罰金が発生

「脱税がバレたら、バレた時に税金払えばいいんじゃないの?」と考えている人もいるかもしれません。

ですが、それは全くもってオススメできません。

まず、脱税がバレた時用に支払える分だけの貯金が残ってないことが多いですし、

そもそも本来払うべき税金(本税)にプラスして加算税(無申告加算税or重加算税or過少申告加算税)という罰金的な意味合いの税金と延滞税という払っていない期間に関する利息的な意味合いの税金を払う必要があります。

加算税は本税に対して、10%~40%程度の金額になりますし、延滞税も年率で本税に対して9%程度の金額になります。

もし5年も税金を申告せずに滞納していたとしたら、払うべき税額の1.5倍~2倍程度の税金を払わなければならないなんてこともありえるわけです。

悪質な場合は、逮捕も!?

過去には、脱税で逮捕された人も実際、いるにはいます。

ですが、よほどのことがない限り逮捕される可能性はないと思ってもらってもいいです。

ただ、税務調査が入った時などに、無視したり、対応があまりにもひどかった場合には、逮捕される可能性があります。

逮捕されてしまうと、ニュースなどで世間に名前が公表されてしまうこともあります。

くれぐれも税務調査が入った場合には、誠実に対応することを心掛けてください。

脱税がバレない方法(対策)はあるのか?

パパ活やギャラ飲みで税金を申告し、税金を払っている人はあまりいません。

だからこそ、「自分だけ税金を払うのはバカらしい」、「なんとかバレないですむ方法はないのか?」と誰もが考えます。

脱税は絶対に認められるものではありませんし、マイナンバーの普及などにより将来的に脱税が完全になくなる世の中になってくると思います。

過去最大で7年にさかのぼって脱税を取り締まれる以上、脱税は今時点でもリスクしかないものであることは言うまでもありません。

ですが、あえて、今時点で税務署にバレにくいのはどういったケースかと問われれば、色々と考えてみることはできます。

脱税がバレない完璧な対策はない

最初に伝えておくべきことは、「脱税がバレない完璧な対策はない」ということでしょう。

そして、そもそも脱税をしようと色々と対策を練ること自体も、情報化社会の現代においては、あまり意味がないかもしれませんし、むしろマイナスになるケースがあります。

さきほど少しふれた罰金としての意味合いの税金である加算税ですが、その中でももっとも重い罰金である重加算税は、その罰金がかされる要件として、「事実の全部又は一部を「隠ぺい」または「仮そう」した場合」とされています。

つまり、脱税をしようと対策をしたことがバレてしまうと、「仮そう・隠ぺい」と判断されてかえって重い罰金がとられる可能性が高いです。

マッチングアプリで出会った人と直接「現金手渡し」だとバレにくい

バレない対策ではないですが、バレにくいのは少しでも税務署にあとを追われにくい「本人との直接現金手渡し」になるとは思います。

また、パパ活やギャラ飲みをするときに出会う人はお金の受け渡しができない出会い系アプリ(マッチングアプリ)を利用してる人の方がまだバレる確率は少し下がるというのは言えるかもしれません。

ですが、そもそもパパ活やギャラ飲みの収入を申告せず脱税しようとする行為は違法ですし、バレるのが前提と思っておいたほうがいいです。

稼ぎが少額だとバレても税務調査は入りにくい

稼ぎが少額だとバレたとしても見逃されるという可能性が若干あがります。

税務署職員は脱税をまとめて大量に把握したとしても、全部を税務調査するかどうかといわれれば、必ずしもそうとは限りません。

時間的制約や費用対効果などを考えて、優先順位の高いものから順番に調査していくということもありえるでしょう。

バレない完璧な対策がない以上、今から昔の分も申告しておくべき

色々と、バレにくい可能性についてお話はしてきたものの、バレない完璧な対策はなく、バレる可能性はそれなりにあるわけです。

そして、バレた時には、相応の罰金を払う必要があります。

もしこの記事を読んでいる人が脱税をしていると把握したのであれば、すぐに昔の分も含めて申告し、税金を払いましょう。

パパ活やギャラ飲みでお金を受け取っても合法的に税金を払わないで良いケース

パパ活やギャラ飲みでお金を受け取っている人でも合法的に税金を払わなくて良いケースがありますので、紹介しておきます。

パパ活やギャラ飲みの収入が一定額以下の場合(合計贈与が110万円以下の場合)

パパ活やギャラ飲みの収入を所得として扱うのか贈与として扱うのかによって取り扱いが異なりますが、多くの場合、自分で扱いをコントロールして、所得にするか贈与にするかを決めることができます。

1年間で受け取った金額が少ない場合は、贈与としてとりあつかえば、110万円以下であれば、申告不要であり、税金を払わなくていいです。

ただし、複数人から贈与があった場合はその合計が110万円以下である必要があります。

つまり、親から1年間で100万円もらっていて、パパから20万円もらっていた場合は合計で120万円になり、贈与税を払う必要がありますので、注意してください。

また、あとで詳しく説明しますが、ギャラ飲みアプリなどを利用しており、明らかに所得として取り扱う必要がある場合には、雑所得の税金支払いの必要がある20万円以下であれば申告も不要ですし、税金を合法的に払わなくてよいことになります。

ただし、事業として本格的にパパ活やギャラ飲みをしている人であれば、たとえ1円であっても基本的に申告する必要があります。

時効(7年)が成立した場合

10年前に、愛人をしていて、その時かなりの収入があったなんて方もいらっしゃるかもしれません。

そういった方は時効のようなものがあり、合法的に税金を払う義務は免除されます。

この時効のようなものは、悪質なケースは申告すべき期限から7年、通常は5年とされています。

ですので、まず5年たったら一安心、7年たったら完全に安心という感じでしょうか。

先ほども触れましたが、延滞税は、払っていない期間が長いほど多額に払う必要があります。

「バレないように祈って待っておこう」なんて甘い考えは基本的にしないほうがよいと言えます。

パパ活やギャラ飲みで得た手当・収入(お小遣い)は一般的に副業or贈与

さて、ここからは、具体的にパパ活やギャラ飲みで得た収入をどう扱い、どういう税金を払う必要があるのかを説明していきます。

少し難しいと感じるかもしれませんが、少しずつ理解していくとそんなに難しい話ではありませんので安心してください。

パパ活やギャラ飲みで得たお金は、「副業」、「本業」による収入(手当)もしくは「贈与」とみなされ何かしらの税金を払う必要があります。

そして、収入(手当)になる場合は、確定申告、贈与になる場合は、贈与税申告が必要になります。

| 種類 | 事業としての収入 | 契約関係 | 所得or贈与 | 税金 |

| 本業 | 〇 | 〇 | 事業所得 | 所得税、住民税 |

| 副業 | × | 〇 | 雑所得 | 所得税、住民税 |

| 贈与 | × | × | 贈与 | 贈与税 |

ここで、事業としての収入かどうかという判断は、「取引を記録した帳簿をつけているかどうか?」で判断されます。

簡単にいうと、例えば〇月〇日に〇〇さんと〇〇の場所で〇〇して、〇〇円を得たといった記録があるかどうかということです。

これは、一般的に会計ソフトと呼ばれるソフトで記録されることが多いです。

また、契約関係とは、取引の前に口約束でもいいので、こういうサービスをするから対価として〇〇円をくださいといった話をしているかどうかということになります。

このことから、「どの所得にするのか贈与にするのかを自分自身でコントロールできる」というのがお分かりいただけたでしょうか?

少し、難しい話をしてしまいましたが、以下のような例で考えるとわかりやすいです。

この事業所得と雑所得の違いについては、2022年に発表された国税庁の見解で明確になったばかりのものです。

古い記事などを見ると、見解が異なる場合がありますが、この記事が最新ですので、注意してください。

詳しく国税庁の見解を調べたい方は以下のリンクを確認していただくと良いかと思います。

本業の場合は、事業所得として所得税と住民税を支払う必要が

本業の場合は、事業所得とされ、確定申告をしたうえで、所得税と住民税を払う必要があります。

事業所得として所得税と住民税を支払うという方法は、会社などで働いておらず、生活の糧としてパパ活・ギャラ飲みをしているような人におすすめの方法です。

この方法の最大のメリットは、パパ活・ギャラ飲みのお客さんのために買ったプレゼント代や営業のための飲食代などを経費とすることができるということです。

経費を使った節税方法については以下のような記事を参考にしてみてください。

では、事業所得として所得税と住民税を支払うとした場合、具体的にどれくらいの税金が発生するのでしょうか?

所得税と住民税は、ざっくりというと、事業所得(パパ活・ギャラ飲みで得た収入から経費を差し引いた利益)に対して一定の税率をかけて計算します。

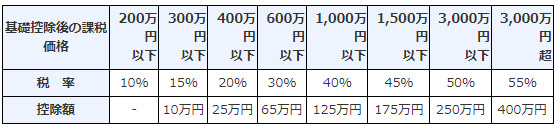

では、税率は何パーセントになるのでしょうか?

所得税の税率は以下の表のとおりです。

また、住民税は約10%で固定です。

税金の計算方法のイメージは、以下の例を見るとわかりやすいでしょう。

パパ活やギャラ飲みで10,000,000円をもらっていたとしても、経費などを使って節税し、事業所得を5,000,000円まで抑えれば1,000,000円程度(10%程度)の税金ですむことがわかると思います。

事業所得にして、経費をしっかりと計上したいという方は会計ソフトを導入する必要があります。

おすすめの会計ソフトの記事がありますので、是非参考にしてみてください。

副業の場合は、雑所得として所得税と住民税を支払う必要が

副業の場合は、雑所得として所得税と住民税を支払う必要があります。

この方法は一番中途半端な方法であり、節税もしにくければ、会社にもバレるのでオススメな方法とはいません。

ちなみに、所得税と住民税の計算方法は、事業所得と同じですので、ここでは省略します。

贈与と判断される場合は、贈与税を支払う必要が

基本的に約束はしていないという形でお金を受け取る場合には、贈与と判断され、贈与税を支払う必要があります。

贈与として受け取る方法は、職場にバレないというところが最大のメリットですが、税金が高くなる可能性が高いというデメリットがあります。

したがって、会社勤めでどうしても職場にバレたくないという方はこの方法をとることが良いでしょう。

パパ活やギャラ飲みで稼いでいる額が1,000万円以下程度と少なく、経費にできるものもほとんどないという方であれば贈与としておいた方が税金が一番すくなくてすみます。

ちなみに、本来事業所得または雑所得としなければならないところを贈与としていた場合どうなるのでしょうか。

実務的には、もし調査が入ったとしても厳重注意くらいで終わるのではないかと個人的には思います。

なぜなら、「パパ活やギャラ飲みの収入を申告、税金を払っているだけ立派」というのが税務署の今段階での見方だと考えられるからです。

ですから、税務署も所得ではなく贈与として間違っていたという程度であれば、多めにみてくれる可能性もあるのではないかと個人的には思うわけです。

(※あくまで筆者個人の見解です。税務署次第で、「正しく申告しなさい」と修正申告させられる可能性も十分あります。また、そもそも、原則論として正しい申告をしていただく必要があることに留意してください。)

では、贈与税の計算の具体的な方法を解説します。

贈与税は110万円の基礎控除を差し引いた上で、下表の税率をかけて、控除額を差し引いて計算されます。

税金の計算方法のイメージは、以下の例を見るとわかりやすいでしょう。

この例からわかるように、額が比較的少ない人は贈与税の方が得をする可能性はあります。

ただし、事業所得は経費を計上できるなど様々な税金を減らす工夫ができますので、贈与税の方が税金を多く払わないといけない可能性は高いと言えます。

確定申告、贈与税申告が必要な場合は申告し、納税することをまずは考える

色々と細かい税金の話をしましたが、とにもかくにも自分が

「パパ活・ギャラ飲みで結構稼いでいたけど、税金を払っていないと分かっている人」

「このままだと脱税を指摘されそうと感じている人」

は、脱税を指摘される前に自分で申告・納税しましょう。

申告や納税の方法が良くわからない人は、とりあえず税理士に相談するのが良いでしょう。

弊社提携税理士はかなり安く、信頼できる税理士ですので、ぜひ活用してみてください。

契約前に問い合わせして確認・相談できますので、まずは、正直に全部話して相談しましょう。

みんなの会計事務所の確定申告代行

パパ活やギャラ飲みに関するその他の注意点など

パパ活やギャラ飲みに関するその他の注意点をお伝えします。

パパ活やギャラ飲みはそもそも法律違反になる可能性があるため注意

そもそも、パパ活やギャラ飲みは違法ではないのか?と聞かれることもありますが、基本的には問題ないようです。

その点、弁護士に確認したところ、以下のような回答をもらいました。

19歳以上でかつ、 パパ活やギャラ飲みはあくまで食事を一緒にすることを前提としていれば、違法ではないと思慮します。

すなわち、パパ活やギャラ飲みは、19歳以上の女性が、食事を一緒にすることを前提として行われている以上、法律違反にはあたらないということでした。

少しでも「脱税がバレそうだ」と不安な方は税理士に相談を

最後になりますが、パパ活やギャラ飲みの脱税は、近年取り締まりが非常に盛んです。

逃げ切ろうと思わずに、いますぐ税金を払う意識を持ちましょう。