資金繰りのためにPay Todayが気になっているけど、「どんなサービスで口コミや評判はどうなの?」とお考えですね?

本稿では、Pay Todayの口コミや評判を調査するために、筆者自身がPay Todayを利用してみただけでなく、実際のPay Today利用者8人にも調査をおこないました。

結論からいえば、Pay Todayの口コミや評判は良好で、ファクタリングサービスとしてもかなり使い勝手のいいサービスです。

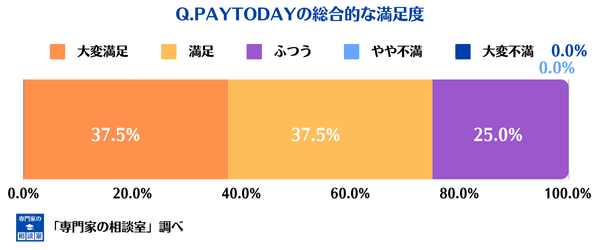

▼Pay Todayに対する利用者の評価

| 総合的な満足度 | (4.1) |

|---|---|

| 審査スピード | (4.0) |

| 調達できた金額 | (4.0) |

| 手数料の安さ | (4.3) |

| 審査時の手間 | (4.1) |

本稿では、Pay Todayの口コミやレビューだけでなく、審査落ちしないためのスマートな利用方法もあわせて解説していきます。

本稿を読み終えるころには、Pay Todayを利用したときのイメージがかなり明確に描けるようになります。

- 手数料が5%前後でかなり安い

- 調達金額が多い

- 審査時間が30分前後で即日入金が現実的

- 面談もなく審査の手間も軽い

- 担当者がつかないため、審査時のサポートがない

- 週末は営業していない

Pay Todayの利用者による評判・口コミ

早速、Pay Todayの実際の利用者の口コミや評判を見ていきましょう。

まずPay Todayの総合的な満足度を見ると、75.0%の利用者が「満足」以上の評価をしており、良好な結果になっています。

このようにPay Todayは多くの利用者にとって、非常に使い勝手のいいファクタリングサービスということができます。

そこでファクタリング利用時に重要になる、4つの項目ごとの評価を掘り下げて見ていくことにしましょう。

▼ファクタリング利用時の4つのポイント

1.審査スピードの早さ

2.調達できる金額の多さ

3.手数料の安さ

4.審査時の手間の軽さ

これら4つの項目は、利用するファクタリングサービスによって、大きく異なる点でもあります。

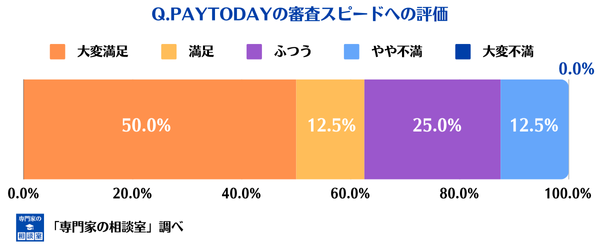

Pay Todayの審査スピードの早さは62.5%が満足以上

まずPay Todayの審査スピードの早さへの評価を見ると、62.5%以上が「満足」以上の評価をしており、50.0%の利用者が「大変満足した」と最高の評価をしています。

▼Pay Today利用者の審査スピードに関する口コミ

「担当者の訪問や面談がなく、書類審査も20分程度で終わった」(34歳男性、Pay Todayで25万円を調達)

「入金を即日で行ってくれたことは確認できたが、なぜか入金完了のメールは2日後に届いた」(34歳男性、Pay Todayで20万円を調達)

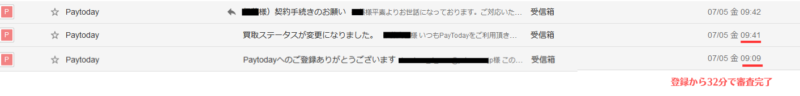

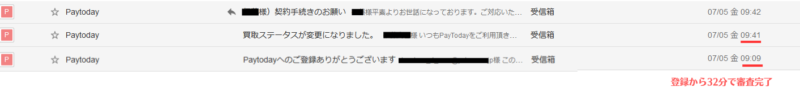

実際に筆者もPay Todayに請求書を提出して審査を受けてみましたが、登録から書類提出をして審査が完了するまでの時間は32分でした。

審査書類を準備している時間を省いた、純粋な審査時間だけでいうと24分です。

これは余裕をもって午前中から動いておけば、よほどのことがない限り即日入金をしてもらえる早さなので、「今日中に資金が必要!」という緊急事態でも、Pay Todayは頼りになる存在といえます。

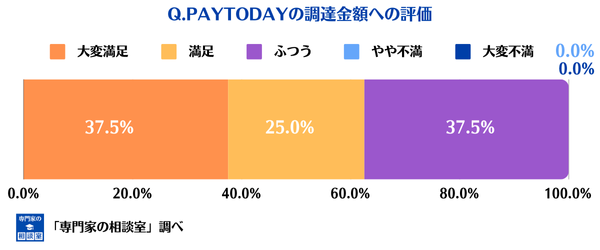

Pay Todayの調達金額の評価は75.0%が「満足」以上

次にPay Todayで調達できる金額の多さの評価を見ると、75.0%の利用者が「満足」以上の評価をつけました。

▼Pay Today利用者の調達金額に関する口コミ

「希望した金額の資金が手に入った」(54歳男性、Pay Todayで30万円を調達)

「少額の売掛債権(請求書)でも対応してくれた」(42歳女性、Pay Todayで30万円を調達)

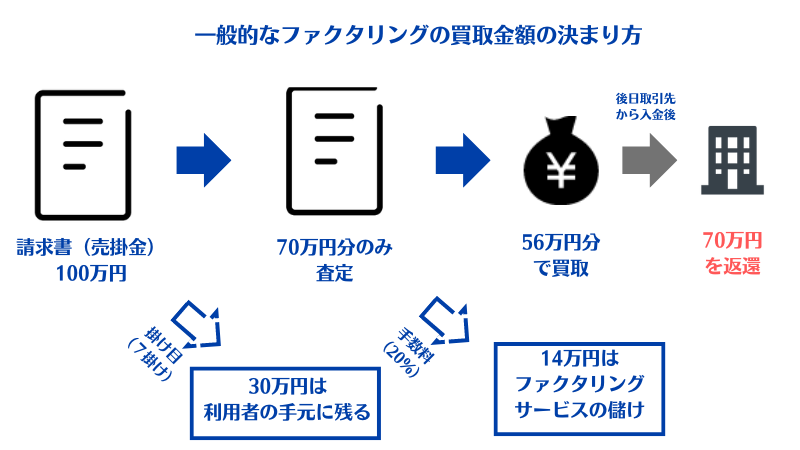

そもそもファクタリングでは、請求書を満額で買い取ってくれることはありません。

このことはPay Todayのメリットの章で詳述しますが、一般的なファクタリングサービスだと、請求書の金額の6割くらいが実際の買い取り額になります。

ですが、Pay Todayでは原則として請求書の金額から手数料(5%前後)を差し引いた金額で買い取ってくれます。

必要な資金を調達できなかったらファクタリングを利用する意味がないわけで、このPay Todayの買取り金額の多さは大きな魅力です。

ただし、一部のPay Todayの利用者からはこのような口コミもありました。

「満額は買ってもらえませんでした。手数料は安く、また早く対応いただいたのですが、買取金額には納得していません」(34歳男性、Pay Todayで70万円を調達)

審査状況によっては、このように満額では査定してくれないケースもあるようです。

ですが全体的にPay Todayの調達金額の多さへの満足度は、高い結果となりました。

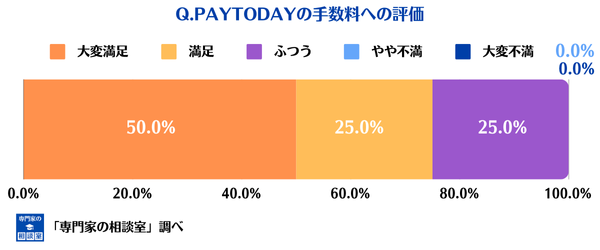

Pay Todayの手数料の評価は75.0%が「満足」以上

次にPay Todayの手数料の評価は、75.0%の回答者が「満足」以上の評価をつけました。

またPay Todayの利用者の半数が「大変満足」したというもっとも高い評価をつけていることも注目に値します。

▼Pay Today利用者の手数料に関する口コミ

「手数料を5%と安くしていただき、感謝しております」(34歳男性、Pay Todayで70万円を調達)

「手数料が低く調達できた」(33歳男性、Pay Todayで30万円を調達)

「Pay Todayの上限手数料は9.5%に設定されているが、上限を設定しているところは少ないので安心してリピートできる」(34歳男性、Pay Todayで20万円を調達)

実際に筆者もPay Todayに請求書を審査に出したところ、手数料は6.8%でした。

一般的なファクタリグサービスだと、初回利用時は15~20%ほどが手数料の相場なので、Pay Todayの手数料はかなり安いといえます。

この手数料の安さは、先ほどの調達金額の多さにも関わってきますので、ファクタリングの利用者からすれば安いに超したことはありません。

Pay Todayの手数料の安さは、多くの利用者が満足している水準といえます。

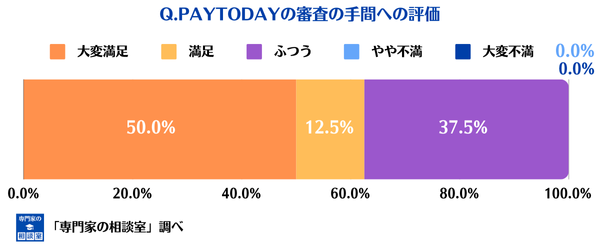

Pay Todayの審査の手間の評価は62.5%が「満足」以上

最後にPay Todayの審査時に必要な手間に対する評価は、回答者の62.5%が「満足」以上の評価をつけています。

またPay Today利用者の半数が「大変満足した」という評価をつけているのも、注目に値します。

▼Pay Today利用者の審査の手間に関する口コミ

「審査の手続きは、オンラインで書類を提出しなければならないため面倒かと思っていましたが、私はそれほど手間と感じることもなく、むしろスムーズに行えたなと感じました」(34歳男性、Pay Todayで20万円を調達)

「シンプルに使いやすい」(34歳男性、Pay Todayで20万円を調達)

実際に筆者がPay Todayに審査申込みをしたときも、審査に必要な書類をそろえてPay Todayの会員メニューからアップロードするだけで審査を通過できました。

Pay TodayはAIをもちいた審査を行っているため、担当者との面談を求められたり、追加の審査の書類を求められることもなく、審査の手間はかなり軽い印象です。

この審査の手間のなさは、多くのPay Today利用者が実感しているところと言えます。

さてここまではPay Todayの実際の利用者の口コミや筆者の実体験を中心に、Pay Todayの評判について見てきました。

この時点で、Pay Todayがファクタリングサービスとしてかなり使い勝手のいいサービスということがわかりますが、世にあるファクタリングサービスはかなりの数に昇ります。

そこで次章からは「ほかのファクタリングサービスと比較してPay Todayはどうなのか?」という比較を通して、Pay Todayのメリット・デメリットを説明していきます。

Pay Todayのメリット・いいところを他社と比較

まずは他社と比較して見えるPay Todayを利用するメリットから見ていきます。

最初にお伝えしておくと、ほかのファクタリングサービスと比較したときに、Pay Todayのメリットであり強みはこの4点です。

以下、それぞれのメリットを掘り下げながら見ていきます。

手数料が5%前後でかなり安い

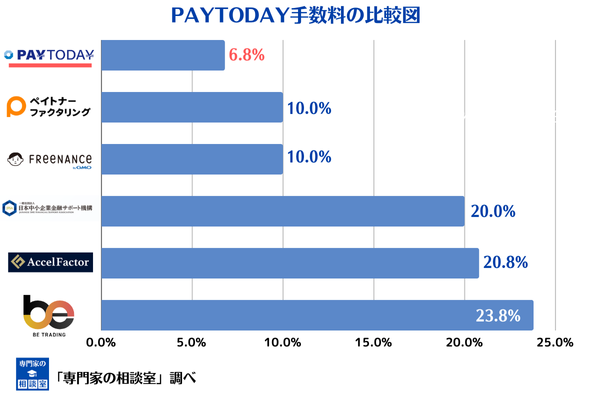

まず最初に、Pay Todayの最大のメリットは手数料の安さです。

最初に言ってしまうと、Pay Todayの手数料はかなり安い水準にあります。

この手数料というのは、ファクタリングサービスが利用者から受け取る収益のことで、ファクタリングを利用した場合には必ず発生します。

Pay Todayの公式サイトには、手数料が「1~9.5%」と書かれていますが、利用者の口コミの章でも触れたように、実際は初回利用だと5%前後の手数料で査定されるようです。

実際に筆者も査定を出したところ、手数料率は6.8%でした。

そしてこの5%前後という手数料は高いのか?安いのか?でいうと、Pay Todayの手数料はかなり安いといえます。

実はこのファクタリングの手数料は、利用するサービスによってかなり大きな差が出るのです。

実際に、筆者が請求書を査定に出した有名どころのファクタリングサービスの実際の手数料を、Pay Todayのそれと比較したものが下図です。

いわゆる一般的なファクタリングサービスとして有名どころであるビートレーディングやアクセルファクター、日本中小企業金融サポート機構はいずれも手数料が20%台となっています。

Pay Todayと比較すると、3~4倍ほど手数料が高いということになります。

公式サイトでは「手数料1%~」などと安く書かれているファクタリングサービスも、実際に初回利用時に請求書を買取査定に出してみると、15~20%ほどの手数料をとられるのが現実です。

あくまでそうした公式サイトでは、「手数料の安い第三者取引形式で、取引先も社会的信用力があって、継続的に利用していて、売掛金も大きくて…」など、理想的な状況下でのファクタリングの手数料が下限として書いてあるにすぎません。

あくまで本当の手数料は、上図のように実際に請求書を査定に出してみるまでわからないのです。

またこれはかなり多くのファクタリングサービスに当てはまることなので、公式サイトに書かれている手数料を鵜呑みにしないでください。

また個人事業主などの小口のファクタリングに特化しているペイトナーファクタリングやFREENANCEは手数料の安さを売りにしていますが、それでも手数料は10.0%です。

これを考えれば、Pay Todayの手数料である5%前後というのは、かなり安いことがわかりますね。

調達できる金額が多い

次のPay Todayのメリットとして、調達できる金額の多さがあります。

調達できる金額は、先ほどの手数料の話とも重なるところもあるのですが、査定に出しても必要な資金を調達できないとなると、そのファクタリングサービスは使い物になりません。

つまり調達できる金額も、多いに越したことはないのです。

ですがこの調達できる金額も、利用するファクタリングサービスによってかなり差が出ます。

もっとも大きい差が「掛け目」の有無の違いです。

一般的なファクタリングサービスでは掛け目が発生しますが、Pay Todayには原則掛け目はありません。

掛け目というのは、請求書を満額で査定せず、売掛金の何割かだけを査定対象とするという意味です。

つまりファクタリングでよくある例だと「7掛け」で、100万円の請求書を審査に出しても70万円分の請求書として査定するということです。

さらにいうとこの3割減らした請求書の金額から、「手数料」を差し引いた金額が、実際の調達金額ということになります。

「100万円の請求書を出して、56万円しか調達できないの?」と思われるかもしれませんが、一般的なファクタリングサービスの査定内容はそうなっています。

一方で、Pay Todayは掛け目がなく、引かれるのは手数料5%前後だけです。

そのため調達できる金額を比較すると、1.7倍ほど変わります。

▼100万円を査定に出したときの調達できる金額の違い

| Pay Today | 一般的なファクタリングサービス | |

|---|---|---|

| 差し引かれる金額 | 掛け目なし 手数料5% | 掛け目7掛け 手数料20% |

| 調達できる金額 | 95万円 | 56万円 |

100万円の請求書だと、40万円近くも買取金額に差が出るのがわかりますね。

もちろん「100万円の請求書しかないけど、必要なのは30万円だけ」という場合は、Pay Todayで買取希望金額を30万円に指定すれば、30万円分だけ買い取ってもらうこともできます。

ちなみにほかのファクタリングサービス6社の掛け目の有無は、下表です。

▼各ファクタリングサービスの掛け目の有無の比較

| Pay Today | なし |

|---|---|

| ペイトナーファクタリング | なし |

| FREENANCE | なし |

| 日本中小企業金融サポート機構 | あり(7掛け) |

| アクセルファクター | あり(7掛け) |

| ビートレーディング | あり(7掛け) |

必要な資金と請求書の金額が近い場合は、Pay Todayのような掛け目がないファクタリングサービスを利用するようにしてください。

審査時間が30分前後で即日入金が現実的

3つ目のPay Todayのメリットは、審査時間が30分前後で完了し、スピーディという点です。

繰り返しになりますが、筆者がPay Todayに審査申込みをした際、会員登録をして審査が完了するまでの時間は、32分でした(純粋な審査時間だけなら24分)。

ほかのPay Todayの利用者の口コミを見ても、30分前後で審査が完了しているという声が見られています。

このスピード感は、一般的なファクタリングサービスと比較するとかなり早いことがわかります。

▼各ファクタリングサービスの審査時間の比較

| Pay Today | 24分 |

|---|---|

| 日本中小企業金融サポート機構 | 2時間40分 |

| アクセルファクター | 6時間30分 |

| ビートレーディング | 2時間10分 |

実際には必要書類を準備する時間や担当者と面談している時間があるので、一般的なファクタリングサービスだと、午前中に動いていない限りその日のうちに審査が完了するか、かなりきわどいです。

もちろんその日のうちに審査が完了しないと、その日のうちに入金してもらえる望みもなくなります。

実をいうと、上表の一般的なファクタリングサービスも審査時間はまだ早いほうです。

営業開始時間と同時に動いているのに、その日のうちに審査が完了しないファクタリングサービスもザラにあるのです。

特にオンラインで契約まで完結せず、担当者と直接会って面談が必要なサービスは、よほどその会社の近くにオフィスがあり、担当者のスケジュールも埋まっていない限り、即日に審査が完了することは期待できません。

一方で、Pay Todayの審査時間が際立って早いのには理由があり、AI(人工知能)審査を導入し、担当者との面談を廃止することで、審査フローを簡略化しているからです。

このように「AI審査、面談なし」の審査フローを導入しているのは、Pay Todayのほかにペイトナーファクタリングなどがあります。

ペイトナーファクタリングも審査時間が早く、筆者が査定申込みしたときは21分で審査が完了しました。

面談もなく審査の手間も軽い

最後のPay Todayを利用するメリットは、審査の手間が軽いという点です。

審査時間の短さを見ればおおむね想像がつきますが、Pay Todayでは会員登録をして必要な審査書類をアップロードすれば、それだけで審査が完了します。

ちなみにPay Todayの審査に最低限必要な書類は、以下の2点です。

請求書や身分証は手元にあるでしょうから、準備するのに問題はありませんよね。

実をいうと、Pay Todayではほかにも口座の入出金履歴と決算書も任意で提出できます。

これはあくまで審査の通過率を上げるための書類で、必須ではありません。

ただし詳しくは後述しますが、パッと出せるなら出しておくのがおすすめです。

一方で、一般的なファクタリングサービスの場合はどうかというと、まず必要最低限の書類は次の三点です。

これに加えて、追加で審査時に必要な書類が発生することのほうが多いです。

また、審査を通過したあとの契約時にも必要な書類が追加で発生します。

印鑑証明書や住民票は役所か、マイナンバーカードを使ってコンビニで準備する必要があります。

つまり必要書類を準備するだけでも、それなりの時間と手間がかかります。

またこうした審査書類だけではなく、一般的なファクタリングサービスでは、担当者との面談ややりとりが必須となっています。

面談といっても電話口で資金が必要な事情や、事業についてヒアリングされる程度のサービスが多いのですが、厳重なところはZOOMをつないで面談をしたり、対面で面談しなければならないところもあります。

▼各ファクタリングサービスの面談の有無の比較

| Pay Today | なし |

|---|---|

| ペイトナーファクタリング | なし |

| FREENANCE | なし |

| 日本中小企業金融サポート機構 | あり(電話面談) |

| アクセルファクター | あり(電話面談) |

| ビートレーディング | あり(電話面談) |

担当者とのやりとりも、追加の審査書類を求められるのでメールを何往復もする必要があります。

このときレスポンスのいい担当者ならいいのですが、レスポンスの遅い担当者なら半日経っても音沙汰なく、こちらから返信を催促するということもあります。

このようにPay Todayと一般的なファクタリングサービスを比較すると、審査の手間の軽さは思っている以上のメリットなのです。

このように審査書類も少なく、面談もないファクタリングサービスは、Pay TodayのほかにペイトナーファクタリングやFREENANCEがあります。

Pay Todayの悪いところ・デメリットを他社と比較

ここまではPay Todayのメリットやいい面に目を向けてきましたが、ここからは反対にデメリットや悪い面も見ていきましょう。

Pay Todayのデメリットをまとめると、この2点です。

以下それぞれの詳細を説明します。

担当者がつかないため、審査時のサポートがない

一般的なファクタリングサービスには担当者がついて面談やサポートをおこなってくれますが、Pay Todayにはそうした担当はつきません。

そのため初めてのファクタリングの利用で、まるで勝手がわからないという方にとっては、戸惑うところもあるかもしれません。

もちろんPay Todayにサポートがないわけでなく、わからないことがあればメール問い合わせができます。

ただし担当者がつくファクタリングサービスだと「現状だと審査が通らないかもしれないので、追加でこの書類を提出できますか?」など、担当者が審査通過のためのサポートもしてくれます。

一方でPay Todayでは、そうした審査を通過するための臨機応変な助言を担当者から得ることはできません。

アップロードした審査書類でAIによる審査が行われ、買い取るか買い取らないかの判断が行われます。

▼各ファクタリングサービスの担当者の有無の比較

| Pay Today | つかない |

|---|---|

| ペイトナーファクタリング | つかない |

| FREENANCE | つかない |

| 日本中小企業金融サポート機構 | つく |

| アクセルファクター | つく |

| ビートレーディング | つく |

これは審査がスピーディに終わるという意味では大きなメリットですが、機械的に判定されるという点ではデメリットです。

ただPay Todayには審査通過するための誰でもできるちょっとしたコツがありますので、次の章で詳しく説明します。

営業時間が短め

Pay Todayの2つ目のデメリットは、営業時間が他社と比べて若干短い点です。

Pay Todayの営業時間は、平日10~17時です。

また土日祝日は申込みこそできますが、審査は翌営業日に回されます。

▼各ファクタリングサービスの営業時間の比較

| Pay Today | 平日10~17時 | 7時間営業 |

|---|---|---|

| ペイトナーファクタリング | 平日10~19時 | 9時間営業 |

| FREENANCE | 平日9~18時 | 10時間営業 |

| 日本中小企業金融サポート機構 | 平日9時半~18時 | 9.5時間営業 |

| アクセルファクター | 平日10~19時 | 9時間営業 |

| ビートレーディング | 平日9時半~18時 | 9.5時間営業 |

緊急で資金を調達する必要があるときに、この営業時間の2時間の差は、当日に入金まで完了するかどうかの分かれ目になることもあります。

たとえばPay Todayに審査申込みをしたのが16時過ぎなら、当日中に審査は完了するでしょうが、入金処理が当日中に終わらない恐れがあります。

これはPay Todayに限らずどのファクタリングサービスも、営業終了時間がくるとすべての処理が翌日に持ち越しになるためです。

もし当日中に資金が必要な場合は、Pay Todayではなるべく午前中、遅くとも14時までには審査申請を出しておくようにしてください。

また土日でも対応してくれるファクタリングサービスには、ラボルというサービスがあります。

Pay Todayの審査落ちを防ぐコツ

Pay Todayは先述の通り、担当者がつかずAI審査を導入していますので、機械的に判定されます。

そのため利用者側のほうで審査が通りやすくなるように動いていかなければならないのですが、ファクタリングでは意外な行為が審査落ちの原因になっていることもあります。

そこでこの章では、Pay Todayで審査落ちしてしまうのを避ける予防策について、ザっとチェックしていてください。

またもちろんこれらのポイントはPay Todayに限らずほかのファクタリングサービスにも当てはまることなので、Pay Today以外のサービスを利用するときも役立ちます。

査定する請求書を選ぶ

まずひとつ目のポイントは、査定に出す請求書を選ぶことです。

具体的には、上場している企業や知名度が高く、社会的な信用度の高い取引先への請求書を査定に出すということです。

これはファクタリングの審査では、利用者本人よりも売掛先(請求先)のほうを審査時に重点的に見られるという理由からです。

ファクタリング会社が恐れているのは、買い取った請求書の請求先(売掛先)が倒産したり、回収ができない状態になることです。

もしそうなってしまった場合は、利用者はファクタリング会社に弁済する必要がなくなり、ファクタリングサービスが損失をかぶることになります(ノンリコール制度)。

そのため極端なことをいうと、利用者本人に借入れや税金の滞納があっても審査に通りますが、社会的信用度の低い企業や不祥事を起こした企業が売掛先になっている請求書は審査に落ちやすくなります。

また売掛先の信用度が重視されることから、個人事業主が売掛先になっている請求書はPay Todayを含め大半のファクタリング会社で審査落ちします。

個人事業主間の請求書の買取に対応しているのは、筆者が調べた限りペイトナーファクタリングしかありません。

また請求書の支払いサイト(入金日までの期間)が90日以上の請求書だと、Pay Todayでは審査落ちしてしまいます。

裏を返せば、入金日までが30日以内など、支払いサイトの短い請求書を選ぶことも審査落ちしにくくなるコツです。

一度に複数社に査定に出さない

次の審査落ちを防ぐポイントは、一度に複数のファクタリングサービスに同じ請求書の審査を出さないということです。

もっというと、「審査落ちしたら困るから、念のためもう一社審査に出しておこう」と審査落ちの予防線を張るのは、より事態を悪化させるということです。

これはファクタリングサービスが、一枚の請求書を複数のファクタリングサービスに買い取ってもらう「多重譲渡」を警戒しているからです。

この多重譲渡をされると、請求先から入金があったときに弁済できるのは1社のみとなり、その他のファクタリングサービスは取りっぱぐれてしまうことになります。

そのため多くのファクタリングサービスは、買い取った請求書(売掛金)の情報を業者間で共有しています。

実際に筆者もいろいろなファクタリングサービスの調査のために、Pay Todayで審査に通った状態でそのまま他社に審査申請したところ「これはPay Todayさんで審査に通ってる請求書ですよね?」と指摘されたことがあります。

また実際にPay Todayのプライバシーポリシーにも他社と情報共有をする旨が書かれています。

第3条 個人データの共同利用

当社は、お客様についての信用調査等の目的のため、「(3)共同利用する情報の内 容」に定める各号の情報を収集・利用し、一般社団法人 ファクタリング業専門デー タバンク(以下「本協会」といいます。)へ報告し、本協会に加盟する会員(以下「 本会員」といいます。)によって共同利用する可能性がございます

(Pay Todayプライバシーポリシー)

あらぬ多重譲渡の疑いをかけられ審査落ちしないためにも、一度に複数社のファクタリング会社に審査申請するのはやめておいてください。

追加書類をなるべく提出する

繰り返しになりますが、Pay Todayで審査に必要な書類は、この2点です。

ですが任意で、追加書類を提出することもできます。

もちろん追加書類を提出することで、審査を無事通過する可能性が高まりますので、パッと用意できるものは出しておくに越したことはありません。

それがこの3点の書類です。

財務諸表や青色申告書は普段使っている会計ソフトからダウンロードすれば、準備は簡単にできます。

口座の入出金明細というのは、簡単にいえば、通帳に記載されている入出金の履歴です。

通帳をスマホで撮影してもいいですが、直近に通帳記帳をしていないと審査書類としての意味をなしません。

というのも、この口座履歴は「ほかのファクタリングサービスから入金がないか?」を確認するための書類です。

つまり1枚の請求書で、複数のファクタリングサービスからお金を引っ張っていないか(多重譲渡)のチェックに使われます。

そのためインターネットバンキングにログインして、口座履歴をPDFファイルでダウンロードするのが手っ取り早いです。

また取引先との契約書は、パッと準備できないように思いますが、取引先とのチャットやメールの履歴を探せば、添付ファイルについていたりするものです。

これは買い取り対象の請求書が偽造されたものでないことを証明するための、書類となります。

Pay Todayの審査書類は、このようにオフィスから一歩も出ることなく10分もあれば揃えることができます。

Pay Todayに審査落ちしてしまったときの対処法

もし前章の審査落ちしないコツを実践しても、Pay Todayに審査落ちしてしまった場合、それでもとれる対処法が2つあります。

この章では、Pay Todayで審査落ちしてしまっても、とれる対処法を見ていきます。

違う請求書を審査に出し直す

まずひとつ目の対処法は、審査落ちした請求書とは別の請求書を審査に出し直すということです。

これは前章でも触れたようにファクタリングは、利用者本人の与信状況よりも、売掛先の与信状況が重視されるという理由からです。

もちろんこの対処法は、手元に請求書が複数ある場合に限られてしまいますが、Pay Todayでは一度に5枚まで審査に出すことができます。

そのため1枚1枚の金額は必要な資金に足りなくても、合計すれば必要な資金額に近くなる場合は、請求書を組み合わせて審査に出すこともできます。

別のファクタリングサービスに審査を出し直す

ふたつ目の対処法は、Pay Today以外のファクタリングサービスに同じ請求書を出し直すという手です。

Pay Todayで審査落ちした請求書でも、ほかのサービスに審査に出すと通るということがファクタリングではあります。

実際に筆者も各サービスの調査のために、同じ請求書を20社ほどに査定に出したことがありますが、審査の合否はかなりバラつきがありました。

ただPay Todayのように、審査も早く、オンラインで完結して、審査の手間も軽いファクタリングサービスとなると、候補はいくつかに絞られます。

Pay Todayとかなり類似したサービス業態のファクタリングサービスは以下です。

▼Pay Todayと類似したサービス業態のサービス

| サービス名 | 公式HP | Pay Todayと違う点 |

|---|---|---|

| ペイトナーファクタリング | 公式サイト | ・手数料一律10% ・上限30万円まで |

| FREENANCE | 公式サイト | ・初回は手数料10% |

| QUQUMO | 公式サイト | 条件面は同じ |

| ラボル | 公式サイト | ・手数料一律10% ・上限45万円まで |

もしPay Todayに審査落ちした場合は、闇雲にファクタリングサービスに申し込んでも手間と時間を奪われるだけなので、上表のファクタリングサービスから試してみてください。

Pay Todayの利用方法

さてここまではPay Todayの審査に関して説明してきましたが、この章ではPay Todayの実際の利用法について説明します。

とは言いながら、Pay Todayのサービスは従来のファクタリングサービスと比較して、かなりシンプルに設計されています。

インターネットでなんらかの手続きをするのがものすごく苦手という方以外は、かなり使い勝手がいいサイトです。

Pay Todayを利用したときの大まかな流れは、こうです。

▼Pay Todayの利用の流れ

・会員登録

・審査申請

・入金手続き

この3つの流れを8つのステップにわけて、説明していきます。

特に難しいところはありませんが、以下に目を通してから実際に自分で登録すると、全体像が見えてよりスムーズに手続きが進みます。

1.Pay Todayに会員登録&ログイン

まずはPay Todayに会員登録をします。

会員登録後に送られてくるメールで認証を行い、Pay Todayにログインします。

2.請求書の買取申請をはじめる

上図の赤枠で囲ったところから、請求書の買取申請メニューへ移動します。

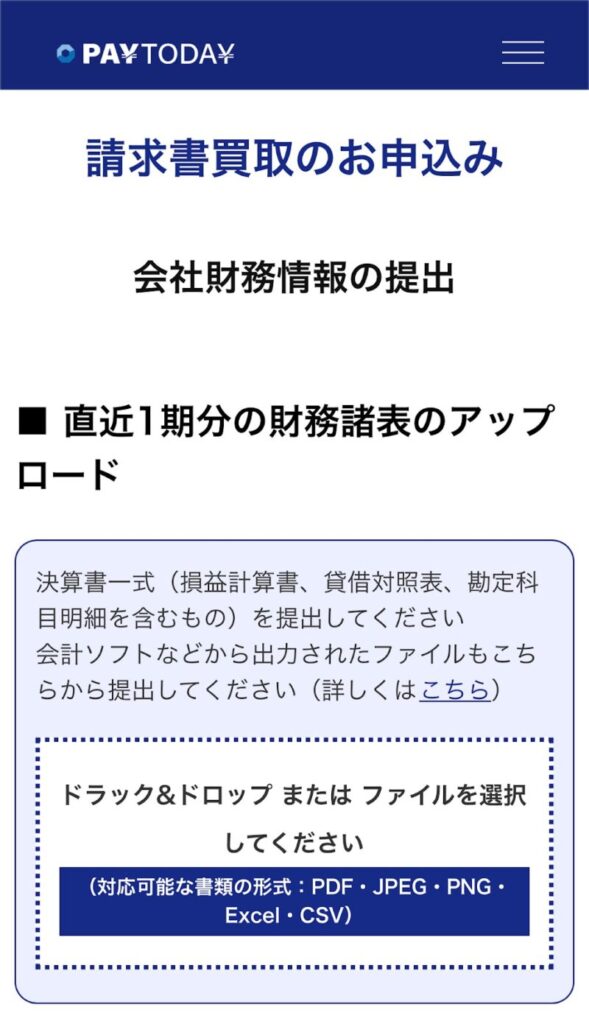

3.審査書類をアップロードする

いきなり上図の財務諸表のアップロード画面が表示されて面食らうかもしれませんが、あくまでPay Todayで審査に必須となる書類は、下記の2点です。

この2点のみを提出して、審査申請することもできます。

ですが審査落ちしないためのコツでも見たように、パッと出せる書類は出しておいたほうが審査の通りやすく、また審査スピードが早くなるというメリットがあります。

そのためパッと準備できる書類は、提出しておくのがベターです。

▼Pay Todayに追加で提出できるほかの書類

| 追加で提出できる書類 | 入手できるところ |

|---|---|

| 財務諸表(個人事業主は確定申告書B一式) | 使っている会計ソフト |

| 保有する銀行口座の入出金履歴(6か月分) | インターネットバンキング(通帳を撮影したものも可) |

| 取引先との契約書 | メールやチャット履歴など |

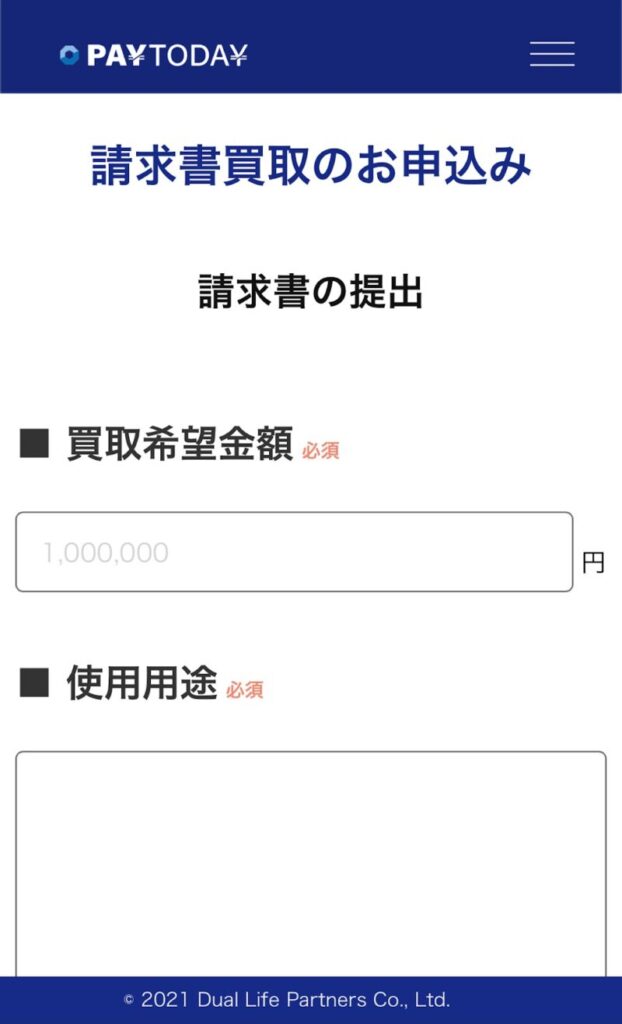

4.買い取ってほしい請求書をアップロードする

Pay Todayに買い取ってほしい請求書と、その請求書に関する情報を記入します。

「買取希望金額」は請求書の金額の満額を書かず、本当に必要な金額だけ書くようにしておくのがおすすめです。

より安全に審査を進めたいなら、買取希望金額は請求金額の7割くらいに留めておき、もう一枚別の請求書を足すという手もあります。

また調達した資金の「使用用途」も適当に書かず、事業に関連する資金が必要になった経緯をわかりやすく書きます。

繰り返しますがPay TodayはAIによる審査なので、「これはどういうことですか?」と疑問に思った点を尋ねられる機会自体がありません。

そのため不審に思われるような内容があると、その段階で審査落ちするリスクがあります。

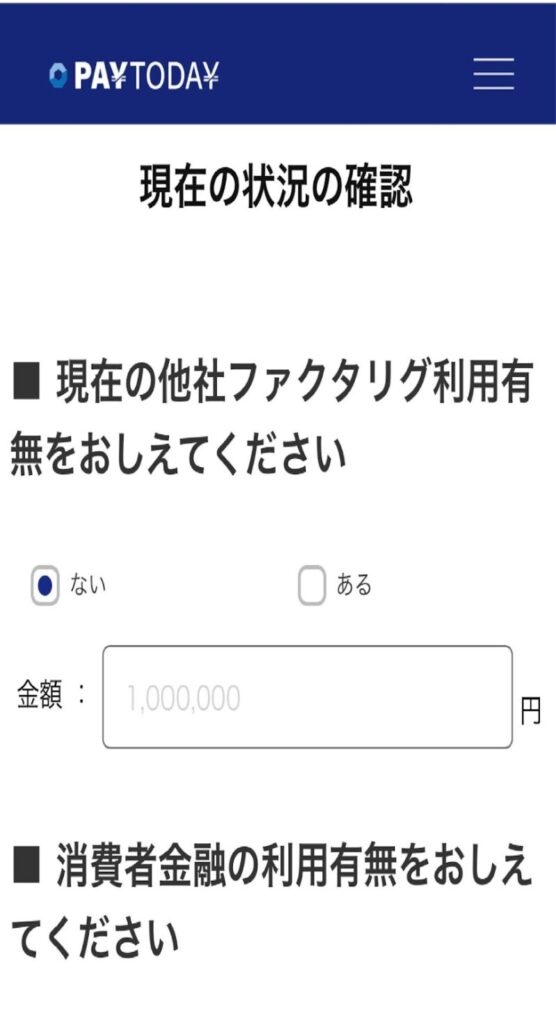

5.質問に回答する

利用者の状況の質問に回答します。

これも虚偽の回答をすると審査落ちする原因になりますし、ファクタリング会社が情報を共有をしているネットワークや、信用情報を照会すれば裏を取られてしまいます。

そのため、実際の状況を正確に記入してください。

6.審査結果と手数料率を確認する

審査が終わると、メールと電話で審査が完了したことを教えてくれます。

先述のとおり、Pay Todayの審査時間はおおむね30分前後で終わります。

Pay Todayの会員画面に行き、審査内容と手数料率を確認するようにしてください。

上図は、6.8%の手数料率で審査に通過したことが通知されています。

7.入金手続きをおこなう

審査に通過し手数料率にも納得したら、会員画面に入金手続きを行うメニューが表示されます。

その画面の指示に従って、入金手続きをおこなってください。

8.取引先から入金があった時点で弁済する

後日取引先から入金があったら、立替えてもらった金額に手数料を乗せてPay Todayに弁済します。

立替え分の返還は、Pay Todayのマイページにログインして手続きをします。

繰り返しますが、取引先から入金があった日が、Pay Todayに弁済する日です。

もし万が一、請求先からの入金が遅れそうなときは、遅れることがわかった時点でPay Todayのサポートに連絡するようにしてください。

以上がPay Todayの利用方法です。

Pay Todayの運営会社

この章では、Pay Todayの運営会社について見ていきます。

ポイントをいうと、Pay Todayは2021年1月にリリースされた比較的新しいファクタリングサービスですが、後発サービスだけに従来のファクタリングサービスよりも、よりユーザーに寄り添った手厚いサービスを充実させています。

そのため、ここ3年で累計申込み金額が150億円を突破しており、急成長しているファクタリングサービスといえます。

▼Pay Todayの運営会社情報

| 運営企業 | Dual Life Partners株式会社 |

|---|---|

| 代表取締役 | 矢野 名都子 |

| 本社所在地 | 東京都港区南青山2-2-6 ラセーナ南青山7F |

| 電話番号 | 03-6721-0799 |

| 所属協会 |

またPay Todayの運営会社であるDual Life Partners株式会社は、海外不動産の紹介やコーディネートをメイン事業にしている会社です。

Pay Todayに関するよくある質問

最後にPay Todayに関してよくある質問や細かい気になるところを、Q&A方式でまとめておきます。

Pay Todayの利用前にザっと目を通しておいてください。

Pay Todayは個人事業主でも利用できますか?

Pay Todayは、個人事業主でも利用できます。

ただし売掛先(請求先)が個人事業主の請求書は、査定対象外です。

もし個人事業主への請求書しかない場合は、ペイトナーファクタリングが対応していますので、そちらを利用してください。

Pay Todayはいくらから利用できますか?

Pay Todayの下限利用額は10万円です。

もし10万円を下回る請求書でファクタリングを利用する場合は、ペイトナーファクタリングとラボルが下限1万円で対応しています。

もし10万円未満の少額の資金が必要な場合は、この2社を利用してください。

まとめ

以上がPay Todayに関する口コミや評判を調査したレポートです。

おさらいがてら、本稿の結論をまとめておくとこのようになります。

▼本稿の結論

・Pay Today利用者の満足度は高い

・Pay Todayは審査の早さと手数料の安さが際立つ

・AI審査を採用しているので、落とされないコツを実践する

Pay Todayはファクタリングサービスとしては新しいですが、その分サービス面は利用者に寄り添ったかなり使い勝手のいいサービスといえます。

もしPay Today以外のファクタリングサービスも選択肢に入れて幅広く検討したい方は、こちらの記事をあわせて参考にしてください。