即日入金してもらうために、ファクタリング会社選びはとても重要です。

というのも、ファクタリング会社は審査のフローや、審査準備の手間がサービスによってバラバラです。

つまりファクタリング会社選びをミスってしまうと、審査が終わらないまま入金が翌日以降に後ズレなってしまうことが十分ありえるのです。

そこで本稿では実際の請求書を11社のファクタリングサービスの査定に出し、合計で電話29本、メール78通のやりとりを経て、本当に即日入金が実現するのか検証しました。

結論はシンプルで、たったこれだけです!

即日入金の重要ポイント

午前中、遅くとも午後2時までに申し込みを出す

手数料率ではなく、審査フローや審査の手間で選ぶ

手数料が安いところがおすすめと書いてある記事が多いですが、即日入金を狙う場合、手数料重視のファクタリングサービス選びは後悔することになりかねません。

なぜなら公式サイトに書かれている「2.0%~」などの低い手数料率が、初回利用時に適用される可能性はほぼないことが検証で明らかになっています。

一部の小口特化型のファクタリングサービスを除くと、即日で資金調達するファクタリングでは、初回利用時にはおおむねどこも手数料率が20%前後です。

つまり手数料率に着目しても大差がないので、それなら審査にかかる時間や手間で選んでしまったのが即日に資金を得るための最善手というわけです。

手数料重視の選び方をおすすめしている記事は、この事実をきちんと検証せずに、単に公式サイトに記載されている最低の手数料率だけを見て書いているだけなので、信ぴょう性が低いです。

一方で、本稿はこうした独自の検証結果にあわせて、金融機関で企業融資を担当していた川崎翔太氏や、ファクタリング会社にて15年にわたって管理職を務めたHH氏に監修いただいています。

本稿の監修者

川崎翔太氏

東証一部上場の金融機関にて7年勤め、法人融資業務を担当。

中小企業を中心に様々な業種の資金調達に貢献。また、1級ファイナンシャルプランニング技能士も取得しており節税、不動産、事業承継分野も得意とする。

それでは早速、今回の検証で即日現金化が実現できることがわかったファクタリングサービスから紹介します。

検証してわかった!本当に即日で入金されるファクタリングサービス4選

| ペイトナーファクタリング 詳しく見る | 25万未満の小口なら一択! 検証中最速の25分で審査完了 |

| ビートレーディング 詳しく見る | 約2時間で審査完了 |

| いーばんく 詳しく見る | 調達金額が最多 |

| 一般社団法人日本中小企業金融サポート機構 詳しく見る | 審査やや厳しいが安心感◎ |

【ペイトナーファクタリング】25万円未満の少額ファクタリングなら一択!

【ペイトナーファクタリング】の検証結果

| 審査スピード | 25分(6回平均) |

| 掛け目 | なし |

| 手数料 | 10% |

| 送った書類 | 本人確認証(運転免許証)

3か月分の請求書 |

【ペイトナーファクタリング】(旧名:yup先払い)は通常のファクタリングサービスとは、毛色が少し異なる25万円未満の小口特化型のファクタリングサービスです。

小口の資金調達に特化しているだけに、審査スピードが圧倒的に早く、即日でファクタリングしたい方にとっては強力な味方になってくれるサービスなのです。

(※もし25万円以上ファクタリングする必要がある方は、次の【ビートレーディング】の項目までジャンプしてください)

【ペイトナーファクタリング】の特徴をまとめるとこうです。

【ペイトナーファクタリング】の特徴

1.審査完了までの時間が平均25分

2.少額(初回25万円まで)の請求書買取のみ

3.手数料がめちゃ安の10%、掛け目もなし

従来のファクタリングサービスの手数料は20%前後のものばかりで、必要書類も「本人確認証、請求書、銀行口座の履歴のコピー」の最低でも3点でした。

ですが【ペイトナーファクタリング】は10%と手数料がめちゃくちゃ安いのと、必要書類も請求書と本人確認証の2点のみです。

こうした審査フローのシンプルさと、AIが自動で審査してくれることもあり、審査完了までの時間が平均で25分です。

筆者は本検証のためにペイトナーファクタリングで6回ファクタリングを行いましたが、検証結果は下表です。

▼ペイトナーファクタリングの審査時間検証結果

| 1回目 | 23分 |

| 2回目 | 30分 |

| 3回目 | 24分 |

| 4回目 | 26分 |

| 5回目 | 21分 |

| 6回目 | 25分 |

あとで従来のファクタリングサービスの審査時間についても説明しますが、一般的なファクタリングサービスで早いところでも2時間です。

即日に入金までしてほしいという場合、【ペイトナーファクタリング】のこの審査スピードは群を抜いています。

ただしデメリットもあります。

初回は初回利用時は25万円までの限度額があり、利用回数に応じて限度額がUPしていく仕組みです。

初回から25万円以上を調達したいなら、【ペイトナーファクタリング】は選択肢から外れてしまいます。

また手数料は一律で10%なので、それ以下になることはありません。

とはいえ、従来のファクタリングサービスなら初回の手数料はほぼ20%ですので、ペイトナーファクタリングなら手数料が半分で済むは大きな魅力です。

また請求書の金額を満額査定対象にしてくれることも、かなり大きなメリットです(従来のファクタリングサービスなら請求額の70%で査定)。

個人事業主や25万円未満の少額でのファクタリングなら一択状態です!

もちろん法人も初回は25万円未満までの資金調達なら、利用できます。(初回以降は上限額がUP)

▼【ペイトナーファクタリング】の概要

| 会社名 | ペイトナー株式会社 |

| 所在地(本社) | 〒107-0052 東京都港区赤坂1-12-32 アーク森ビル3階 |

| 代表者名 | 阪井 優 |

| 営業時間 | 平日10:00~18:00 |

| 対応エリア | 全国・オンラインで完結 |

よく似たサービス【FREENANCE】との比較はどうか?

また【ペイトナーファクタリング】に非常によく似たファクタリングサービスとしてGMOクリエイターズが運営する【FREENANCE(フリーナンス)】というサービスがあります。

ただこちらのサービスは専用口座をこの【FREENACE】上に開設する必要があります。

その口座で金銭のやり取りをすることになるのですが、定期的に利用するならいいかもしれませんが、単発で利用する場合だとどうしても「余計なもの」に映ってしまいます。

また「あんしん補償プラス」という年会費3,000円の有料会員制度の案内があったり、ややこしいだけで即日ファクタリングのように急いでいるときには使いづらさの点で劣ると判断しました。

そのため、本稿では【ペイトナーファクタリング】をおすすめしています。

【ペイトナーファクタリング】を利用した他のユーザーの口コミ・評判

総合評価:

スピード感:

調達額:

手数料:

手間:

入金までの期間:即日

(35才、個人事業主、男性)

※本稿の口コミは2021年5月に実際にファクタリングサービスを利用したことがある利用者に対して、インターネット調査を行った結果を掲載しています。

【ビートレーディング】-「25万円以上の即日入金」を実現させるなら、まず利用したい

▼【ビートレーディング】の検証結果

| 審査スピード | 2時間10分 |

| 掛け目 | 7掛け |

| 手数料 | 23.8% |

| 送った書類 | 本人確認証(運転免許証)

請求書 3か月分の通帳のコピー 契約書 |

【ビートレーディング】は、申し込みから審査完了までのスピードが比較的速く、約2時間で審査結果が送られてきました。

▼審査完了までの時間の比較

| ビートレーディング | 2時間10分 |

| イーバンク | 4時間10分 |

| アクセルファクター | 6時間30分 |

| 中小企業金融サポート機構 | 8時間 |

もちろん【ビートレーディング】は、25万円以上のファクタリングも利用でき、法人の方でもスピーディに請求書を買い取ってくれます。

また審査のために送った書類や、担当者とのやりとりも最低限にとどまり、急いでいる状況を察して審査を通してくれている印象でした。

もちろん提出する審査書類は、送れるだけ送ったほうが審査条件で有利になるのでいいです。

ただ最初の申込みのときは最低限の書類だけでOKと言っておきながら、審査段階になると「住民票や決算書も出せませんか?」と言ってくるファクタリングサービスが多いんです…。

即日という緊急度の高いときに、こうした「そんなの最初から言っといてよ!」な審査フローは、とてもヤキモキさせられます。

またなんと言っても【ビートレーディング】はファクタリング界で認知度No.1の鉄板サービスす。

2,3社の相見積もりをとっておくと自分のなかで「基準」ができます。

その基準が自分の中にあれば、不利な条件で請求書を買い取られるリスクも下がります。

そうした「基準作り」という面でも、まずは業界大手の【ビートレーディング】に査定を出しておくべきです。

▼【ビートレーディング】の概要

| 会社名 | 株式会社ビートレーディング |

| 所在地(本社) | 〒105-0012 東京都港区芝大門1-2-18 野依ビル3F |

| 代表者名 | 代表取締役 鈴木 秀典 代表取締役 佐々木英世 |

| 営業時間 | 平日9:30~18:00 |

| 対応エリア | 全国・オンラインで完結 |

【ビートレーディング】を利用した他のユーザーの口コミ・評判

総合評価:

スピード感:

調達額:

手数料:

手間:

入金までの期間:申し込みから4日後

(36才、会社経営者、男性)

総合評価:

スピード感:

調達額:

手数料:

手間:

入金までの期間:申し込みから2週間後

(30才、個人事業主、女性)

この【ビートレーディング】に関してさらに詳細にお知りになりたい方はこちらの記事も参考にしてみてください。

【いーばんく】調達金額にこだわるならココ!

【いーばんく】の検証結果

| 審査スピード | 5.5時間 |

| 掛け目 | 8掛け |

| 手数料 | 20.0% |

| 送った書類 | 本人確認証(運転免許証)

請求書 3か月分の通帳のコピー |

| 対応エリア | 全国・オンラインで完結 |

ファクタリングサービスの選び方に「手数料が安いところ」を挙げている記事が多いですが、本検証では手数料はどこも大きく変わらないという結論でした。

むしろ手数料ばかりに目を奪われていると、思わぬ落とし穴があることもわかりました。

それが掛け目です。

ファクタリングサービスは、たとえば100万円の請求書を査定に持っていっても、初回利用なら満額の100万円で査定してくれるわけではありません。

最初から「100万円の請求書を7掛けの70万円分だけ買い取りますね」という具合に、自分たちが取りっぱぐれたときのリスクヘッジとして、満額を査定対象としないようにします。

これが掛け目です。

本検証では大半のファクタリングサービスが「初回なので7掛け(70%)で」という査定を返してきました。

そうした中で、唯一8掛けの掛け目で査定を返してくれ、調達金額の総額がもっとも多かったのがこの【いーばんく】でした。

▼掛け目の比較例

| いーばんく | 8掛け |

| ビートレーディング | 7掛け |

| 中小企業金融サポート機構 | 7掛け |

| その他 | 7掛け |

「最低この金額は調達したい」という目的があるとき、数パーセントしか違わない手数料よりも10%単位で調達額が変わる掛け目にこだわったほうがいいのは明らかですよね。

▼【いーばんく】の概要

| 会社名 | 株式会社アクシアプラス |

| 所在地(本社) | 〒170-0014 東京都豊島区池袋1-8-7-501 |

| 代表者名 | 阿部良一 |

| 営業時間 | 平日9:30~19:00 |

| 対応エリア | 全国・オンラインで完結 |

【日本中小企業金融サポート機構】即日ファクタリングでも安心感もほしいなら

【日本中小企業金融サポート機構】の検証結果

| 審査スピード | 14時間ほど |

| 掛け目 | 7掛け |

| 手数料 | 23% |

| 送った書類 | 本人確認証(運転免許証)

3か月分の請求書 6か月分の通帳のコピー 契約書 確定申告書 |

【日本中小企業金融サポート機構】は、これまでご紹介してきたサービスの中だと審査が慎重です。

ファクタリングサービスに申し込むと担当者(営業部署)がついて、その担当者を通じて売掛金の買取を進めていきます。

そして一番濃密なやりとりをしたのがこの【日本中小企業金融サポート機構】でした。

ハッキリ言ってこれをメリットと感じる人もいれば、デメリットと感じる人もいると思います。

ただファクタリングは自身や企業の口座の履歴から、売掛金をもっている取引先との契約内容までコアな資産状況を開示する必要があります。

筆者はこの検証で11社のファクタリングサービスに開示しましたが、自身の経済状態を見知らぬ人にさらけ出すのはとても気が重くなる作業でした。

「即日に買い取ってほしいけど、それでも信頼感のあるところに査定はやってほしい」

「初めてのファクタリングだから、安心感のあるところでやりたい」

という方は、この【日本中小企業金融サポート機構】が選択肢に入ってきます。

▼【日本中小企業金融サポート機構】の概要

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

| 所在地(本社) | 〒105-0011 東京都港区芝公園1-3-5 ジー・イー・ジャパンビル2階 |

| 代表者名 |

谷口 亮 |

| 営業時間 | 平日9:30~19:00 |

| 対応エリア | 全国・オンラインで完結 |

日本中小企業金融サポート機構を利用した他のユーザーの口コミ・評判

総合評価:

スピード感:

調達額:

手数料:

手間:

入金までの期間:1か月弱

(55才、個人事業主、男性)

即日入金を狙うファクタリング会社の選び方

各ファクタリングサービスの評価比較(5点満点)

| ペイトナー | ビートレーディング | いーばんく | 日本中小 |

|---|---|---|---|

| スピード 5点 | スピード

4点 | スピード

3点 | スピード

3点 |

| 調達額 1点 | 調達額

3点 | 調達額

5点 | 調達額

3点 |

| 手数料 5点 | 手数料

3点 | 手数料

3点 | 手数料

3点 |

| 手間 5点 | 手間

3点 | 手間

3点 | 手間

2点 |

| 公式へ | 公式へ | 公式へ | 公式へ |

今回即日入金を実現できるファクタリング会社を選定するために、11社のファクタリング会社に実際の請求書を出して、検証をおこないました。

その際、それぞれのファクタリングサービスと、合計で電話29回、メール78通のやりとりをおこないました。

このやりとりを通して、多くのサイトで解説されている手数料重視のファクタリング会社の選び方は、実践的な選び方ではないことがわかりました。

一方で、今回の検証で得られた即日入金のためのファクタリング会社選びの重要ポイントは、こうです。

即日入金の重要ポイント

・25万円未満なら小口特化型のファクタリングサービスを利用

・即日入金で重視すべきは、審査スピードと審査の手間

・手数料率は初回利用、2社間ならどこも変わらない

まず25万円未満の小口の資金調達なら、【ペイトナーファクタリング】のように小口に特化したファクタリングサービスを使うことが、調達の条件面でもスピード面でも圧倒的に有利です。

一方で、25万円以上をファクタリングで即日調達したい場合は、従来型のファクタリグサービスを利用することになります。

従来型のファクタリグサービスの初回手数料はどのファクタリング会社も査定結果に大きな差がない一方で、審査スピードと審査を通すための手間はまるで違います。

中には即日入金OKと公式ページで宣伝していながら「こんな煩雑な審査フローでどうやって即日入金までたどり着けるのか?」と首をかしげてしまいたくなる会社もありました。

また中には担当者には「今日中に入金を」と伝えているのに、最初の折り返し電話から次の連絡まで6時間以上経過しているうえに、営業時間が終了すればパッタリ返事はこなくなるところもあります。

そして翌日の昼前に「追加の審査書類をいただきたいんですが?」と連絡してくるのですが、こんな会社を利用して即日入金が実現できるわけがありません。

つまり「審査スピード」と「審査の手間」の違いは、この二つの要素によって大きく左右されると言えます。

審査スピードと手間

1.審査のプロセス

2.担当者の力量

言うまでもないですが、ファクタリング会社の審査プロセスが簡潔であればあるほど、即日入金の可能性は高まります。

先ほどご紹介した5社は、検証した11社のなかでもかなり簡潔な審査プロセスで資金調達を実行してくれる会社です。

では、もう一方の担当者の力量がなぜ即日入金の大事なファクターになるのでしょうか?

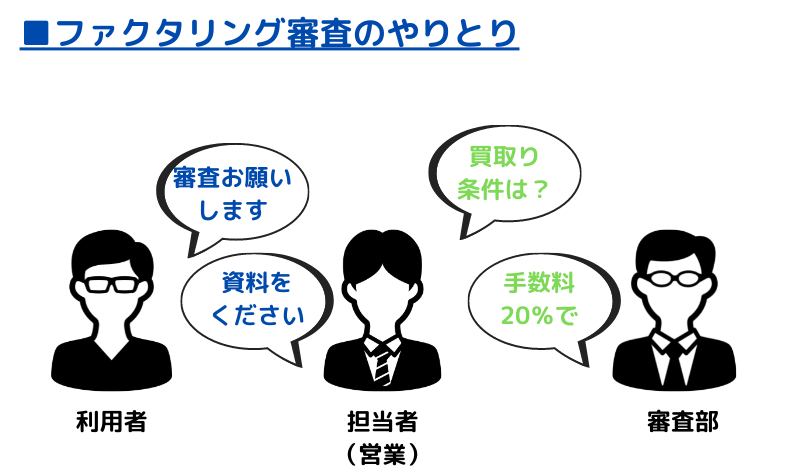

ファクタリング会社は、営業部と審査部にわかれています。

電話やメールで私たちの対応をしてくれるのは営業部にいる担当者なのですが、この担当者が審査部にかけあって買取り条件や現金化の可否を交渉しにいきます。

このとき「追加の書類がないと審査を通せなくて…」と、審査部に言われるがまま持ち帰ってくる担当者は審査を通すまでの時間が伸びます。

もちろん会社によって営業部と審査部のパワーバランスもあるのでしょうが、利用者の私たちからすると手間が増えるだけです。

またそもそも親身ではない担当者や、最初からやたら上から目線な対応の担当者もいます。

ファクタリング会社選びは私たちの判断ですが、担当者選びはコントロールできません。

やりとりの中で「この担当者はなんだか頼りないな」や「全然こちら側の意図をくんでくれないな」と感じたら、その時点で別の会社の審査も進めてしまうのが、即日入金を実現するのに大事な判断になります。

ファクタリングで即日調達できる金額のシミュレーション

次にこれまでに手数料やら掛け目の話をしてきましたが、結局のところファクタリングを利用すればどれくらいの資金を即日に調達できるの?というところを説明します。

ファクタリングで調達できる金額を計算する簡易的なシミュレータを作りました。

手数料や掛け目という用語をファクタリングに引き付けておさらいしておきます。

・手数料→ファクタリングサービスの利益や債権登記にかかる費用。多くは20%。

・掛け目→リスクヘッジのために、売掛金をあらかじめ割り引いて査定する割合。多くは7掛け。

これらの金額を差し引いた金額が、実際にファクタリングをすることで調達できる金額というです。

また後日取引先から請求金額の入金があった際には、調達した金額に手数料を乗っけた金額をファクタリング会社に戻します。

そもそもファクタリングとは?即日現金を手にするために大事なポイント

ここまではファクタリングで即日現金を手にすることができるファクタリングサービスの選び方について見てきました。

ここからはそもそもファクタリングとはなにか?について、即日現金化するのに大事なポイントを軸に説明します。

というのもファクタリングの担当者とのやりとりには、普段聞き慣れない言葉も結構多く出てきます。

スムーズにやりとりを進行させるためにも、最低限のファクタリングの仕組みは理解しておきたいものですね!

ファクタリングの仕組み

まずはおさらいを兼ねてファクタリングで頻出する「売掛債権/売掛金」からいきましょう。

売掛債権/売掛金

取引先から代金を支払われることは確定しているが、実際に支払いは完了していない請求のこと。実質的には請求書のことを指している。

ファクタリングとは、この売掛金をファクタリング会社に買い取ってもらって、入金日を前倒しにする資金調達方法のことです。

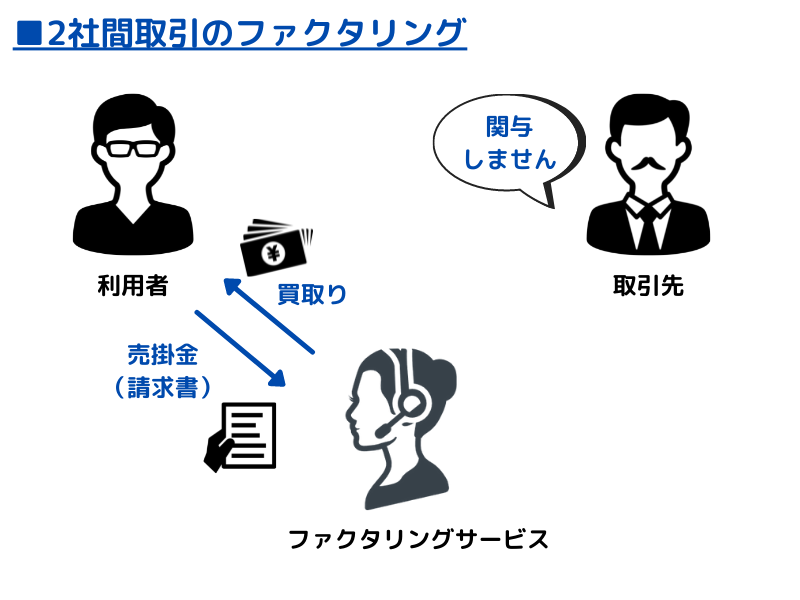

2社間取引と3社間取引の違い

上図は2社間取引でおこなわれるファクタリングのイメージ図です。

ちなみに即日入金を考えるなら、この2社間取引一択になります。

2社間取引は取引先を通さずに、売掛金をファクタリング会社に買い取ってもらいます。

ここで一度、請求書を買い取るファクタリング会社の立場に立ってみるとより理解がしやすくなります。

「請求書が偽物だったらどうしよう?」

「買い取ってもらった請求先の企業が突然倒産したらどうなるの?」

なんて疑問がわきませんか?

ファクタリング会社は2社間で売掛金を買い取る際に、こうしたリスクを負います。

取りっぱぐれたときのリスクを考えると、手数料をちょっと高くとっておきたくなりますよね。

2社間取引は3社間取引に比べて、手数料が高くなります。

一方で、もし利用者の取引先が「その売掛金は正しいもので、支払い期日の来月〇日に遅れなく入金できる予定です」と保証してくれたらどうでしょう?

ファクタリング会社からすれば、とるリスクが低くなりますし、手数料を低くしてもよさそうですね。

これが3社間取引ということになります。

またファクタリング会社は慈善団体ではなく普通の一般的な企業ですので、当然儲けも出したいわけです。

そこで発生するのが掛け目や手数料ということになります。

この手数料に説明は、あとに回しますが、簡単にいうとファクタリング会社がとるリスクが高くなれば手数料も上がり、リスクが低くなれば手数料も下がるということです。

ひとまずここまでをまとめると、2社間取引と3社間取引の違いはこうなります。

▼2社間取引と3社間取引の違い

| 2社間 | 3社間 | |

| 手数料 | 高い | 低い |

| 入金までの時間 | 短い | 長い |

| 取引先への連絡 | なし | あり |

2社間も3社間もどちらが優れているというわけではなく、それぞれにメリット・デメリットがあります。

また最後の項目の「取引先への連絡」は、大事なポイントです。

3社間取引の場合、取引先に「御社の取引先の○○さんが、御社への売掛金でファクタリングしたいとおっしゃってますが?」という連絡がいきます。

つまり取引先に資金繰りに困っていることがバレます。

業界によっては、こうした資金繰りの面での信用性が取引自体に影響を及ぼすことがあります。

もし3社間取引を行う場合はファクタリング会社から連絡がいく前に自身から取引先に話を通しておくなど、変に勘繰られないような立ち回りは必須でしょう。

また繰り返しますが、3社間取引は取引先への確認など審査フローが長くなります。

即日ファクタリングを希望するなら、必然的に2社間取引となります。

ファクタリングの審査ポイントは「取引先」

続いて、ファクタリングの審査はどのようなことが重要視されるのでしょうか?

ポイントは、自身の信用情報よりも取引先の信用度が大きいということです。

ここまで読まれた方ならお気づきかもしれませんが、先ほどから「売掛金の買取」という表現が使っています。

それはファクタリングが融資(借金)ではなく、あくまで売掛債権の「譲渡」という性質のものだからです。

つまり借り入れではありませんので、ファクタリングを利用してもバランスシートの負債に載りません。

仮に自身に税金の未払いや返済事故などの信用情報にキズがあっても審査に直接的な影響はありません(担当者からヒアリングされることはありました)。

また融資のように担保をとられたり、保証人を立てる必要もありません。

ファクタリングとよく似た仕組みに手形割引がありますが、手形割引は融資になるのに対して、ファクタリングは融資ではないという明確な違いがあります。

一方で、将来的に売掛金を支払うのは取引先です。

繰り返しになりますが、ファクタリング会社は「買い取った売掛金の取引先が突然倒産したら、取りっぱぐれた金額を自分たちがかぶる」というリスクを負ってます。

となると、当然ながら請求先である取引先の支払い能力とか社会的信用度を審査ポイントとして重要視することになりますね。

そのため自身の信用情報に傷があっても特に問題にはなりませんが、取引先が法人ではなく個人だと、ほぼすべてのファクタリング会社で審査落ちします。

もちろん取引先が未上場企業よりも上場企業のほうが社会的信用度は上がります。

ただ実際に審査を出してみた実感として、取引先が上場企業であっても、手数料率にさほど影響はなさそうです。

それよりも過去どれくらいの期間にわたって継続的に取引があるか?やこれまでの取引で支払いの遅れがなかったか?のほうが重みがあります。

つまり即日に審査を通しよりよい条件を引き出すコツは、もし複数の請求先が候補にあるのなら、こうなります。

売掛先の選び方のコツ

請求先は必ず法人であること

取引歴が長い取引先

これまで支払いに滞りがない取引先

またファクタリングと融資の違いを簡単にまとめておきましょう。

▼ファクタリングと融資の比較

| ファクタリング | 融資(借入れ) | |

| 調達コスト | 高い | 低い |

| 調達スピード | 速い | 遅い |

| 審査 | 通りやすい | 厳しい |

| 担保・保証人 | 不要 | 必要 |

| バランスシート | 載らない | 載る |

ファクタリングの審査に関して、さらに詳しく知りたい方はこちらの記事も参考にしてみてください。

ファクタリングサービスの手数料や費用の仕組み

続いて、ファクタリングサービスを利用する際の費用となる手数料について見ていきましょう。

先ほど少し触れましたが、ファクタリングサービスを利用すると「手数料」という名目の料金が発生します。

各ファクタリングサービスの公式ページを見ると「手数料1.0%~」のような表記があります。

でもこれ、残念ながら即日入金に限ってはまったくアテにしないほうがいいです。

もっといえば、「手数料1.0~20.0%」のような上限が書かれているところでさえも、普通に20%の手数料の査定結果が返ってきました。

理由はふたつあります。

手数料がアテにならない理由

即日ファクタリングの場合、手数料が高い2社間取引になる

売掛金が少額なら手数料は割高になる

2社間取引については前述したとおりなのですが、売掛金が100万円未満の少額なら手数料が割高になるとはどういうことでしょうか?

そのカラクリはこうです。

ファクタリング手数料=契約手数料(30,000円固定)+ファクタリング会社の収益

ファクタリング担当者とのやりとりから、聞きだした手数料の仕組みです。

ここでいう契約手数料というのは、譲渡債権登記費用のことを指します。

なんだか難しい言葉ですが、「この売掛金は利用者Aからファクタリング会社Bが譲り受けました」ということを法的に証明するための手続き費用のことです。

もしこの手続きを行わなかったら、1枚の請求書を複数のファクタリング会社にもっていって、請求書の金額以上の資金を騙し取ることができてしまいますよね。

それを予防するための登記で、ファクタリングサービスを利用する際の実費と言えます。

逆にいうと、この契約手数料30,000円はファクタリング会社の担当者がどれだけ頑張っても動かせない費用です。

一方で、ファクタリング側の儲けは「事務手数料」という言い方をするサービスが多かったです。

ここで少しだけ、調達金額による手数料の違いを計算例で見ることにしましょう。

ファクタリングサービス側の買取り条件は、これで仮定します。

試算のための条件

・掛け目 7掛け

・契約手数料 30,000円

・ファクタリング会社の儲け 50,000円

(1)50万円の売掛金の手数料の計算例

査定対象額 50万円×7割=35万円

契約手数料 30,000円

ファクタリング会社の儲け 50,000円

手数料総額 80,000円

8万円÷35万円×100=22.9%・・・手数料率

(2)200万円の売掛金の手数料計算例

査定対象額 200万円×7割=140万円

契約手数料 30,000円(固定)

ファクタリング会社の儲け 50,000円

手数料総額 80,000円

8万円÷350万円=5.7%・・・手数料

ファクタリングサービスが実際この通りの計算をしているわけではありませんが、売掛金による手数料率の違いは明確ですね!

つまり大口ほど手数料は下がりやすくなるが、小口ほど上がりやすくなるということです。

この章のはじめにファクタリングサービスの公式ページにある手数料はほぼアテにならないと言いました。

それは査定に出す売掛金の金額の多い少ないだけでも、「5.7%~22.9%」とこれだけブレるのもその理由のひとつです。

監修者のOnePointアドバイス

実際に手数料率はどの会社もほとんど変わりません。

また少額になるほど手数料率が割高になるというのも事実です。

一方でファクタリング会社間で異なるのは掛け目ですので、効率よく調達額をより多くしたいなら10%単位でかわる掛け目にこだわるべきです。

ファクタリングの種類と違法性

さてファクタリングの仕組みの最後に、ファクタリングの種類を簡単におさらいしておきます。

このファクタリングの種類は知らなくてもどうということはありませんので、流し読みしてもらってOKです。

▼ファクタリングの種類一覧

| 一括ファクタリング | 売掛債権を買取り

一般的なファクタリング |

| 保証ファクタリング | 買取りではなく、売掛先が倒産した場合のリスクヘッジをする保険のほうなもの |

| 医療報酬ファクタリング | 医療報酬債権を買取り

売掛先が各健康保険協会であり、手数料は安め |

| 国際ファクタリング | 国際貿易における輸出債権の保険のほうなもの |

| 家賃収入ファクタリング | 家賃収入債権を買取り |

| 商品在庫ファクタリング | 商品在庫を買取り |

| 給料ファクタリング | 給料債権を買取り。サラリーマンでも利用できる |

この記事をお読みの大半の方に関係があるのが一括ファクタリングです。

この一括ファクタリング自体は米国ではずっと以前からある一般的な資金調達方法で、最近になって日本の銀行も3社間取引の形式ではじめたという経緯があります。

つまり一括ファクタリングという資金調達方法自体に違法性はありませんが、注意すべきところはあります。

注意ポイント

融資ではないので、利息制限法の制限がない

ファクタリングを装い、実際は貸し付けをおこなう業者がいる

繰り返しますがファクタリングは融資ではなく、自分がもっている債権をファクタリング会社に譲渡する資金調達方法です。

ですので「利息」という考え方自体がなく、手数料という表現になります。

このとき利息制限法で定められている年利15~20%という上限を超える手数料が発生しても法的には問題ありません。

むしろ実際面を見ると、2社間取引で少額のファクタリングなら、手数料20%以上はザラです。

それだけファクタリングという資金調達コストは高いということの裏返しでもあります。

また一部の悪質な闇金業者はファクタリングを装いながら、実際は借金の契約を強引に取り付けるような被害も確認されています。

もちろん本稿で紹介している業者はそういう闇金業者ではありませんので、不安な方は紹介しているファクタリング会社から資金調達先を選ぶようにしてください。

ちなみに違法性という観点で特筆すべきなのは、一番最後の「給料ファクタリング」です。

これは自分が来月受け取るであろう給料を債権として、前借りができるというものです。

この給与ファクタリングはサラリーマンやフリーターが利用します(個人事業主ではなく、個人の方です)。

ですが2020年2月に金融庁が「実質的な貸金業にあたる」という見解を示しために、現在では貸金業の登録をしている業者しか提供できないサービスとなりました。

闇金と正規の届出をしている業者との見分け方は、金融庁ホームページの「登録貸金業者情報検索」で登録がなされている業者かどうかで簡単に見分けることができます。

もし個人事業主ではなく、会社員などの個人の方がすぐにお金を調達しなければならないのであればファクタリングは選択肢に含めるべきではありません。

そうした方はカードローンサービスを検討してください。

土日でも即日入金してくれるファクタリングサービスはあるか?

もし土日に急に現金が必要になった場合、土日でも即日入金してくれるファクタリングサービスは1社のみあります。

それが【えんナビ】というファクタリングサービスです。

実際に問い合わせを行ってみたのですが、ネット銀行から振り込むなどして、土日祝でも金融機関のメンテナンス時間外なら入金できるということでした。

ただし注意しなければならないのは、いくら【えんナビ】側で振り込んでくれても、受け取る口座が土日の即時入金に対応していないと週明けまで入ってこないことになります。

2018年に大半の銀行が振込の対応時間を24時間対応に変更されましたので、インターネットバンキングを利用しているなら土日でも即日入金が期待できます。

ちなみに、【えんナビ】以外のいくつかのファクタリングサービスで「24時間土日も対応」と謳っているサービスがありましたが、これは申し込みの受付をしているという意味です。

24時間入金してくれるわけではないので、ご注意ください。

ファクタリングの利用方法と必要な書類

さていよいよ最後の章です。

ここまででファクタリングがどういうものかおおむねイメージできましたね?

では実際にファクタリングサービスを利用方法は、どういう流れになるのかをザっと見ていきましょう。

ファクタリングの流れ

1.公式サイトから申し込み

2.担当者から折り返しの電話

3.電話でヒアリングと審査の案内説明

4.審査書類を送る(メール、専用フォーム、LINE)

5.審査

6.審査結果と買取り条件の提示

7.審査内容でOKなら契約後、入金処理

どれだけトントン拍子に進んでも2時間、余裕を持たせるなら4~6時間くらいを見ておくのが無難です。

また営業時間外になると、基本どのファクタリングサービスもぱったり連絡がこなくなります。

冒頭で即日入金を実現するコツとして「午前中、遅くとも午後2時までに動くこと」を挙げましたが、その理由がこれです。

ザっと全体の流れを説明しましたが、イメージしにくいかもしれません。

そこでビートレーディングの利用方法を例に、実際面を見ていくことにしましょう。

ちなみに今回はビートレーディングを例にしていますが、使い方は各社どこも大きく変わりませんでした。

それでは順を追って、見ていきましょう!

実際のファクタリングサービスの使い方(ビートレーディングを例に)

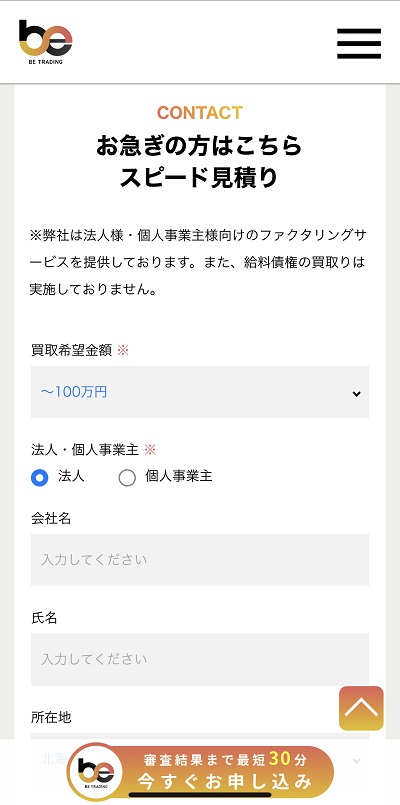

【1】公式サイトから査定申し込み

申し込みフォームに名前や電話番号を記入します。

個人事業主の方は、会社名の欄は屋号だったり「個人事業主」と記入しておけばOKです。

また審査書類のやりとりでメールアドレスが必要になりますので、正しい入力しておきましょう。

【2】担当者からの折り返し電話

担当者から折り返しの電話がかかってきます。

この時、一気に複数のファクタリングサービスに相見積もりをしていると電話がとれないことがありました。

どのファクタリングサービスも、おおむね問い合わせ後10分以内に折り返し電話がきます。

相見積もりをする場合は、折り返しがくるまでほかのファクタリングサービスの申込みはいったん止めておくのがよさそうです。

【3】電話でヒアリングと審査の案内説明

折り返しの電話口で聞かれることも、どこのファクタリングサービスでも一緒でした。

▼ヒアリングされること

・希望する調達額

・入金の希望日

・ファクタリングを利用する経緯や理由

・取引先との取引歴や関係性

・現在の借り入れ状況

・クレジットヒストリーの瑕疵や税金の滞納状況

・審査書類の提出の可否

先にも触れましたが、ファクタリングの審査ではその人の財務状況より取引先の信頼性が重視されます。

なので借り入れや税金の滞納があっても審査NGになることはないと思われますが、本検証ではそのあたりもヒアリングされました。

また即日入金を狙うなら、このヒアリングの際に担当者に「今日中に現金化してほしい」と念を押しておいてください。

その後の対応スピードが変わります。

一通りヒアリングされたあとは、審査に必要な書類の説明やいつごろ提出するかの目途を決めます。

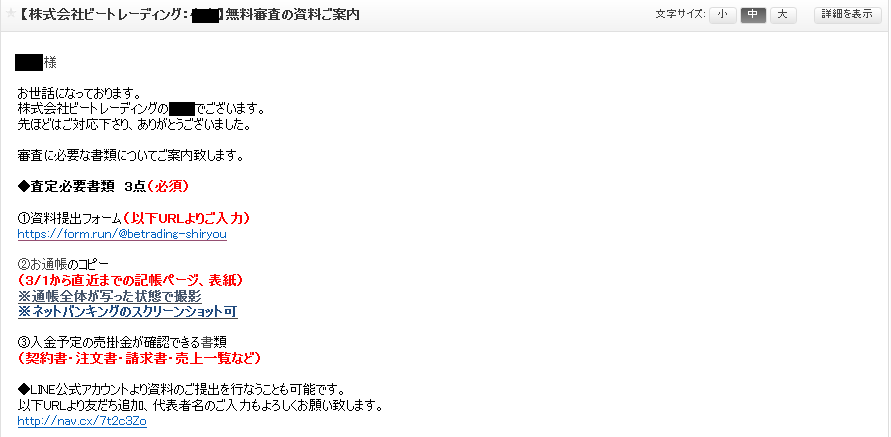

【4】審査書類を送る(メール、専用フォーム、LINE)

電話口でも審査書類の説明を受けますが、電話後に必要な審査書類をまとめたメールを送ってくれます。

ちなみにWEB通帳の場合は通帳がありませんが、インターネットバンキングのスクリーンショットでもOKでした。

また取引先との契約書など、どこかに保管したもののパッと出せない書類も出てくるかもしれません。

そういう場合は担当者にその書類がないと審査が進まないほど重要なものなのか、なくても審査を進められそうか聞いてみてください。

重要度の高くない書類なら、「なくてもOKです!」となることが多々ありました。

【5】審査

この時点で利用者のやるべきことはほぼ終わりで、「待ち」になります。

この間に、住民票や印鑑証明書(3通)などの公的書類を準備すると効率的です。

【6】審査結果と買取り条件の提示

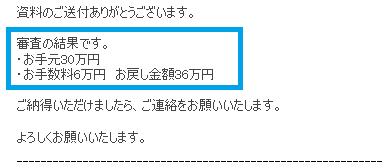

審査結果がメールで送られてきます。

青枠のところが審査結果です。

審査結果

・お手元30万円

・お手数料6万円、お戻し金額36万円

なんとも独特の言い回しなので、戸惑いますね。

わかりやすく言い換えるとこうなります。

「あなたの請求書を30万円で買い取ります。そのとき手数料が6万円かかりますので、取引先から入金があったら36万円を弊社に戻してくださいね」

ファクタリングは借入ではないので、返済や融資という言葉が使えません。

そのためこういう独特な言い回しになっているようですが、ちょっとわかりにくいですね……。

【7】審査内容でOKなら契約後、入金処理

審査結果の内容がOKなら、そのまま契約書の締結に進みます。

審査を待っている間に準備しておいた公的書類を添えて契約を終え、しばらくすると入金が完了します。

これでファクタリングの利用方法のイメージはつきましたね?

総じてこちら側の手間と時間が大きくかかるのは審査書類の準備です。

ここさえ乗り越えればあとはほぼ「待ち」でOKです。

即日2社間のファクタリングで必要な書類を下表にまとめます。

ファクタリングで必要な審査書類一覧

| 必須だった書類 | 本人確認証 | 運転免許証やマイナンバーカードなど |

|---|---|---|

| 請求書 | 多くのサービスは買い取ってほしい請求書のみ。

場合によっては3か月分必要になることも。 | |

| 通帳 | 表紙と3~6か月分の履歴。WEB通帳のスクリーンショットでもOK | |

| 住民票(家族全員分) | 審査通過後の契約時に必要 | |

| 印鑑証明書(3通) | 審査通過後の契約時に必要 | |

| 追加で求められることがあった書類 | 契約書 | 売掛先と撒いている契約書 |

| 決算書、確定申告書 | 法人の場合は決算書、個人事業主は確定申告書 | |

| 一部のファクタリングサービスで必要だった書類 | 資金繰り表 | テンプレが送られてくるので、今月の出金・入金予定を記入して作成 |

住民票と印鑑証明はマイナンバーカードがあればコンビニのコピー機で交付を受けられます。

即日入金は時間との戦いでもあるので、繰り返しますが審査中にコンビニでこれらを準備しておくのがおすすめです。

またLINEで審査書類の提出を勧めてくるサービスもあるのですが、ハッキリ言ってiPhoneの場合は特にLINEでファイルを送信するのは面倒です。

メールに添付したり、専用フォームがあるところはそちらから書類を提出するようにしましょう。

監修者のOnePointアドバイス

実際の審査だと当初3か月分の銀行通帳の履歴と言っていても、追加で3か月分の履歴を出すように言われることが多くあります。

最初から6か月分の通帳履歴と通帳の表紙のコピーを用意しておくのがスムーズです。

また契約ぎりぎりになって、売掛先との契約書、確認申告(個人事業主)や決算書(法人)を求められることもあります。

これらも事前に準備だけはしておくようにしてください。

【検証結果】ファクタリングで即日入金は実現できる

今回の検証で確かに即日入金が実現できるファクタリングサービスはあることがわかりました。

ただし、たとえ公式サイトに「即日入金OK」と書いてあるサービスであったとしても、審査申請をした11社のすべてが即日入金を実現できるわけでもありませんでした。

即日ファクタリングを考えるなら、巷に言われるような手数料ではなく、審査フローと審査の手間がシンプルなファクタリングサービスを選ぶべきです。

今回の検証で即日入金が実現できるファクタリングサービスを再掲しますので、こちらから公式サイトへ飛んで申し込みをおこなってください。

▼即日入金が実現できるファクタリングサービス

| ペイトナーファクタリング 詳しく見る | 25万未満の小口なら一択! 検証中最速の25分で審査完了 |

| ビートレーディング 詳しく見る | 約2時間で審査完了 |

| いーばんく 詳しく見る | 調達金額が最多 |

| 一般社団法人日本中小企業金融サポート機構 詳しく見る | 審査やや厳しいが安心感◎ |

売掛金の規模や審査内容によって審査状況は変動しますので、即日入金を確約するものではありません。

あらかじめご了承ください。

▼今回検証で申込をしたファクタリングサービス一覧

ペイトナーファクタリング/ビートレーディング/エスコム/FREENANCE/いーばんく/Quick Manegement/ファクタリングZERO/えんナビ/一般社団法人日本中小企業金融サポート機構/ジャパンマネジメント/アクセルファクター

▼本検証の方法

検証時期:2021年5月中旬

約50万円の実際の請求書を用いて、上記の11社にオンラインにて査定申し込みを行いました。査定結果や審査プロセスに基づき、各社の評価としました。

※2021年9月に追加調査実施分を追記

▼本検証の詳細データについて

本稿では書ききれなかったファクタリングサービス11社の検証結果データは下記のPDFにまとめています。

ファクタリング11社の検証結果データ

▼参考文献

資金調達のプロが教える!知って得するファクタリングの基礎知識: ファクタリングの仕組みを学び、ファクタリング会社の選び方や見極め方が身につく! │(ファクタリング編集部)

ファクタリングを偽装したヤミ金融の被害に関する事例調査(堂下浩、東京情報大学教授、パーソナルファイナンス研究、2020年)

追記情報

本稿は【yup先払い】が【ペイトナーファクタリング】へ社名変更、およびサービス変更(初回最高調達額10→15万円があったため、2022年3月に加筆・修正をしています。

【ペイトナーファクタリング】の6回の検証結果とサービス変更(初回調達額15→25万円)があったため、2022年7月に加筆・修正をしています。

またベンチャー企業の資金調達方法については、こちらの記事で詳しく解説されています。あわせてご確認ください。