個人事業主ができる節税の手段として、経費を活用した方法があります。

経費として落とせるものをできるだけ経費で落とし、所得を減らすことで税金の支払い額を抑える方法です。

この方法を利用する際、重要なのが経費の範囲を理解することです。

今回は、経費の範囲について解説していきます。

▼この記事でわかること

・経費の範囲は事業に関する支出全て!!経費を増やして節税を心掛けよう!!

・経費になりそうでならないもの、ならなそうでなるものを理解することが非常に重要!!

・クラウド型会計ソフトを利用して経費を網羅的かつ楽に計上しよう!!

経費とはそもそも何?!経費を増やすことが節税につながる?!

そもそも、経費とはどんなものなのかを知っておかないと、正しい形での節税はできません。

まずは経費がどんなものなのか、経費を増やすとどうして節税につながるのかを知っていきましょう。

経費とは、事業に関係する支出

経費とは事業を行った時にかかった支出のことです。

販売業をしていたのなら、商品やサービスを販売するために必要な物を購入すれば、購入にかかった費用は経費となります。

例えば、小売店なら、ビニール袋、商品タグなどもそうですし、仕入れた商品そのものも、売れた時に仕入として経費にすることができます。

この他、打ち合わせや接待等で喫茶店や飲食店を利用した時にかかった費用等も経費に入ります。

最近はパソコンやスマホを利用すれば、だれでも事業ができるようになりました。

個人事業主として仕事をしている方の中には、自宅で仕事をしている方もいます。

このような場合、事業で使用した通信費や電気代等の水道光熱費も、プライベートで使用した分から分けて計算すれば、経費として計上できます。

所得とそれにかかる税金を申告する確定申告制度。税金の計算方法とは?

個人事業主になると、納税も自分で行わなくてはならなくなります。

この納税する税金の金額を自己申告するのが、確定申告です。

サラリーマン等、企業に勤めている場合、企業が年末調整の形で自分が納めるべき税金を計算し、納めてくれます。

個人事業主の場合、企業にやとわれて仕事をしているわけではありませんから、自分で申告しなくてはならない、という訳です。

税金は1年間の所得に応じて支払う金額が決定します。

所得は事業を行って得た売上そのものというわけではありません。

所得の求め方を簡単にまとめた計算が、以下の計算式です。

所得の計算法

売上–経費=所得(利益)

この所得に控除を加味した上で、所得税率をかけて、所得税は計算されます。

所得税の計算法

(所得-控除)×所得税率=所得税

所得税は累進課税方式。所得が増えるとそれ以上に所得税は増大!

所得税は、塁審課税方式をとっています。

これは、所得の金額が高ければ高い程、高い税率で税金を支払う仕組みになります。

以下の図は、令和2年度分の所得税の税額表です。

| 課税される金額(円) | 税率 | 控除額(円) |

| 1,000から1,949,000まで | 5% | なし |

| 1,950,000から3,299,000まで | 10% | 97,500 |

| 3,300,000から6,949,000まで | 20% | 427,500 |

| 6,950,000から8,999,000まで | 23% | 636,000 |

| 9,000,000から17,999,000まで | 33% | 1,536,000 |

| 18,000,000から39,999,000まで | 40% | 2,796,000 |

| 40,000,000以上 | 45% | 4,796,000 |

控除額というのがあり、わかりにくいかもしれませんが、具体的な計算方法を見ればイメージがわくと思います。

例えば、所得が200万円と400万円の場合を見てみましょう。

それぞれの税金額を計算すると、以下の様になります。

所得が200万円の場合

表をみると所得200万円は1,950,000~3,299,000円までの範囲に入るため、税率と控除額は、10%と97,500円をそれぞれ使います。

2,000,000×10%-97,500=支払う税金の額:102,500円

所得が400万円の場合

表をみると400万円は、3,300,000~6,949,000円までの範囲に入るため、税率と控除額は、20%と427,500円をそれぞれ使います。

4,000,000×20%-427,500=支払う税金の額:372,500円

計算方法はこれで理解できたかと思いますが、そもそも控除額がなぜ存在するのか疑問に思う人もいるのではないでしょうか。

実は簡単にいうと、195万円までは5%、195万円から330万円までは10%の税率というふうに、一定ラインを超えた分について税率をかえていることから、その計算を簡単にするため、控除額というものを設けてこのような計算式としているのです。

したがって、所得が400万円の場合、実はこういう計算式でも同じ支払う税金の額372,500円が導き出されます。

違う計算方法

1,950,000円×5%+(3,300,000円-1,950,000円)×10%+(4,000,000円-3,300,000円)×20%= 支払う税金の額:372,500円

経費を増やすことで、所得税を大幅に減少させられる!

ここでもう一度所得の計算式を見てみましょう。

所得の計算法

売上–経費=所得(利益)

所得は実際の売上ではなく、経費を差し引いた額となります。

たとえ売上が大きくても、経費の金額が大きければ、所得の額は小さくなります。

税金は売上ではなく所得にかかるわけですから、経費が大きければ売上が多くても支払う税金は少なく済ませられるのです。

また、さきほどお伝えした「累進課税方式」によって所得が増えれば増えるほど税率が高くなるという仕組みから、所得が多い人ほど、経費を大きくして節税しないと損をしてしまうということになってしまいます。

経費を増やせば所得税を大幅に減少させられるのは、このためです。

所得が4000万円以上ある人は、超えた分に対して45%の所得税を支払う必要があります。

例えば、所得が4500万円の人が500万円の経費を上乗せして、所得を4000万円に軽減できたとしましょう。

その場合、

節税額

5,000,000円×45%=2,250,000円

225万円も節税できることになるのです。

経費を増やすためには青色申告!白色申告より圧倒的に得するわけとは

では、経費を増やすにはどうすればいいのでしょうか。

まず、青色申告を選択することを強くおすすめします。

所得税の申告には、青色申告と白色申告があり、どちらかを選択する必要があります。

青色申告は複式簿記を、白色申告は簡易簿記を使って記帳することが求められており、青色申告は白色申告より複雑な簿記をした上で、確定申告を行わなくてはなりません。

税務署は、複式簿記の方が、納税者の所得の実態を把握しやすいことから、できる限り納税者には青色申告をとってほしいと考えています。

しかし、白色申告の方が簡単となれば、みんな白色申告を採用してしまいます。

そこで税務署は、手間が発生する分も考慮した上で、納税者に色々な節税メリットを用意して、青色申告を推奨しています。

青色申告のメリットの中には、経費を増やしてくれるようなものや控除を増やしてくれるようなものが多々あります。

特に節税に影響を与えるようなものとして、例えば以下の2つがあります。

青色申告のメリット

- 青色申告特別控除 10万円 or 65万円

- 純損失の繰越控除

青色申告特別控除は、その名前の通り青色申告をしている人だけが受けられる特別な控除です。

青色申告に合わせて、eTaxでの確定申告もしくは電子帳簿保存をしている場合には、65万円の特別控除がうけられます。

実際には、電子帳簿保存をしている人はほとんどいないため、ほとんどの人がeTaxでの確定申告をしています。

また、純損失の繰越控除も非常に有効なメリットです。

これは、赤字が出た場合、その赤字の額をそのまま翌年以降3年間、繰り越すことができるという制度です。

個人事業主に成りたての人などは、赤字がしばらく続くことも多々あります。

この制度を利用すれば、後々売上があがってきたときに、繰越控除によって所得を大幅に減らすことで、多額に節税することも可能になるのです。

ちなみに、青色申告は複式簿記だから複雑という話をさきほどしましたが、電子化が進んできた現代では、freeeなどのクラウド型の会計ソフトを利用すれば、その難しさもあまり感じないというのが実態です。

このような理由により、青色申告は非常にお得ですので、選択することを強くおすすめします。

経費を増やすためには、経費の範囲を知る必要あり!

経費を増やせば、節税できるということは先ほどからお伝えしていますが、なんでもかんでも経費にしていいわけではありません。

経費にできるものはもれなく経費にすることが大切です。

経費にならないと思っていたものが実は経費になるかもしれないのです。

したがって、経費計上できる範囲をしっかりと理解しておくことは非常に重要なのです。

経費の金額には上限はない!

例えば寄付金控除、いわゆるふるさと納税は、控除の上限が決まっています。

しかし、経費には上限がありません。

たとえ売上よりも経費の金額が高くなっても、経費の金額が適切であることを証明できるなら、問題ないのです。

経費に落とせるものはどんどん経費に落としていきましょう。

そのためにも、経費の対象となる費用がどんなものか知っておく必要があります。

経費の対象にはどんなものがある?!

では、経費の対象になる支払いとはどんな費用なのでしょうか。

確定申告における経費の基本から、個人事業主が間違えやすい項目まで、それぞれ解説していきます。

経費になる対象は事業に関係のある支出すべて

まず最初にも触れましたが、経費になる対象は事業に関係のある支出全てです。

どんな支出でも、事業に関係があることを証明できれば、経費として計上できます。

逆を言えば、事業に関係があることを証明できない支出は、経費として計上できない、すなわち、税務署の指摘を受けてしまう、ということでもあります。

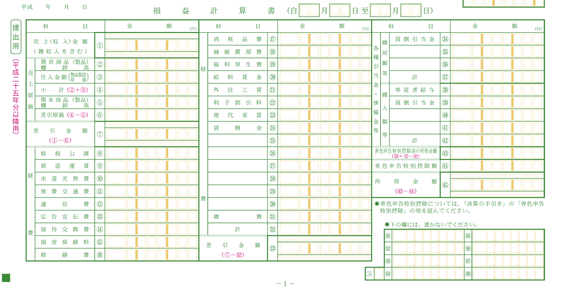

青色申告決算書の18項目にあてはまるものはすべて経費。経費になるもの一覧を大公開

確定申告の際に、青色申告決算書というものを提出する必要があります。

そこには初めから勘定科目というものが印字されています。

この勘定科目とよばれるものは収入や経費の種類を表すものだと思っていただければわかりやすいです。

例えば、接待交際費という勘定科目は、接待目的や交際目的に支払った支出を集計して、そこに金額をいれていくといったイメージです。

そこでまずはその勘定科目にそって、経費として計上できる支出を、対応する勘定項目ごとにまとめてみました。

以下の表に当てはまる支出は、すべて経費として計上できます。

| 勘定項目 | 勘定項目の説明 | 費用の名称 |

| 租税公課 | 税の支払

国や公共団体などに対する交付金や会費などの支払 | 事業税、固定資産税、事業用自動車の自動車税、不動産取得税、登録免許税、領収書契約書に貼る収入印紙代、青色申告会会費、組合等の公的な負担(会費、組合費)

※所得税や住民税等は対象外 |

| 荷造運賃 | 荷物や郵便物を送る際にかかった支出 | 小包代、宅配便料、運送費用、販売商品の包装、荷造りのための費用、運賃、切手はがき代 |

| 水道光熱費 | 事業(事務所)で使用した水道光熱費 | 水道料、電気料、ガス料、灯油代 |

| 旅費交通費 | 事業を行う上でかかった旅費や交通費 | 電車賃、バス代、タクシー代、宿泊代、高速代、高速バス代、新幹線料金、飛行機運賃、事業用の車のガソリン代

※事業に関係のある打ち合わせや取材、セミナー等にかかった旅費や交通費も含む |

| 通信費 | 事業を行う上でかかった通信費 | スマホ利用料、携帯電話代、電話料金、インターネット回線代、プロバイダサーバー代、ドメイン取得更新料 |

| 広告宣伝費 | 事業の広告や宣伝にかかった支出 | 商品の宣伝費、サイトの宣伝費、新聞広告掲載料、雑誌広告掲載料、チラシの印刷代、カタログ製作費、HP製作費、PPC広告代金、景品購入費、キャンペーンやイベント費用 |

| 接待交際費 | 接待の際にかかった支出 | 接待に使用したお茶やお茶菓子の費用、飲食代、お土産代、お中元、慶弔費 |

| 損害保険料 | 事業用の物にかかった保険料の支出 | 事業用資産の火災保険料、事業用自動車の自動車保険料、事業用機械の損害保険料 |

| 修繕費 | 事業を行う事務所や道具の修理代金 | 原則、20万円以下の、事業用店舗や事務所、車等の修理費、パソコンやプリンターコピー機の修理、部品交換代 |

| 消耗品費 | 事業で使用する消耗品を購入した時にかかる支出 | 文房具、電球、電池、コピー用紙、プリンターインク、10万円以下のオフィス家具等 |

| 減価償却費 | 10万円以上の資産を購入した場合の、購入額に一定の割合をかけて算出された本年分の費用 | 10万円以上の消耗品や備品(オフィス家具や備品、パソコンや家電、車等)の費用化部分 |

| 福利厚生費 | 従業員の福利厚生のために支払った費用 | 従業員のためのお茶屋茶菓子代、残業時の食事代、忘年会や新年会費用、健康診断の費用など |

| 給料賃金 | 従業員がいた場合に支払う給料や賃金 | 給料、アルバイト料、退職金、賃金

(青色申告の場合、事業開始から2か月以内に、青色事業専従者給与に関する届け出書を提出しなくてはならない) |

| 外注工賃 | 業務の一部を外部に発注した時に払った支出 | 請負に業務を発注した際の費用、清掃業者に清掃を依頼した費用等 |

| 利子割引料 | 事業用に借入をした際に支払う利息や、手形の割引料 | 銀行の支払利息、住宅ローンの利息等 |

| 地代家賃 | 事務所や店舗の家賃や駐車場代 | 事務所の家賃や事業用の車を置いておく駐車場の使用料金等 |

| 貸倒金 | 売掛金・未収入金・貸付金などが回収不能となった時の損失金額 | 得意先が倒産した場合の売掛金、一定期間取引停止後、支払いがなかった場合の売掛金 |

| 雑費 | 他のどれにも当てはまらない費用 | 少額の清掃代、新聞や雑誌の購読料等 |

これらの勘定科目に該当する費用は、代表的な経費になりますので一度目を通しておくと経費のイメージがわくかと思います。

勘定科目というのは、個人事業主が経理をする上ではそこまで完璧に覚えておく必要はありません。

例えば、接待交際費とすべきものを福利厚生費としていて、間違っていたからといって、経費として認められないということはありません。

なので、あくまで経費になるものはどういったものかを知っておくことが重要となるのです。

雑費が多ければ、自分で勘定科目を作る

先ほどの表の中にある雑費は、少し注意が必要な費用です。

雑費はどの勘定科目にも当てはまらない費用を経費とする場合に利用する勘定科目ですが、

雑費の金額が多いと、税務署から目をつけられる可能性があります。

よくわからないから全部雑費としてしまっている個人事業主の方をよく見ます。

さきほどお伝えした通り、仮にすべての経費を雑費に入れたとしても、経費として認められるものを計上している限り問題にはなりません。

しかし、間違いなく税務署に目をつけられます。

「この人、全部雑費にしているけど、本当に事業に関係あるものだけを経費にしているのだろうか?」という疑いをもたれるわけです。

また、一度確認し、ちゃんと適切な勘定科目を使ってくださいという指導が入る可能性もあります。

わざわざ税務署に目をつけられるようなことをする必要はないと思いますので、できる限り雑費に経費を入れるのは避けるべきでしょう。

とは言いながらも、他の勘定科目にあてはまらないのだから雑費を使わざるをえないという場合も出てくるでしょう。

経費全体に占める割合が極めてすくなければそのまま雑費を利用していても問題にはならないでしょう。

もし雑費が膨れ上がってきているなと思うのであれば、自分で勘定科目を作成するのが良いでしょう。

勘定科目名に決まりはありませんが、税務署に見られるため一般的なものを利用しておく方が無難でしょう。

例えば以下のような勘定科目はよく使われていますので、ひとつの参考にしていただければと思います。

| 諸会費 | 事業を行う上で参加が必要な行事等に参加した時にかかった費用 | イベント参加費、セミナー受講費等 |

| 新聞図書費 | 事業を行う上で有用な新聞や書籍、雑誌の購入費 | 新聞や雑誌の購読日、書籍の購入代金、図書カードや地図、映像資料の購入代金、情報サイトの会員料金 |

経費の範囲を正しく理解する!!個人事業主が間違えやすい項目を解説

では次に、経費計上におけるルール、特に個人事業主が間違えやすい項目について覚えていきましょう。

これから解説する内容は、個人事業主が確定申告をする際に、税務署に指摘を受けやすい所です。

間違える人が多い分、税務署も注意深くチェックしています。

費用を計上する時は、間違えないようにしましょう。

個人事業主自身の給与や福利厚生費は経費として計上できない!

給与や福利厚生の項目でよくある間違いが、個人事業主自身の給与や福利厚生費を経費で計上してしまうことです。

法人を作られている経営者などで、自分の役員報酬を多額に発生させている人が身近にいるかもしれませんが、個人事業主の場合は、自身の給与や福利厚生費は経費に計上できないので、注意してください。

これは、個人事業主は所得がそのまま個人事業主の報酬となるため、給与というものがそもそも存在しないためです。

また従業員がおらず、個人事業主だけで仕事をしている場合には、福利厚生費は使えません。

これは家族や親族も当てはまりますので、注意が必要です。

ただし青色申告をしている場合、事前に届出書を提出していれば、家族でも給与や福利厚生費を経費として計上できます。

この制度は、青色事業専従者給与と呼ばれています。

ちなみに、この制度を利用したとしても、家族や親族へ給与をいくらでも発生させられて、経費をかさましできるというわけではありません。

あくまで、説明がつく範囲内の金額になります。

また、白色申告の場合は経費としては計上できませんが、条件を満たせば事業専従者控除という形で一定の金額を実質経費扱いすることができます。

飲食代を経費に落とす時は事業との関係性がポイント

飲食代を経費に落とす場合、事業との関係があるかどうかがポイントとなります。

例えば、家族や事業に関係のない友人との飲食は事業との関係があると説明できない場合には、経費に落とすことができません。

しかし、打合せや取材等でカフェを利用して、そこでお茶や料理、お菓子を食べたといった場合は、経費として計上できます。

基本的には、事業と関係のある人との飲食の費用は経費にできるとまずは覚えておくと良いでしょう。

ちなみに、相手との関連性は領収書や明細書に記載される訳ではありませんから、誰と、どんな関係で食事をしたか等の関係性を証明できるようにメモしておくことが大切です。

飲食代を経費計上する際は、会計ソフトのメモ欄や領収書の裏等に誰と飲食をした時にかかった費用かを残しておきましょう。

なお、事業と関連のある人との飲食でも、以下の場合は経費として認められない可能性があります。

経費としれ認められない飲食代

- 事業の上での打ち合わせや接待の場として、明らかにふさわしくない場所での飲食代(風俗店の支払い等)

- 明らかにプライベートな付き合いだと判断された場合の旅行やレジャーでの費用

ちなみに、毎日一人で仕事しながらの昼食を食べていたとして、その弁当代は、生活費と判断され経費にすることはできませんが、出張先で、クライアントとの打ち合わせ前に少し時間ができたから、仕事場所として近くの喫茶店でコーヒーを飲みながら仕事をしていた場合には、それは場所代として経費にすることができるとされています。

また、昼食を食べながらのランチオンラインミーティングなどの場合の弁当代も経費にすることができます。

飲食代を経費に落とす際は、その費用が生活費としてではなく、事業を進めるために必要な飲食代であったと説明できるかがポイントなのです。

慶弔金、祈祷代なども経費にすることができる!

事業に関係のある費用であることを証明できれば、以下の費用も経費として計上できます。

意外な経費

- 慶弔費

- 祈祷代

取引先の方に不幸やお祝い事があった際、それに関連した式に参加する場合があります。

この時にかかった費用は、慶弔費として計上できます。

また、事業の成功をお祈りしてもらった場合の祈祷代や、商売繁盛、火を取り扱う事業の場合は火事除けのお守りやお札等も祈祷代として計上できます。

どちらの費用もポイントは事業に関係があるかどうかです。

このような費用については、一般的に領収書はもらえません。

また通常現金で払うことになるため、クレジットカードの明細などにも記録が残りません。

そこで、いつ、どこで、誰の、何の式に参加した時に発生したかをしっかりと記録しておく必要があります。

原則として、このような場合は、出金伝票を利用することとされていますが、出金伝票で必要とされている項目をどこかにメモ書きしておいたり、会計ソフトのメモ欄を活用して、これらの情報を残しておくことがまず重要です。

また、実際に結婚式であったり祈祷式であったりが行われていたという証明として、招待状や現場の写真などを残しておくと、経費として認められないということはまずないでしょう。

自宅兼事務所の家賃も家事按分で経費に

個人事業主として仕事をしている方の中には、自宅で仕事をしている方もいるかと思います。

自宅で仕事をしているということは、水道光熱費や通信費の中に、事業で使用した分とプライベートで使用した分が混ざった状態になります。

これは、自宅兼事務所の家賃等も同じです。

このように、プライベートと事業で使う分が混じっている費用を、家事関連費といいます。

この家事関連費は、事業利用分とプライベート利用分を分ける=家事按分という方法を行えば、経費として計上できるのです。

家事按分で経費として計上できる費用は、以下のようなものがよく出てきます。

家事按分できる費用例

- 家賃

- 水道光熱費

- 通信費

- 車両代(ガソリン代や車両本体にかかる費用、保険料)

- 駐車場代(事業で車を使う場合)

ちなみに、事務所があるけども、土日も自宅で仕事をしているという人でも、土日分について家事按分で自宅の家賃などを経費にすることもできます。

家事按分で利用する割合は、一定程度の説明がつくかどうかというのがポイントになります。

感覚的に「家で半分くらい仕事して半分くらい生活しているから家賃の50%を経費にしています」は通用しません。

例えば、仕事用の部屋として書斎があり、その面積が家全体の面積の30%を占めるから、30%を家賃にしておくといった方法が考えられます。

ちなみに、家事按分を利用した場合の仕訳は少し特殊な仕訳となりますので、ここであわせて説明しておきます。

例えば、事業用の銀行口座から、毎月家賃20万円を支払っており、そのうち30%が事業用だとしましょう。その時の毎月の仕訳は以下のようになります。

仕訳例

地代家賃6万円/預金20万円

事業主貸14万円

事業主貸というのは、個人事業主が事業用の現金預金から事業に関係ない支出をした場合に利用する勘定科目で、個人事業主でしか出てこない勘定科目です。

事業主貸のイメージとしては、「事業主個人のプライべートな支出に対して事業用口座からお金を貸してあげる(出してあげる)」というイメージをもっていただけるとわかりやすいかもしれません。

敷金、礼金、仲介手数料などは経費になるの?

事務所などを借りる際、敷金や礼金、仲介手数料等が発生します。

敷金はその仕組み上経費として計上はできませんが、礼金は20万円未満であれば、支払った時に全額経費にできます。

ただし、20万円以上であれば、契約期間もしくは60か月の短い方で均等按分して、毎月経費に計上することになります。

なお、仲介手数料は全額支払時に経費として計上できます。

敷金は一時的に大家さんにお金を預け、借りた家や部屋を引き払う時に、原状復帰の必要がなければ返金されます。

そのため、経費としては計上できません。

例外として、退去時に返金されなかったお金があります。

退去時に帰って来なかった分の敷金は、それがわかった時にその額を経費にできます。

また、礼金は、そもそも「契約させてくれてありがとう」と感謝の気持ちを大家さんに支払う性質のものです。

なので、その契約期間もしくは60か月で按分することとなっています。

一方で、仲介手数料は、仲介してくれた対価として、仲介業者に支払うものです。

ですので、賃貸借契約完了時に、仲介という行為が終了するわけですので、その時に全額経費とすることができるというわけです。

スーツは経費にならない可能性が高いが…

個人事業主の場合、スーツは経費として認められない可能性が高いです。

というのも、スーツ、つまり被服費は個人の趣味に左右されやすい上に、仕事以外でも使う場合があると一般的に考えられています。

そのことから、プライベートでの消費として考えられてしまうため、認められにくいのです。

しかし、以下の条件を満たしていれば、スーツにかかった費用を経費計上できます。

スーツが経費として認められる例

- 業務の遂行上必要であったことが明らかである

- 業務遂行の用途のみで使用していると明らかに説明できる

つまり、スーツが明らかに業務に必要なものであり、私的な利用をしていないことを証明できれば、スーツにかかった費用の一部を経費にすることができるのです。

保険外交員や営業員の様に、スーツを着て仕事をする必要がある職種や、仕事先やその内容によってスーツを着る必要がある場合等は、経費として認められます。

また税務署に指摘を受けた時に対応するために、以下の工夫が必要です。

経費にするためのコツ

- スーツの管理場所を事務所等仕事でしか使わない場所にする

- 仕事以外ではスーツを使っていないことを毎日の記録などで説明できるようにしておく

税務署に指摘を受けても仕事中にのみスーツを使用していることを証明できれば、スーツの費用を経費にすることができます。

仕事上、どうしてもスーツを着なくてはならない方は、これらの条件を満たすことで、スーツを経費計上できる可能性があります。

ちなみに、特殊な作業着や仕事上必要な衣装等は、経費として認められます。

眼鏡の様に、生活するうえで必要な物は経費として認められませんので、その点にも注意して下さい。

10万円以上の備品購入は減価償却が必要

事務所で使用する家電や、仕事で使用するパソコンや複合機、事務用品の中には、価格の大きなものもあります。

こうした高額で長期にわたって使用できるものは、すぐに消費できるものではありませんから、徐々に消費していく物として考えなくてはなりません。

そのため、消費が続くとされる一定期間(耐用年数)で資産価値を徐々に毎月経費として計上していきます。

これが、減価償却です。

耐用年数は国税庁が定めており、それに従う必要があります。

2年しかつかわないから2年などと勝手に設定することはできません。

そんなことをしてしまえば、経費にする額を実質自由に計算して選べてしまいますので。

国税庁HP:耐用年数表

ちなみに、価値の減少(減価)に合わせて徐々に費用化(償却)していくから減価償却とよばれています。

さて、基本的に、10万円以上の物を購入した時は、この減価償却を行います。

通常の経費処理とは違う処理をしますので注意して下さい。

例えば12万円のパソコン(耐用年数4年)を×年12月3日に購入した時の仕訳をご紹介しておきます。

仕訳例

月々の減価償却費は、120,000円÷4年÷12か月=2,500円

購入時(×年12月3日)

器具備品 120,000円 / 現金預金 120,000円

年度末(×年12月31日)

減価償却費 2,500円 / 器具備品 2,500円

来年度1月末(×+1年1月31日)

減価償却費 2,500円 / 器具備品 2,500円

・・・

このような仕訳が続いていきます。

なお、取得価格が20万円未満のものは、一括償却資産として処理できます。

この処理の場合は、資産を購入した日にちや耐用年数に関係無く、3年間で均等に償却していきます。

先ほどの例で一括償却資産として処理した場合にはこのようになります。

一括償却資産の仕訳例

購入時(×年12月3日)

器具備品 120,000円 / 現金預金 120,000円

年度末(×年12月31日)

減価償却費 40,000円 / 器具備品 40,000円

来年度1月末(×+1年1月31日)

仕訳なし

来年度12月末(×+1年12月31日)

減価償却費 40,000円 / 器具備品 40,000円

見ていただくとわかるとおり、購入した年度に通常の減価償却の処理だと2,500円しか経費にできませんが、一括償却資産とすると40,000円も経費とすることができるのです。

一括償却資産とするか通常の減価償却を選択するかは、個人事業主自身で選べますので、お得な方を選びましょう。

また青色申告者であれば、少額減価償却資産の特例を利用できます。

この特例は、購入価格が30万円未満のものであれば、全額を購入時に経費にできるという特例です。

1年あたり合計300万円までという制限はありますが、うまく利用することで、まとまった額を経費計上できるので、賢く利用しましょう。

青色申告者はこのほかにもメリットがたくさんありますから、個人事業主として仕事をしていくなら、青色申告者になることをおすすめします。

プライベート、仕事兼用の自動車を保有している場合も家事按分

家事按分の所でも少し触れましたが、自動車やバイクを仕事とプライベート兼用で利用している場合、かかった費用の一部を経費として計上できます。

家事按分すれば計上できる費用は、以下の費用です。

家事按分できるもの

- 車やバイクの購入費用

- ガソリン代

- 修理やメンテナンス、車検にかかった費用

- 保険料

- 駐車場料金

家事按分する割合ですが、よく使われる割合の求め方としては、以下3つの方法があります。

按分の割合

- 業務で利用した利用時間から求める

- 業務で利用した日数から求める

- 業務で利用した走行距離から求める

利用時間や走行距離の場合、どれだけ利用したのかをメモしておく必要があります。

車で仕事をする方の場合、毎日の運転記録をとってそこから求める方もいます。

日数から求める場合は、車で作業した日の日数から家事按分する割合を求めます。

目安としては、車で事業をよく使う場合や、車での作業がある場合、大体3割分を家事按分して計算することが多いです。

もちろん、実際に車を使う機会が多ければその分多く計算しても問題ありません。

車やバイクを仕事で使う方は、それらの費用も家事按分して経費として計上してしまいましょう。

駐車違反の反則金などは経費にすることができない!

車やバイクにかかった費用を計上する時の注意点として、駐車違反等の反則金は経費にできないという点を覚えておきましょう。

車やバイクに関係した罰金に限らず、法に違反して払うことになった費用は経費に計上できません。

これも忘れずに覚えておきましょう。

所得税、住民税は経費にできないが、事業税、消費税は経費になる

個人事業主が支払う所得税や住民税は経費にできませんが、事業税や消費税等、一部の税金は経費として計上できます。

経費計上できる税金は、以下の通りです。

経費にできる税金

- 固定資産税

- 自動車税

- 自動車取得税

- 自動車重量税

- 不動産取得税

- 登録免許税

- 事業税

- 事業所税

- 印紙税

- 消費税(税込経理方式の場合のみ)

これらの税金を支払った時は、経費として計上しましょう。

自宅や自家用車で事業を行っている場合は、これらの税金も家事按分する必要がありますので、注意して下さい。

Suicaなどの交通系ICカードにチャージするだけでは経費にできない

交通費の支払いにSuica等のICカードを活用している方もいるかと思います。

交通用ICカードを利用している場合に注意して欲しいのが、ICカードにチャージした分をそのまま経費にすることはできないということです。

ICカードはコンビニやお店の支払いにも活用できます。

そのため、事業として使用したのか、プライベートとして使用したのかが分かりにくいです。

事業用との判断が付きにくいため、チャージした分をそのまま経費にすることはできません。

もし、交通費としてICカードを利用した分を落としたければ、旅費交通費の明細書を別に作り、管理しておきましょう。

万が一税務署に指摘を受けても、この明細書でかかった交通費を証明できれば、問題ありません。

交通ICカードを事業で利用する際は、注意して下さい。

借入金の返済やローンの支払は利息部分のみ経費に

借入金やローンの支払いは経費にはできません。しかし、その利息分は経費として計上できます。

少し考えてみてください。

借入金やローンをしたときにお金が入りますが、これは収入にはなりませんよね。

なので、これを返済したときにだけ経費にするというのは矛盾しており、できないというわけです。

一方で、利息は事業を行うための借入金やローンをすることに対する手数料として考えられているため、経費として計上できるのです。

事業で必要な借入金やローンがある方は、利息分を経費として計上することを忘れないようにしておきましょう。

個人事業主自身が入る生命保険料は経費にならないが控除はできる

最初にも触れましたが、個人事業主自身が入る生命保険料は、経費として計上できません。

しかし、控除として活用できます。

経費と控除は節税において重要なポイントですが、効果が似ているように見えるため、混同されがちです。

違いを簡単にまとめると、以下の様になります。

経費と控除の違い

経費 … 事業を行う上で必要な費用

控除 … 事業を行う上で必要な費用ではないが、国などが政策的に、所得税などの計算上免除してあげるべきと考える支払いなど

個人事業主は自分にかかる費用は経費として計上できませんが、このような控除を利用できるものは利用することで、税金の支払い額を抑えることができます。

経費と控除を正しく理解して、賢く活用しましょう。

経費管理、節税効果を高めるために知っておくべきこと

ここまで経費の範囲について色々と解説していきました。

経費の範囲を知ったあとは、実際に経費が発生したときに、どのように管理するのかを考えておかなければなりません。

例えば、領収書はどうやって保管しておくのか、実際に経費を集計するときにはどのようにするのか、確定申告はどうやったらいいのかなどを理解しておく必要があるのです。

支払は振込かクレジットカードかICカード!とにかく現金は使わないことが重要

事業に関する支払いは、現金払いは極力避けましょう。

できるだけ、以下の支払い方法での支払うようにして下さい。

支払いのコツ

- 振込

- クレジットカード

- ICカード(Suicaなどの交通系やpaypayなど)

これらの支払い方法は、支払いの内容が明細書に自動で記録されます。

明細から網羅的に支出の内容を拾い集められるのです。

また、明細があれば支払いを証明できるので、領収書がなくても支払いの証拠を残すことができます。

またあとで詳しく説明しますが、クレジットカードなどの利用明細をクラウド型の会計ソフトと連動させることで、仕訳までほぼ自動で進んでいくというのも個人事業主にとっては経理にさく時間がかなり減るためおすすめです、

正しい領収書のもらい方とは?!

領収書をもらうときに、宛名はどうしましょうか?と聞かれることはありませんか?

実は領収書は、その支払いの証拠としてもらう場合、必要な条件があります。

それは金額と領収書の発行主(金額を支払った先)です。

それ以外の項目は、なかったら必要に応じてメモしておけば十分です。

なので、宛名はなしでも大丈夫ですし、自分の個人名でも大丈夫ですし、商号でも大丈夫です。

領収書自体では、誰に何円払ったかがわかれば最悪大丈夫ということです。

ちなみに領収書に記載する項目それぞれ、どういう場合に必要かを表にまとめましたので、参考にしてください。

◎:必要、◎:あった方がよい、△:あるにこしたことはないが原則不要、×:不要

| 必要性 | 説明 | |

| 日付 | 〇 | できる限り書いてもらうようにしましょう。 書いてもらわなければどこかに自身でメモするなりしておかなければなりません。 |

| 宛名 (支払った人の名) | △ | 無しでも問題になりませんが、無しの領収書を集めてきて、自分で払ったかのようにして経費にするような不正事例があるため、書いてもらえるなら書いてもらったほうがいいでしょう。 |

| 支払った先 (領収書発行主) | ◎ | 通常印字されている、もしくはハンコなどを押してもらえます。 ここは必ず記載してもらいましょう。 |

| 支払った金額 | ◎ | ここも必須です。 何円払ったかどうかわからなければ領収書の意味がありません。 |

| 摘要や名目 | △ | 支払った先から、名目が推測される場合には、記載なしでも問題ありません。 ただし、そもそも事業の目的に照らしてその支払いが必要であったかを説明しなければならないため、その観点から必要に応じて書いてもらうようにしましょう。 |

| 収入印紙 (5万円以上の場合) | × | 収入印紙を貼る義務があるのは、領収書発行者ですので、領収書をもらう側の人は全く気にする必要はありません。 |

もし、もらった領収書に足りない情報があれば、その情報をメモで残しておきましょう。

ちなみに領収書の保管方法は、日ごとにキレイにノートに張り付けたりする必要は一切ありません。

一番の保管理由は、税務署が入ったときに出せるようにしておくことです。

ただし、自分で領収書を見直したくなる場合もあると思いますので、すぐに見直せるようにある程度はどこにあるかわかるように保管しておいた方がよいでしょう。

また、クラウド型会計ソフトを使っている場合は、領収書を写真にとると、その写真を自動で画像認識して仕訳をAIがきってくれる機能などがあります。

この場合、領収書の写真がクラウド上に保管されることになります。

写真がクラウド上にあるとしても、領収書は原本の保管が必要になります。

ただ、クラウド上に保管されている場合には、原本を見直す必要性はまずないため、月ごとにわけた封筒などに乱雑にいれておくくらいの保管方法で問題ないでしょう。

消費税を納める必要がある人は領収書が原則必須に(インボイス制度)

インボイス制度が始まったことにより、今まで消費税を支払う必要がなかった方も消費税課税事業者として登録することが増えたかもしれません。

また、そもそも2年前の売上が1,000万円を超えている人は消費税を支払う必要があります。

実はこの場合には、領収書をとっておく必要が原則としてあります。

所得税法上は、クラウド会計で管理しておけば領収書は必ずしも必要ありません。

一方で、消費税法上は領収書は原則必要になるのです。

しかも、インボイス制度によって相手が「適格請求書発行事業者」であるかどうかも確認しておく必要があります。

この場合、先ほどの領収書に記載の要件に加えて、「Tから始まる登録番号」が記載されているかを確認しておく必要があることに注意してください。

「Tから始まる登録番号」があればその支払先は「適格請求書発行事業者」であることの証明になり、消費税の支払いは消費税申告上は「仕入税額控除」を適用できその支払った消費税分は国から返金を受けることができるのです。

ただし、実務上は必ずしも領収書をもらわないと消費税で損をするというわけでもなく、基本的には

「飲食店での飲み食いやイレギュラーな取引で高い支払については領収書を必ずもらうようにする」ということで足りるでしょう。

これは詳細は割愛しますが、様々な特例があったり、そもそも領主書がなくても領収書の代わりのものをもらっていれば問題ないと判断されるケースも実務上はあるということが理由です。

2023年10月よりインボイス制度ができました。

インボイス制度は消費税申告をしている個人事業主の皆様にとっては大きく影響してきます。

消費税申告の制度とは、簡単にいうと、「売上などにかかって受け取った消費税」は国に納める必要がある一方で、逆に「支払った消費税」については国から返金を受けることができ、その金額を申告する制度です。

ここで、「支払った消費税」については、原則として請求書や領収書を保管する必要があり、かつ支払った相手方が「適格請求書発行事業者」である必要があります。

これをインボイス制度と言います。

(インボイスを保管してくださいという制度と読み替えると覚えやすいです)

ただし、令和11年9月30日までは、特例として、自身が2年前の売上(課税売上)が1億円以下のいわゆる「一定規模以下の事業者」である場合、1万円未満の仕入は「請求書や領収書の保管」が不要となる「少額特例」という制度があります。

クラウド型会計ソフトがおすすめ。金額入力の必要がなくなる!

クラウド型会計ソフトは、個人事業主が経費管理をする上で大変心強い味方です。

必ず導入すべきとまでは言いませんが、利便性を考えた場合、導入することを強くおすすめします。

クラウド型会計ソフトは、クレジットカード等の明細書と自動連動させることができます。

これにより、経費の入力処理を自動で済ませられるのです。

先ほど紹介した、領収書を写真管理できるのも、クラウド型会計ソフトのメリットといえます。

また、クラウド型会計ソフトなら、いつでもどこでも、ネット環境さえあればすぐに会計管理ができるので、とても便利です。

クラウド型という特性上、ネット環境によっては画面移動が遅い場合もありますが、それを考慮しても、上回るメリットばかりです。

またコストを気にされる方も多いかもしれませんが、クラウド型会計ソフトの代表格であるfreeeやマネーフォワードはどちらも年間1万円程度で利用できます。

年間1万円程度で、経理に費やす時間は数十時間はかわってくることでしょう。

それを考えると、コストに十分見合っていると思います。

個人事業主として事業を行うなら、クラウド型会計ソフトの導入をぜひ、検討してみて下さい。

freeeは簿記の知識がなくても使える反面、ある程度知識がある人はマネーフォワードが良い

クラウド型会計ソフトには色々な種類がありますが、その中でもおすすめなのが、freeeとマネーフォワードです。

なぜなら、クラウド型会計ソフトの中でもクレジットカードなどとの連携機能などが進んでいますが、その他のクラウド型会計ソフトはまだまだ後発であり、そのあたりのクラウド型ならではの機能が不十分だからです。

では、freeeとマネーフォワードの違いはどうでしょう。

一言でいえば、freeeは簿記の知識が一切ない人用の会計ソフトです。

一方でマネーフォワードは簿記の知識がある程度ある人なら使いやすい会計ソフトです。

freeeには仕訳の自動仕訳機能があり、入力した内容を自動で仕分けしてくれます。

イメージとしては、質問に答えたり、項目を選択するだけで仕訳を入力している感覚がなく、仕訳ができてしまうといった感じでしょうか。

したがって、会計の知識が全くなくても、ソフトが自動で正しい仕訳をしてくれるのです。

このような理由により、freeeは会計の知識がある程度ある人だと逆にわかりにくいといった評判もよくききます。

一方で、マネーフォワードはオフライン版の弥生会計をクラウド型にしたような作りになっています。

したがって、例えば、借方であったり貸方であったりといった仕訳そのものを変更していくイメージになっています。

ある程度会計の知識があるなら、マネーフォワードの方が使いやすいでしょう。

👇今なら1カ月無料で使える!!👇

クラウド型会計ソフトを導入する際は、このポイントに着目して選ぶようにするとよいでしょう。

~個人向けおすすめ会計ソフトまとめ~

| 弥生 オンライン  | マネー フォワード  | freee | |

| 費用面 (税込) | 初年度無料 年11,330円 ※やよいの青色申告 ※初年度無料キャンペーン利用時翌年度の年間利用料 | 初月無料 年11,880円 ※マネーフォワード確定申告 ※最も安いプラン | 初月無料 年12,936円 ※個人事業主向け ※最も安いプラン |

| 使いやすさ | 経験者向け | 経験者向け | 初心者向け |

| 機能面 | 機能充実 | 機能充実 | 機能充実 |

| 公式HP | https://www.yayoi-kk.co.jp/ | https://moneyforward.com/ | https://www.freee.co.jp/ |

やよいオンラインは、初年度無料キャンペーンも行っていますので、最高コスパのクラウド型会計ソフトです。

費用面を最優先されるという方であればやよいオンライン一択といってもよいでしょう。

👇1年間無料で使える👇

確定申告の期間を考えて費用を使う!

確定申告は期間が決まっています。

この期間の区切りを利用するのも、節税テクニックの一つです。

確定申告は1月1日から12月31日までの収入と経費から所得を計算し、所得税を申告します。

費用の使い道を考える場合、12月までに向けて費用の使い道を考えることになります。

したがって、経費の範囲とあわせて、期間の区切りに対して、どういう収入が発生しそうで、どういう経費がその収入にぶつけられそうなのかをよく考えておく必要があります。

地味なテクニックですが、消耗品を12月末までに買い込んで費用計上する、というのも、節税効果を期待できる方法です。

保管すべき帳簿類、確定申告時提出しなければならない書類を知る

節税対策をしっかりした上で、12月末を終えたら、今度考えなければならないのが確定申告です。

確定申告の書類などの提出期限は、2月中旬から3月中旬になっています。

したがって、12月の終わりころから、確定申告に向けて準備をする必要があります。

せっかく経費をうまく使っていたとしても、確定申告でうまく申告できなければ水の泡ですので、確定申告もしっかりと抑えておく必要があります。

確定申告で目をつけられると税務調査が入る場合があります。

税務調査の指摘によっては追徴課税という罰金を多額にとられる場合もあり、実際芸能人等有名な方でも、税務調査で指摘されて、芸能界から追放されてしまった人もいるくらいです。

確定申告は侮ってはいけません。

節税をしっかりと意識することは重要ですが、確定申告もふくめて、しっかりと理解しておくことが求められるのです。

まずは、必要書類をしっかり確認しておきましょう。

以下の図は、白色申告と青色申告で必要になる書類についてまとめた図です。

| 白色申告 | 青色申告 |

| 確定申告書

収支内約書 各種控除に必要な書類 本人確認書類、又はその写し | 確定申告書

所得税青色申告決算書 各種控除を受けるために必要な書類 本人確認書類、又はその写し |

これらの提出の際は、書類の不備がないよう気を付けましょう。

また、白色申告、青色申告ともに、帳簿や確定申告に関連した書類を保管する必要があり、を保管しなくてはいけない期間についても細かく決まっています。

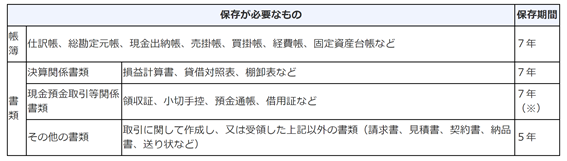

青色申告の場合:

白色申告の場合:

引用:国税庁HP

帳簿やそれに関連した書類は税務調査が入った際に必ず必要になります。

自分は税務調査が入ることはないだろうと高をくくっていると大変なことになりかねません。

いつでも提出できるような状態にしておきましょう。

電子帳簿保存法を理解しておく

直近の法改正の一つで、インボイス制度と合わせて電子帳簿保存法も理解しておく必要があります。

電子帳簿保存法とは、電子でやりとりした領収証や請求書などは電子で保管する必要があるという制度です。

あまり難しく考える必要はありません。

クラウド型会計ソフトを利用している場合は、基本的にそのソフトに付随したツールで請求書や領主証を発行することになります。

その際に、必ず会計ソフトとも連携させて電子帳簿保存法に準拠した方法で保管するというボタンを押しておくようにしましょう。

また受け取った領収証や請求書はクラウド会計ソフトに取り込んでおき、仕訳に紐づけて帳票として保管しておくようにしましょう。

業種と経費のバランスを配慮するのもあり

税務署は書類の不備だけを見ているわけではありません。

業種と経費のバランスを見て、不自然な点がないかチェックしています。

そのため、書類に不備がなくても、業種と経費の内容におかしな点があれば、指摘や調査に入ります。

例えば、コンサルタント業であれば、人件費や会議費などが多くなるのはわかりますが、修繕費や水道光熱費が多くなることは一般的にありません。

にもかかわらず、修繕費や水道光熱費が多くなっていた場合、税務署は、「変な費用がここに紛れているのではないか」、「一度税務調査に入ってみようか」と目をつけられるといったことが考えられます。

また、収入から経費を差し引いたあとの所得の額もチェックされやすいところです。

所得があまりにも低いと、「この人は本当に生活できているのだろうか?」「生活費の一部が経費に紛れ込んでいるのではないか?」と疑われます。

税務調査側の調査の仕方や背景などもしっかりと理解しておくと、より節税に役立つことでしょう。

税務調査の実態を知る!

税務調査の実態を、国税庁は毎年発表しています。

以下は令和5年に出された令和4年事務年度の調査状況の資料です。

このような調査の実態を確認することも重要です。

実際の税務調査のサイクルを見ると、個人事業主の場合は全体の1%の人は調査を受けています。

このように表現すると滅多に調査が入らないようにも思えますが、筆者のような専門家から言わせればむしろ多いと感じます。

個人事業主の場合は、法人と違って必ず3年~5年に1回入るなどということもありません。

例えば、平均で10年に1回は目をつけた個人事業主に調査に入ると税務署が決めていたと仮定したら、10%の個人事業主が調査に入るということです。

このように考えたら、税務署に目をつけられるような確定申告をしている個人事業主はそれなりの確率で、いずれ税務調査が入ると思っておいた方がよいと言えます。

ちなみに、税務調査は、通常過去3年間に遡って調査されます。

ただし、過去3年間であまりにもひどい申告をしていたとなれば、それ以前にもさかのぼって確認されません。

なので、書類の保管期間が7年であっても、そこまでは振り返って見られることはまずないと言えます。

もし、税務調査がそろそろ入るかもと不安に思っている人がいるのであれば、とりあえず過去3年間大丈夫かという振り返りをしてみるのも良いでしょう。

経費にかかる消費税の取り扱いを考える

個人事業主として事業を行う方の中には、消費税の申告を考える必要がある方もいます。

個人事業主の場合、開業してから2年間は原則的に消費税の申告は免除されます。

しかし、3年目以降は、以下の条件を満たしてしまうと、消費税の申告が必要な「課税事業者」となります。

ポイント

2年前の売上高(課税売上高)が1000万円を超えている場合

ちなみに課税売上高というのは、消費税が発生する売上高のことです。

例えば海外取引が多い会社が海外取引でつくった売上は通常課税売上高には該当しません。

では消費税の申告が必要になると、どういうことを気にしなければならないのでしょう。

実は、通常会計ソフトを利用していれば、消費税の申告書も、その会計ソフトが作ってくれます。

ですが、会計ソフトを利用している場合に、それぞれの収入や経費が消費税課税の対象となっているかどうかを仕訳のたびに確認する必要がでてくるのです。

例えば、消耗品費で、消しゴムを買ったとしましょう。

皆さんご存知の通りこの場合、消費税を支払っていますから、「課税仕入」という項目を選びます。

また、コンサルタントとしてアドバイスを毎月11万円でしている人は、10万円+1万円(消費税)が収入であるということを「課税売上」という項目を使って、会計ソフトに登録します。

このような簡単な場合は良いですが、例えば、切手を買った場合は課税か非課税かわかりますか?

実は切手は購入しただけでは課税されないのです。

なので、切手を買った場合は消しゴムと同じ消耗品費として計上するかもしれませんが、会計ソフトの消費税の項目は、「非課税仕入」を選択する必要があるのです。

消費税の課税事業者の場合、これを12月末が終わったあとに、集計して、消費税の申告書を作って提出しなければなりません。

ちなみに消費税は、サービスや物の消費の最終消費者がその消費に対して10%の税金を国や地方に納める税金になります。

したがって、自身が最終消費者に対してサービスを提供し、収入を得ている事業者である場合、原則、支払った消費税は還付され、自身が最終消費者に対して収入を得た売上に対する消費税は逆に国に納めるといった図式になっています。

なので、簡単にいうと、売上に付随して受け取った消費税は国や地方に納めて、その売上を作るために支払った経費にかかる消費税の支払は国や地方から還付をもらう、というわけです。

ちなみに消費税の申告書は最終的にその差額を出しますから、消費税の申告書を提出し、結果的に還付が多くなると、消費税の申告をした方が得になる場合もあります。

規模が大きくなったら法人成りを検討すべき?!

事業の規模が大きくなると、個人事業主の形で節税をしても限界があります。

事業の規模がある程度大きくなったら、法人成りを検討しましょう。

個人事業主の税率は収入に応じて税率が大きくなる累進課税方式であり、マックスの税率は45%にも上りますが、法人税は様々な他の税金をあわせても、原則30%程度の一定税率を支払う課税方式です。

つまり簡単にいうと、めっちゃ稼げるなら、法人になった方が得になってくるというわけです。

ただ、法人成りのタイミングは業種や季節等の影響も考えるべきだといわれています。

法人成りの検討は、利益だけでなくその他の要素も組み込んだ上で検討するようにしましょう。

不明であれば税理士に相談するのが基本!

もし、税のことで分からないことがあれば、税務署や市役所で開催している無料相談会を活用するといいでしょう。

自分で最寄りの税理士事務所を探して、相談に行くのも良い方法です。

税理士に顧問として受けてもらう場合、報酬が必要になりますが、節税効果や税務署の調査入る可能性を下げられる効果を考えれば、報酬を上回るメリットを受けられる可能性も高いと言えます。

顧問税理士の報酬は、ピンキリです。

ですが、個人事業主であれば、年間100万でも払いすぎでしょう。一般的には50万円前後くらいではないでしょうか。

ただここで重要なのは、税理士による節税対策は税理士費用をまかなうのに十分な効果があるということです。

どういう対策をするのが一番節税効果が高いか?は事業や経営状況によってケースバイケースです。

そしてその判断には税理士の専門的な知識が欠かせません。

格安で確定申告が可能な税理士

最後に、格安で確定申告を依頼できる税理士を紹介したいと思います。

節税のことや経費のことを自分で勉強するのは結構時間がかかります。

また、確定申告は非常に面倒な作業です。

ですので、「税理士を安くつけることはできないか」と誰もが考えます。

税理士は質で選んだほうが節税に結果的につながるから良いと税理士である筆者は主張したいところですが、

ほとんどの方は税理士を値段で選ばれているのも事実です。

そこで、個人の皆様にできる限り安い税理士サービスを紹介できないかと選んできたサービスがこちらになります。

弊社が調べた限り、このサービスより安く確定申告を依頼できるところはありませんでした。

まだ税理士をつけていない方は、少しくらい費用を払ってでもいいので税理士をつけることをおすすめします。

どれだけ自分で税金や経費のことを勉強していても、勘違いしてしまっていることは実は山ほどあります。

税金や経費に関する記事も間違いがよく見受けられます。

そういった勘違いや間違いを防ぐとともに、情報収集の手間を大幅に防げるのが税理士に依頼する最大のメリットなのです。

以下の税理士事務所は10万円前後で確定申告代行を依頼できる非常に格安な税理士事務所です。

みんなの会計事務所の確定申告代行

合計の収入が数百万円程度と低い方は、みんなの会計事務所の確定申告代行サービスを利用いただくと安くなる可能性が高いと思います。

ただし、仮想通貨の収入がある方で、海外の取引所を利用している方には対応していませんので注意してください。

よろしければ、お見積りをとってみてください。

税理士の探し方や各地域でのおすすめ税理士をご紹介

各地域でのおすすめ税理士や税理士の探し方などをご紹介している記事もあります。

よろしければ、参考にしてみてください。

-

【税理士厳選】評判の良いオススメ税理士紹介サービスランキング8選【相続・個人事業主・中小企業経理担当者必見】

-

東京でオススメ評判の良い税理士事務所ランキング5選!相談内容(個人・法人・相続)別に解説【一覧から検索、口コミは有効?!】

-

大阪で評判が良いオススメの税理士事務所ランキング5選!相続や確定申告・中小企業など相談内容別に比較!

-

【本当は教えたくない】税理士に無料で相談する方法6選【税理士が解説】個人事業主・相続税に悩んでいる方・経理担当者必見!!

-

愛知県・名古屋で評判が良い税理士事務所オススメランキング24選!相続や確定申告など相談内容別に解説、比較!

-

神奈川県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

埼玉県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

千葉県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

福岡県・福岡市で評判が良いオススメの税理士事務所ランキング5選!相談内容(相続・個人・法人)別に比較、解説【税理士執筆】

-

兵庫県で評判が良いオススメの税理士事務所ランキング15選!相続、確定申告、中小企業に分けて解説、比較!

-

静岡県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

北海道で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

東京都世田谷区で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

まとめ

個人事業主が経費として計上できる費用はたくさんあります。

これらの費用は、毎日のちょっとした工夫で節税できるものばかりです。

経費の知識を正しく覚えて、節税対策に活かして下さい。

また、節税するためには、自分がどれだけの売上、利益、経費を計上しているのかをタイムリーに把握しておく必要があります。

そのためには会計ソフト・アプリが今や必須です。

会計ソフト・アプリについてのおすすめの記事がありますので、よろしければご覧ください。