事業をおこなっていく上では様々な種類の必要経費が発生します。

確定申告にあたっては、その経費を適切な勘定科目に割り当てて申告する必要があります。

日々発生する経費を計上する際に「どの勘定科目を使って処理すればよいのかわからない」と悩む人は多いのではないでしょうか。

そこで今回は、

はてな

- 個人事業主が必要経費を計上する際に使う勘定科目はどういったものがある?

- どういったものが必要経費として処理することができる?

このような疑問や個人事業主の必要経費について網羅的に徹底解説いたします。

また、記事の後半では必要経費として処理する際の注意事項などについてもまとめていますので、ぜひ参考にしてください。

▼この記事でわかること

・勘定科目はそこまで気にする必要はない(間違っていても大丈夫)

・重要なのは勘定科目に縛られず、経費に落とせるものは全て経費にしっかり落とすこと

・経費を網羅的に計上したいならクラウド型会計ソフトは必須

個人事業主が必要経費として使う勘定科目は主に18種類

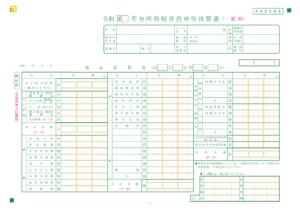

個人事業主は確定申告を行う必要があります。

確定申告には青色申告と白色申告があり、個人事業主はどちらかを選択して、申告する必要があります。

青色申告を選択する場合には青色申告決算書を、白色申告を選択する場合には収支内訳書というものを提出する必要があります。

この二つの書類では、経費を勘定科目という項目にわけて集計し、金額を記載する必要があります。

したがって、勘定科目になっているような項目は経費として税務署は認めているということになります。

そこで、ここからは、勘定科目ごとに経費になるものを紹介していきます。

ちなみに勘定科目を間違って確定申告したとしても、事業に関係ある費用であれば経費として認められますので、その点は心配しなくても大丈夫です。

給与賃金とは?

従業員(パート・アルバイト含む)への給料や賞与、退職金などの費用は、給与賃金として経費に認められます。

この他にも、金銭ではなく物などによる給料(現物給与)や各種手当(住宅手当や資格手当など)なども給与賃金として経費になります。

また通勤手当に関しても経費に認められますが、給与賃金ではなく「福利厚生費」として経費処理することが一般的です。

通勤手当は給料としての性質というよりも福利厚生としての性質が強いことが理由です。

そのため通勤手当は受け取った人にとっては、一定額まで所得税が非課税であるなど、給料とは税務上の取り扱いが違います。

注意事項としては事業主本人へ支払われた給料があったとしても経費とはなりません。

また、一定要件を満たしている親族(事業専従者)へ支払う給料は「専従者給与」に該当するため注意が必要です。

当然ながら、要件を満たしていない(専従者に該当しない)親族への給料は経費として処理することはできません。

地代家賃とは?

店舗や事務所、駐車場や車庫など事業に使用する土地や建物などを賃借するための支払いは地代家賃として経費とすることができます。

また、個人事業の場合は自宅を自宅兼店舗として使用することがありますが、その場合の家賃などについては、

ポイント

- 事業用として使用する部分については「地代家賃」

- 自宅用部分については「事業主貸」

で処理することになり、事業用として使用する部分のみが地代家賃として経費に計上することができます。

「事業主貸」は、経費とはならない費用を支出した際や、事業用として使用している通帳などからプライベートで使用するためにお金を引き出した際などに使われる科目です。

この勘定科目は「事業用資金を事業主に貸している」という意味で「事業主貸」と呼ばれています。

「支払っているけれど経費とならない費用」と認識していただければ大丈夫です。

これに対し、個人的な資金を事業用資金に充てた場合や、事業外の収入が入ってきた際に使用する勘定科目を「事業主借」といいます。

ちなみに、このように事業用部分と自宅用部分を按分して費用計上することを「家事按分」と呼びます。

家事按分については、後ほど説明します。

また、賃貸借契約を結ぶ際に「敷金」「礼金」「保証金」「仲介手数料」などの費用を支払うことがありますが、この処理については退去時に返金されるかどうか、どういった名目で支払ったお金かどうかで処理方法が異なります。

・返金される場合

一般的に「敷金」、「保証金」は、退去時に原状回復に特段費用がかからなければ全額返金される可能性があるものです。

このような退去時において返金される支出の場合は経費ではなく、将来お金に変わるものとして資産に計上します。

したがって経費には落とせません。

なお、資産に計上する際はそれぞれの名称に合わせて「敷金」「保証金」などの名称で処理します。

・返金されない場合でかつ、賃貸借している期間に対しての支払いの場合

一般的に「礼金」は賃貸借契約成立時の謝礼金のような性質と考えられており、退去時にも返金されることはありません。

また、「礼金」は賃貸借している期間の家賃に対して前払で上乗せして支払っているものと考えられることから、本来は賃貸借期間で按分すべきものと考えられています。

「礼金」のような費用の場合は原則として経費として処理できますが、その金額が20万円以上の場合は「繰延資産」として計上後、期間に応じて費用計上しなければなりません。

なお、支払った金額が20万円未満の場合は支払った年において全額費用計上することができます。

・返金されない場合でかつ、一時的な手数料としての支払いの場合

一般的に「仲介手数料」は賃貸借契約成立時に、仲介業者への手数料として支払うものです。

「仲介手数料」はその仲介行為に対しての手数料であり、あくまで仲介業者の一時的な働きに対して支払うものであるため、金額の大小にかかわらず、支払った時に一括で経費処理できます。

「仲介手数料」は18種類の勘定科目では適切なものがないため、一時的に発生するものであれば「雑費」で処理するのもありですし、「支払手数料」という勘定科目を別途作ってそこで計上することも問題ありません。

減価償却費とは?

事業に使用する建物や各種設備、機械、車両、工具器具備品、営業権、繰延資産、ソフトウエアなどのうち、その購入金額が10万円以上の場合は、購入金額全額を経費とすることはできません。

この場合は、購入金額のうち一定割合を減価償却費として定められた期間(耐用年数)に分けて費用計上します。

ちなみに、購入金額が10万円未満である場合は、消耗品費などの勘定科目で、全額を一括で経費とすることができます。

減価償却費とは、長期にわたって使用できる物はその期間にわたって価値が減少していくため、その期間にわたって購入金額を徐々に費用として計上していくべきという考え方からできた制度です。

減価償却費を計算するにあたって、使用できる期間として定められている耐用年数については、国税庁が資産の種類ごとに細かく定めています。

減価償却費を計算するときは、この耐用年数の期間にわたって購入金額を按分し、費用計上しなければいけません。

ちなみに、減価償却費には購入金額が30万円未満の場合、購入時に一括で費用計上することができる「少額減価償却資産の特例」や、10万円以上20万円未満の資産(一括償却資産)については、資産の種類に関係なく、一括償却資産に計上した合計額を3年間で均等に費用計上することができる「一括償却資産の制度」があります。

荷造運賃とは?

販売する商品などにかかる運賃や荷造費用は荷造運賃として経費に計上することができます。

ただし、商品を仕入れる際に発生する運賃に関しては「仕入」で処理することになっています。

あくまで、売上に直結するような費用は仕入に入れるべきという考え方からこのようなルールになっています。

また、減価償却の対象となる資産を購入する際に発生する運賃に関しては、資産の取得価格に加算して処理します。

水道光熱費とは?

事業に使用するために消費した電気代、水道代、ガス代などは水道光熱費として経費とすることができます。

地代家賃と同様で自宅兼事務所の場合における水道光熱費に関しては、

ポイント

- 事業用として使用する部分については「水道光熱費」

- 自宅用部分については「事業主貸」

で処理します。

こちらも家事按分になりますので、のちほど説明します。

通信費とは?

事業に使用する電話料金や切手、はがきなどの郵送料などは通信費として経費とすることができます。

携帯電話代なども経費として処理することができますが、プライベート用の携帯電話を利用する場合には、事業用部分と私用部分の利用割合を合理的に区分(家事按分を利用)し、それぞれ「通信費」と「事業主貸」で処理するため、事業用部分だけ経費とすることができます。

携帯電話については、家事按分の手間なども考えると、特別な理由がない限り仕事用の携帯電話を別に保有しておくことをおすすめします。

事業用の携帯電話にかかる費用はすべて通信費として経費にすることが可能です。

旅費交通費とは?

取引先や営業先へ行くための交通費やホテルなどの宿泊費は、旅費交通費として経費にすることができます。

旅費交通費を経費に落とす際には「日付」「行先やルート」「目的」「各交通機関などの費用」などをまとめた「旅費精算書」なるものを作成することが一般的です。

これは、旅費交通費のうち電車やバスなどは、領収書が発行されないことからその支払いの証明が難しいことが理由です。

ちなみに、SuicaなどのICカードで電車やバスなどに乗るようにして、ICカードの明細をベースに「目的」などをメモするような方法をとることで時間を短縮できますのでおすすめです。

freeeやマネーフォワードなどのクラウド型の会計ソフトを利用している場合は、そらにその明細が自動で取り込めるため便利になります。

広告宣伝費とは?

自分たちの事業などをPRするための新聞掲載料や雑誌掲載料、テレビなど様々な媒体を使用した広告費用、リスティング広告や、自社名入りのタオルやカレンダーなども広告宣伝費として経費にすることができます。

「広告宣伝費」には看板代金などの費用も含まれるため、その金額が10万円以上の場合は、原則、資産にて計上しなければなりません。

接待交際費とは?

得意先との飲食接待費用やお中元やお歳暮時における贈答品の購入費用なども接待交際費として経費とすることができます。

また、事業をおこなっていく上での通常必要と認められる慶弔費なども接待交際費で処理できいます。

接待交際費は、事業との関係性を証明するのが難しい経費です。

また、法人の場合は費用(損金)にできる上限が定められていますが、個人事業主においては上限がありません。

このような理由により、税務署から目をつけられやすい項目になっています。

接待交際費を経費に落とす際には、税務署から指摘されても、しっかりと事業との関係性を説明できるように、接待交際費を使った目的などもメモしておくようにしましょう。

損害保険料とは?

事業用建物や事業用資産、販売商品などに対する火災保険料、自動車に対する車両保険などは損害保険料として経費にできます。

自宅兼店舗の場合における火災保険料に関しては、

ポイント

- 事業用として使用する部分については「損害保険料」

- 自宅用部分については「事業主貸」

で処理します。

こちらも家事按分になりますので、のちほど説明します。

消耗品費とは?

文房具などをはじめとする事務用品や10万円未満の工具器具備品などはその購入費用全額を消耗品費として経費にできます。

1つあたりの取得金額が10万円以上の場合には、原則資産に計上しなければならないため、処理する際には注意が必要です。

外注工賃とは?

加工業務やデザイン業務などの業務を外部の事業者に委託する際に発生する費用は外注工賃として経費にできます。

税理士、弁護士、司法書士などへ支払う費用も業務委託ですが、これらの費用は「雑費」もしくは、「支払手数料」という勘定科目を新たに作って、そこで処理することが一般的です。

ただしわかりにくいということであれば、「外注工賃」で会計処理しても問題はありません。

また、広告目的のホームページの作成業務を外部に委託した際は「外注工賃」ではなく、「広告宣伝費」で処理することが一般的ですが、こちらも「外注工賃」として処理しても問題はありません。

あくまで、経費として認められるためには、事業に関係する支出であるかどうかを証明できるかどうかですので、勘定科目が間違っていても問題ありません。

貸倒金とは?

取引先への売掛金や未収金、貸付金といった債権が回収不能となった際にその回収不能な額については貸倒金として経費にすることができます。

ただし、貸倒金として処理するには一定の要件を満たす必要があり、回収できないからといって、勝手に貸倒金として処理しないように注意しましょう。

貸倒金として経費に計上するためには、

ポイント

- 「法律上の貸倒金」

- 「事実上の貸倒金」

- 「形式上の貸倒金」

この3つの種類のいづれかに該当する必要があり、それぞれの貸倒金については以下のような定めがあります。

・法律上の貸倒金

取引先が自己破産手続きなど債務整理手続きによって債務が免除された場合の貸倒金のことを指します。

具体的には次のような場合に、法律上の貸倒金として経費処理することが認められています。

参考

(1) 会社更生法、金融機関等の更生手続の特例等に関する法律、会社法、民事再生法の規定により切り捨てられた金額

(2) 法令の規定による整理手続によらない債権者集会の協議決定及び行政機関や金融機関などのあっせんによる協議で、合理的な基準によって切り捨てられた金額

(3) 債務者の債務超過の状態が相当期間継続し、その金銭債権の弁済を受けることができない場合に、その債務者に対して、書面で明らかにした債務免除額

・事実上の貸倒金

取引先の廃業や、債務者の死亡により債権を回収することが不可能であることが明らかな場合の貸倒金のことを指します。

具体的には次のような場合に、事実上の貸倒金として経費処理することができます。

参考

・債務者の資産状況、支払能力等からその全額が回収できないことが明らかになった場合は、その明らかになった事業年度において貸倒金として経理することができます。

・形式上の貸倒金

取引停止日、または、最後に債権を回収したその日から1年以上債権を回収できていない場合における貸倒金のことを指します。

具体的には次のような場合に、形式上の貸倒金として経費処理することができます。

参考

(1) 継続的な取引を行っていた債務者の資産状況、支払能力等が悪化したため、その債務者との取引を停止した場合において、その取引停止の時と最後の弁済の時などのうち最も遅い時から1年以上経過したとき(ただし、その売掛債権について担保物のある場合は除きます。)

なお、不動産取引のように、たまたま取引を行った債務者に対する売掛債権については、この取扱いの適用はありません。

(2) 同一地域の債務者に対する売掛債権の総額が取立費用より少なく、支払を督促しても弁済がない場合

引用:国税庁HP

貸倒金の処理については、判断が難しいこともあるため、経費に落とすときには、税理士などとよく相談することをおすすめします。

修繕費とは?

建物や自動車、工具器具備品など事業で使用する資産などの修理費用は修繕費として経費にできます。

修繕費として処理する際には、その支出が「資本的支出となるのか」ということがポイントになります。

資本的支出とはその資産の価値を増加させる支出のことをいい、資本的支出に該当すれば対象物件の種類に応じて「建物」や「車両」などの資産で処理しなければなりません。

資産になった場合には、修理費用全額を支払時に経費処理することはできず、資産の減価償却によって毎月一定額が経費処理されることになります。

資本的支出であるかどうかの判断については、

ポイント

・資産の使用可能期間を延長させるものなのか

・資産価値を増加させるものなのか

これらの要素で判断されます。

具体的には次のような場合は資本的支出すなわち資産として経理処理することになります。

参考

(1) 建物の避難階段の取付けなど、物理的に付け加えた部分の金額

(2) 用途変更のための模様替えなど、改造又は改装に直接要した金額

(3) 機械の部分品を特に品質又は性能の高いものに取り替えた場合で、その取替えの金額のうち通常の取替えの金額を超える部分の金額

引用:国税庁HP

ちなみに、対象となる支出が資本的支出として資産に計上すべきなのか、修繕費として処理すべきなのかという判断は非常に難しいので、次の要件に該当する場合は、修繕費として処理してよいことになっています。

参考

(1) おおむね3年以内の期間を周期として行われる修理、改良などであるとき、又は一つの修理、改良などの金額が20万円未満のとき。

(2) 一つの修理、改良などの金額のうちに資本的支出か修繕費か明らかでない金額がある場合で、その金額が60万円未満のとき又はその資産の前年末の取得価額のおおむね10%相当額以下であるとき。

引用:国税庁HP

福利厚生費とは?

従業員との飲食代や慰安旅行、慶弔費用など社内の従業員に対して支払われる費用は福利厚生費として経費にすることができます。

内容としては「接待交際費」と混同する場合がありますが、大きな違いは「社内向け」なのか、「社外向け」なのかです。

ポイント

・取引先などの社外の人に関するものであれば「接待交際費」

・従業員など社内の人に関するものであれば「福利厚生費」

というように覚えましょう。

ただし、こちらも、かりに勘定科目を間違っていたとしても問題にはなりませんので、あまり気にする必要はありません。

専従者給与とは?

青色申告を選択している場合、一定の要件を満たす生計を一にする親族への給料を経費にすることができ、その場合に使用する科目が「専従者給与」です。

「専従者給与」とは次の要件を満たす者への給与のことを指します。

ポイント

- 事業主と生計を一にしている配偶者、その他の親族であること

- その年の12月31日時点の年齢が満15歳以上であること

- 1年間の半分以上の期間を事業主がおこなう事業に従事していること(一定期間しか従事することができない場合は、その期間の半分を超える期間でよい)

これらの要件を満たしていない人への給料は経費には落とせませんので、「事業主貸」で処理することになります。

専従者控除とは?

白色申告を選択している場合、家族に支払った給料は経費に落とすことができません。

その代わり、「専従者控除」として一定額を所得から減らすことができます。

ちなみに、事業専従者控除の金額については次のうち、いずれか低い金額となります。

ポイント

・事業主の配偶者は86万円、その他の親族は1人あたり50万円

・(所得金額)÷(専従者の数+1)で求められる金額

また専従者控除を受けるためには次の要件を満たす「事業専従者」が必要となります。

ポイント

- 事業主と生計を一にしている配偶者、その他の親族であること

- その年の12月31日時点の年齢が満15歳以上であること

- 1年間の半分以上の期間を事業主がおこなう事業に従事していること(一定期間しか従事することができない場合は、その期間の半分を超える期間でよい)

租税公課とは?

固定資産税や自動車税、収入印紙や不動産取得税など税金の支払いである「租税」、国や公共団体に支払う負担金や会費などの「公課」は租税公課として経費にすることができます。

ただし、事業そのものに関係しない租税公課は経費にすることができませんので、経費にすることができる租税公課をしっかりと把握しておく必要があります。

租税公課として経費に落とすことができるものと経費に落とすことができないものをまとめると次のようになります。

| 経費に落とすことができるもの | 経費に落とすことができないもの |

| 事業税・事業所税 | 所得税 |

| 固定資産税・都市計画税(事業用分のみ) | 住民税 |

| 償却資産税(事業用分のみ) | 加算金 |

| 印紙税 | 延滞税 |

| 消費税 | 加算税 |

| 不動産取得税 | 延滞金 |

| 自動車税・軽自動車税 | 交通違反による罰金など |

| 重量税 | |

| 登録免許税 | |

| 住民票(事業に必要な場合のみ)の発行手数料 | |

| 印鑑証明(事業に必要な場合のみ)の発行手数料 | |

| 行政サービス手数料(事業に必要な場合のみ) | |

| 国や公共団体に支払う負担金や会費 |

利子割引料とは?

金融機関などから借り入れをおこなう際に支払う利息、住宅ローンの利息などの支払いは利子割引料として経費にすることができます。

ただし、借入金の元本部分や自宅や自家用車などを購入する際に借りた住宅ローンの元本の返済金は、経費に落とすことはできません。

元本部分についてはお金を借りた時に負債として、お金を返す時に負債の返済となります。

よくよく考えると、借りたときに収入にしない以上、返すときも費用とすることはできないのは当然ですよね。

その他にも手形割引料や割賦購入した事業用資産の支払利息なども利子割引料として経費にすることができます。

雑費とは?

事業に関係している支出だけど、どの勘定科目にも当てはまらないものは雑費として経費にすることができます。

雑費としてよく処理されるものの例として、

雑費の例

- 事業用ごみの処分代

- 代行手数料

- 制服などのクリーニング代

- 事業に関する書籍など

- 店舗や事務所の生花代など簡易なインテリア

- 事務所の引っ越し費用

などが挙げられます。

ただし、「雑費」の金額が大きく膨らむことは税務署の調査対象となるリスクを高めることから、なるべく他の勘定科目を使用するようにしましょう。

仕事、プライベート兼用の費用は、家事按分が使える!

さきほどからたびたび出てきている「家事按分」ですが、経費をしっかりと計上するためには非常に重要な考え方になりますので、改めてここで説明します。

事業に関係する支出の中には家賃や水道光熱費といった事業用部分とプライベート部分が混同してしまっているものがあると思います。

これらの支出は事業利用部分は経費にすることができますが、全額を経費の中に含めてしまうと、プライベートな支出も経費に入れてしまっていることになるため、税務調査が入れば指摘されてしまいます。

そこで、事業利用割合部分のみを経費にする必要があります。

ここで、事業利用割合部分をどう算出するのかが重要になってきます。

事業利用割合については税務署が来たときに説明できるように、合理性が求められます。

具体的に自宅兼店舗の家賃について考えていきましょう。

自宅兼店舗の場合は「面積割合」に応じて事業用部分とプライベート部分を区分することが一般的です。

例えば以下のような場合を考えてみます。

参考

家全体の面積のうち、30%相当の面積を事務所として使用している

(毎月の家賃10万円を振込で支払っている場合)

なお、面積割合を説明するために、見取図などに書き込むなどして30%程度であることを算出した根拠をどこかに残しておくようにしてください。

この場合、仕訳は以下のようになります。

| 借方 | 金 額 | 貸方 | 金 額 |

| 地代家賃 | 30,000 | 現金預金 | 100,000 |

| 事業主貸 | 70,000 |

つまり、経費に落とせるのは、地代家賃として処理できた3万円のみとなります。

自分で勘定科目を作ることも可能!

基本的には、勘定科目として適切なものがないと判断した場合、雑費に分類することとなっています。

しかし、例えば様々な会合に参加しており、それを毎月雑費処理している場合など、雑費が毎月多額に発生してしまう可能性があります。

その場合、別途勘定科目を作成し、その勘定科目に割り当てることができます。

例えば、諸会費という勘定科目を自分で設けて、そういった会合の支出はすべて諸会費として経費にすることができます。

ちなみに、雑費が膨らんでいると、税務署から目をつけられることがあると先ほどお伝えしました。

本当は経費に落とせないようなグレーな支出を雑費に入れ込むような経営者も多くいることから目をつけられやすいのです。

また、そもそも個人事業主は月次で売上や費用がどのように推移しているかを確認する機会も多くあるかと思います。

その時に雑費が膨らんでいると実際に何の費用で使っていたのかの確認がしにくくなるため、雑費はできる限りゼロにしておく方がよいでしょう。

勘定科目が間違っていても大きな問題にならない

勘定科目はあくまでも経費の内訳であり、勘定科目が正しく割り振られていないからといって大きな問題になるということはありません。

なので、例えば明らかに接待交際費なのに雑費に入っている、旅費交通費なのに外注工賃として集計されているなどの間違いがあっても特段問題はないということです。

確定申告では、「いくらの収入と経費があり、その結果所得がいくらで、税率をかけていくらの税金が発生するのか」ということを申告するためのものです。

そのため、どの勘定科目がいくらであるかというのは関係なく、これはあくまでも自身の経費の管理のために設定するものです。

また、税務署があとでどういった費用をいくら払っているのかを確認し、調査するために分けられていると理解いただければよいです。

そのため、重要なのは「経費の合計が正しいか」ということになります。

ただし、勘定科目の割り当てが毎月、毎年バラバラになってしまっていると、税務署の調査で印象がよくないため、できる限り一度決めた勘定科目のルールは継続することをおすすめします。

消費税の課税区分に注意!

原則として、売上が1,000万円を超えた事業者の場合は、超えた年度の翌々事業年度から消費税の納税義務が生じます。(消費税課税事業者)

また、インボイス制度の導入により売上が1,000万円を超えていない事業者でも消費税課税事業者登録をしている人もいるでしょう。

消費税の納税義務がない事業者を「免税事業者」といい、この場合は会計処理を税込処理でしてしまえば、消費税を気にしないでよくなります。

消費税課税事業者は消費税の計算、申告書による申告もおこなわなければならず、この場合には、収入や費用などすべての取引について、消費税がかかる取引なのか、消費税がかからない取引なのかを判断していかなければなりません。

例えば、消費税がかからない取引としては、

- 「租税公課」に含まれる印紙代や固定資産税などの各種税金関係

- 「損害保険料」に含まれる各種保険料

などが挙げられます。

これらの消費税区分は、会計ソフトで仕訳をする際にも、選択する必要があり、個人事業主にとっては頭をなやませることでしょう。

ある程度は、勘定科目ごとに消費税区分が決まっているものの、雑費のように多種多様な費用が入る勘定科目は消費税区分を毎回選択する必要がありますので特に注意しましょう。

また、インボイス制度の導入により、相手が「適格請求書発行事業者」であるかどうかを選択する必要もありますので注意してください。

また難しい単語が出てきましたが、「適格請求書発行事業者=消費税課税事業者」と理解しておけばよいでしょう。

2023年10月よりインボイス制度ができました。

「支払った消費税」について認めてもらうためには、原則として請求書や領収書を保管する必要があり、かつ支払った相手方が「適格請求書発行事業者」である必要があります。

これをインボイス制度と言います。

ただし、令和11年9月30日までは、特例として、自身が2年前の売上(課税売上)が1億円以下のいわゆる「一定規模以下の事業者」である場合、1万円未満の仕入は「請求書や領収書の保管」が不要となる「少額特例」という制度があります。

できるだけ経費に落とした方が税金は得!!

節税のためには、できる限り経費に落とすことが大事です。

所得税を計算する際は、原則として次の数式で計算をおこないます。

参考

「年間の売上」-「年間の経費」-「扶養控除などの各種控除」=「課税所得」

「課税所得」×「所得税率」=「所得税」

上記の数式を見てわかるように、「年間の経費」が増えれば課税所得が減り、それにより最終的な税金も減ることから、なるべく経費の計上漏れがないようにしなければなりません。

また、所得税率は、以下の表を見ていただければわかる通り、課税所得が多いほど税率が高くなる、いわゆる「累進課税」となっています。

そのためできる限り課税所得を減らした方が税率も下がり、なお節税につながるというわけです。

引用:国税庁HP

事業に関係するものは全部経費にできる

事業に関係するものはすべて経費にできます。

ただし、税務署が個人事業主の経費をみるときのポイントは、プライベートな費用が経費に含まれていないかどうかというところです。

したがって、経費が本当に事業を行う上で必要なものだったのか、プライベート部分が混同していないかなどをしっかりと説明・証明できるようにする必要があります。

領収書やレシートがなければ経費に落とせないの?

「領収書をもらっていないから経費に落とせない」こういう言葉を聞いたことがありませんか?

実はこの言葉は間違いです。

支払った費用を経費に落とすために領収書は必須の書類ではありません。

クレジットカードの明細、楽天でショッピングした場合は楽天の購入履歴、ICカードの明細などは領収書のかわりとして経費の証明にできます。

また、万が一現金払いでかつ領収書をもらい忘れたとしても、出金伝票を書いておく、あるいは、出金伝票のような何かかわりになるようなメモをしておくことで対処できます。

また、香典や自動販売機での購入費用など領収書がもらえないような場合にも出金伝票などに購入日や取引内容などを詳細に記載して保管しておくことで証明書代わりとすることができます。

電子帳簿保存法を理解しておく

直近の法改正の一つで、インボイス制度と合わせて電子帳簿保存法も理解しておく必要があります。

電子帳簿保存法とは、電子でやりとりした領収証や請求書などは電子で保管する必要があるという制度です。

あまり難しく考える必要はありません。

クラウド型会計ソフトを利用している場合は、基本的にそのソフトに付随したツールで請求書や領主証を発行することになります。

その際に、必ず会計ソフトとも連携させて電子帳簿保存法に準拠した方法で保管するというボタンを押しておくようにしましょう。

また受け取った領収証や請求書はクラウド会計ソフトに取り込んでおき、仕訳に紐づけて帳票として保管しておくようにしましょう。

経費に落とせるかどうかわからなければ税理士に相談するのがおすすめ!

日々の取引においては、経費になるかどうか悩ましい取引が発生することがあるでしょう。

その場合、経費になるのかどうかという判断を素人がおこなうことは非常に困難であり、根拠のないまま経費にしてしまうと税務調査の際に否認されてしまいます。

そのため、支払った費用が「経費になるのかどうかわからない」「どの勘定科目に割り当てていけばよいのかわからない」など、少しでも疑問や不安がある場合は税理士に相談しましょう。

税理士は経費に落とせるかどうかの判断だけではなく、納税者が少しでも税金が安くなるようなアドバイスもしてくれます。

格安で確定申告が可能な税理士2選

ここで、格安で確定申告を依頼できる税理士を紹介したいと思います。

節税のことや経費のことを自分で勉強するのは結構時間がかかります。

また、確定申告は非常に面倒な作業です。

ですので、「税理士を安くつけることはできないか」と誰もが考えます。

税理士は質で選んだほうが節税に結果的につながるから良いと税理士である筆者は主張したいところですが、

ほとんどの方は税理士を値段で選ばれているのも事実です。

そこで、個人の皆様にできる限り安い税理士サービスを紹介できないかと選んできたサービスがこちらになります。

弊社が調べた限り、このサービスより安く確定申告を依頼できるところはありませんでした。

まだ税理士をつけていない方は、少しくらい費用を払ってでもいいので税理士をつけることをおすすめします。

どれだけ自分で税金や経費のことを勉強していても、勘違いしてしまっていることは実は山ほどあります。

税金や経費に関する記事も間違いがよく見受けられます。

そういった勘違いや間違いを防ぐとともに、情報収集の手間を大幅に防げるのが税理士に依頼する最大のメリットなのです。

以下の税理士事務所は10万円前後で確定申告代行を依頼できる非常に格安な税理士事務所です。

みんなの会計事務所の確定申告代行

合計の収入が数百万円程度と低い方は、みんなの会計事務所の確定申告代行サービスを利用いただくと安くなる可能性が高いと思います。

ただし、仮想通貨の収入がある方で、海外の取引所を利用している方には対応していませんので注意してください。

よろしければ、お見積りをとってみてください。

税理士の探し方や各地域でのおすすめ税理士をご紹介

各地域でのおすすめ税理士や税理士の探し方などをご紹介している記事もあります。

よろしければ、参考にしてみてください。

-

【税理士厳選】評判の良いオススメ税理士紹介サービスランキング8選【相続・個人事業主・中小企業経理担当者必見】

-

東京でオススメ評判の良い税理士事務所ランキング5選!相談内容(個人・法人・相続)別に解説【一覧から検索、口コミは有効?!】

-

大阪で評判が良いオススメの税理士事務所ランキング5選!相続や確定申告・中小企業など相談内容別に比較!

-

【本当は教えたくない】税理士に無料で相談する方法6選【税理士が解説】個人事業主・相続税に悩んでいる方・経理担当者必見!!

-

愛知県・名古屋で評判が良い税理士事務所オススメランキング24選!相続や確定申告など相談内容別に解説、比較!

-

神奈川県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

埼玉県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

千葉県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

福岡県・福岡市で評判が良いオススメの税理士事務所ランキング5選!相談内容(相続・個人・法人)別に比較、解説【税理士執筆】

-

兵庫県で評判が良いオススメの税理士事務所ランキング15選!相続、確定申告、中小企業に分けて解説、比較!

-

静岡県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

北海道で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

東京都世田谷区で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

freeeやマネーフォワードなどのクラウド型の会計ソフトを使えば網羅的に経費に落とせるので必須

今のご時世、ほとんどの事業上の支払いはクレジットカード、ICカード、銀行振り込みであり、現金払いをしている個人事業主は少ないのではないでしょうか。

このような各種カード、銀行振り込みの明細と連動しているfreeeやマネーフォワードなどのクラウド型会計ソフトの導入は必須といってもいいでしょう。

これらの会計ソフトはクレジットカード明細や銀行取引明細などから会計ソフトへ取引を連動することができるため、効率的に経理ができることは当然ながら、経費の見落としなどの計上漏れを少なくすることができます。

したがって、以下の2点を厳守して、領収書すらほとんどもらう必要がない状態にもっていくことが、個人事業主が経費をできるだけ多く落とす上で重要といえます。

ポイント

- クレジットカード、ICカード払いを駆使して、現金払いはできるだけなくす

- クラウド型会計ソフトを導入する

「安い」もしくは「初年度無料」で機能も充実しているクラウド型会計ソフトは実は3つしかありません。

~個人向けおすすめ会計ソフトまとめ~

| 弥生 オンライン  | マネー フォワード  | freee | |

| 費用面 (税込) | 初年度無料 年11,330円 ※やよいの青色申告 ※初年度無料キャンペーン利用時翌年度の年間利用料 | 初月無料 年11,880円 ※マネーフォワード確定申告 ※最も安いプラン | 初月無料 年12,936円 ※個人事業主向け ※最も安いプラン |

| 使いやすさ | 経験者向け | 経験者向け | 初心者向け |

| 機能面 | 機能充実 | 機能充実 | 機能充実 |

| 公式HP | https://www.yayoi-kk.co.jp/ | https://moneyforward.com/ | https://www.freee.co.jp/ |

ちなみに、おすすめの会計ソフト、会計アプリの紹介記事もありますので、よろしければご覧ください。

まとめ

確定申告では経費を正しく、漏れなく計上していくことが一番基本的な節税方法であり、その効果は非常に大きいといえます。

また、経費として処理するにあたり、その根拠や証明書関係を準備しておくことで、税務調査の際にもしっかりと対応することができます。

そのためにも、まずは、経費の範囲を正しく理解し、経費に落とせるものと落とせないものの判断力を身に着けていきましょう。

さらに、節税するためには、自分がどれだけの売上、利益、経費を計上しているのかをタイムリーに把握しておく必要があります。

そのためには会計ソフト・アプリが今や必須です。