個人事業では家族に対して支払った給与は原則として経費として処理することができないことになっています。

しかし一定要件のもと、適切な手続きを踏むことで家族への給与も経費として処理することができます。

この時の、事業に専従している家族のことを「事業専従者」と呼びます。

そこで今回は、これらの疑問について徹底解説していきます。

本稿のポイント

- 家族への給与を経費で落とすことができる「専従者給与の制度」とは一体?

- 専従者給与の制度を活用するにはどうすればよい?

記事の後半では個人事業者だけでなく、法人が家族に対して支払った給料についても解説していますので、ぜひ参考にしてみてください。

▼この記事でわかること

・青色申告で事前届出をしておけば家族の給料を無制限で経費に落とすことができる

(青色事業専従者給与)

・青色事業専従者給与を駆使すれば大きな節税効果が期待できる

個人事業主は法人と違って、家族が従業員の場合給料を経費に落とせない?!

個人事業主が他人である従業員に対して支払った給料は経費に落とすことができますが、家族へ支払われた給与については、原則として経費に落とすことができません。

これは、「個人事業主が自身の利益を調整できないようにするため」です。

例えば、利益が多く出ている年があった場合を仮定して考えてみましょう。

利益を減らすために家族へ多額の給与を支払えばどうなるでしょうか。

もし、家族への給料を経費で落とすことができれば、個人事業主自身の最終的な利益を減らすことができてしまいます。

家族については、給料の所得が発生することになりますが、所得が少なければ、所得税率は低くなるため、その家族の所得税も低く抑えることができ、結果的に個人事業主自身を含む家族全員分の所得税が安くなるという構図です。

経費に落とせない家族の範囲とは?

家族への給与が経費に落とせないということはご理解いただけたかと思いますが、

この「家族」とは一体どこまでの範囲のことを指すのでしょうか。

この場合の家族とは「生計を一にしている親族」のことを指します。

家族の定義

- 生計を一にする → 日々の日常生活を共にしているという意味

- 親族 → 血族(配偶者・6親等内の血族・3親等内の姻族)

※親族の範囲について詳しくは下記の図表を参考にしてください。

例外的に、要件を満たすような専従者にすれば、経費もしくは控除の対象にできる!!

家族へ支給される給与については原則として経費に落とすことはできませんが、一定の要件を満たすことで経費に落とすことや、その金額を控除の対象にすることができます。

経費に落とすことができるのか、また、控除の対象となるかについては申告方法によって異なります。

具体的には「青色申告」と「白色申告」のどちらの方法で申告しているかによって取り扱いが異なります。

青色申告と白色申告

確定申告をおこなう場合には「青色申告」と「白色申告」のいずれかの方法でおこなう必要があります。

青色申告の特徴としては次のようなことが挙げられます。

青色申告の特徴

- 最大65万円を所得から控除することができる(青色申告特別控除)

- 赤字を3年間繰り越すことができる(純損失の繰り越し控除)

- 30万円未満の固定資産を一括で経費に落とすことができる(少額減価償却資産の特例)

(少額減価償却資産の特例については、下記記事でやさしく解説していますので参考にしてください)

このように税制面での優遇措置が多い一方で、帳簿などを細かく記帳する必要があることが特徴です。

なお、青色申告にて確定申告をおこなう場合には「所得税の青色申告承認申請書」を事前に税務署に提出する必要があります。

これに対し、白色申告の特徴としては次のようなことが挙げられます。

白色申告の特徴

- 白色申告を選択する際に税務署への届出が不要であること

以前は白色申告で確定申告を行う場合、一定の売上金額以下であれば日々の記帳や作成した帳簿の保管義務はありませんでした。

しかし、平成26年からは税制改正により白色申告者においても、日々の記帳や帳簿の保管が義務化され、白色申告の大きなメリットがなくなってしまいました。

上記のように青色申告と白色申告とでは記帳作業や帳簿の保管義務など同じ作業量であるにもかかわらず、税制面での優遇措置については大きな差があります。

そのため、確定申告をする際は、なるべく青色申告を選択することをおすすめします。

実は、一定の要件を満たした場合認められている家族への給料、いわゆる専従者給与の取り扱いについても、青色申告と白色申告で取り扱いが異なります。

専従者給与の取り扱い

- 青色申告 → 一定の要件を満たす生計を一にする親族への給料を経費に落とすことができる(青色事業専従者給与)

- 白色申告 → 家族への給料は経費にすることができない(ただし、事業専従者控除が可能)

ここまでを整理しましょう。

青色申告なら家族の給与も経費にできるので、これから申告をする方は青色申告で選択するのが圧倒的におすすめです。

ですが、事情があって白色申告をしなければならない人も、事業専従者控除というものが受けられます。

次章では、この白色申告の事業専従者控除について詳しく見ます。

【事業専従者控除の概要】白色申告であれば、専従者給与控除が受けられる

まず、白色申告について説明します。

白色申告の場合は、一定の要件を満たした場合であっても、家族への給料は経費に落とすことはできず、その代わりに「事業専従者控除」を受けることができます。

ここでいう「事業専従者」とは次の要件を満たす者のことを指します。

事業専従者の要件

・事業主と生計を一にしている配偶者、その他の親族であること

・その年の12月31日時点の年齢が満15歳以上であること

・1年間の半分以上の期間を事業主がおこなう事業に従事していること(一定期間しか従事することができない場合は、その期間の半分を超える期間でよい)

また、事業専従者控除の金額については次のうち、いずれか低い金額となります。

事業専従者の金額(低いほう)

- 事業主の配偶者は86万円、その他の親族は1人あたり50万円

- (所得金額)÷(専従者の数+1)で求められる金額

【青色事業専従者給与の概要】青色申告を選択していれば、基本的に経費に落とせる給料の金額に上限がない

青色申告を選択している場合は、一定の要件を満たした家族への給料いわゆる青色専従者給与を経費に落とすことができます。

しかも、給与の金額に上限はありません。

そのため、そのときの事業規模に応じて給料を決めることができます。

しかしその青色専従者給与が事業規模と合っていない、あまりにも大きな金額である場合には税務署から否認される可能性があるため注意が必要です。

「青色専従者給与」に該当させるには次の要件を満たす必要があります。

青色専従者給与の要件

・事業主と生計を一にしている配偶者、その他の親族であること

・その年の12月31日時点の年齢が満15歳以上であること

・1年間の半分以上の期間を事業主がおこなう事業に従事していること(一定期間しか従事することができない場合は、その期間の半分を超える期間でよい)

青色事業専従者の給与の決め方はどうすれば良いの?

それでは具体的に青色事業専従者給与の金額は一体どのように決めていけばよいのでしょうか。

青色事業専従者給与の金額の決め方はいくつかの方法があり、大きく分けて次の2つです。

【方法1】同じ業種・同じ規模の事業者の給与を参考にする

青色事業専従者給与の金額は「社会通念上、妥当とされる金額」とされています。

そのため、個人事業や法人関係なく、同じ業種・同じ事業規模の人が支給している給与を参考にすることで社会通念上、妥当の金額とすることができます。

【方法2】収入と支出、所得のバランスから逆算する

一般的にサラリーマンなどの給与についても会社の営業成績に比例して給料は増加します。

そのため、個人事業の場合でも収入と支出、給料を除いた所得がどれくらいの数字になっているのかで妥当な金額を計算することができます。

また、そこまで大きな規模で行っていない事業であれば「1月あたり10万円」を目安とするのも1つの方法といわれていますが、しっかりと金額の妥当性が説明できるのであれば、この10万円にこだわる必要は全くありません。

青色専従者給与として経費に落とす場合は事前の届出が必要

青色事業専従者給与を経費に落とすためには事業専従者の要件を満たした上で、毎月いくらを上限に給料を支払うのかを税務署に届け出なければなりません。

提出する必要がある届出書は「青色事業専従者給与に関する届出・変更届出書」です。

この届出書は青色事業専従者に給与を支払い、その給与を経費に落としたい場合や、青色事業専従者給与の上限金額を変更する際に提出が必要です。

届出書の提出期限は青色事業専従者給与を経費に落とそうとする年の3月15日までとなっており、年の途中で開業した場合や事業専従者が出た場合などについては、その日から2ヶ月以内が提出期限となっています。

専従者給与を経費にできれば、なぜ税金を減らせるの?!

一定の要件を条件に専従者給与を経費にすることができるということについてはご理解いただけたかと思いますが、具体的に専従者給与を経費にすればどれくらいの税金を減らしていくことができるのでしょうか。

確定申告における所得税計算の一連の流れとその仕組みについても一緒に考えていきましょう。

確定申告における納税額の計算方法とは?

所得税を計算する際には以下の流れで行われます。

「年間の売上」-「年間の経費」-「扶養控除などの各種控除」=「課税所得」

「課税所得」×「所得税率」=「所得税」

そのため、最終的な課税所得の金額によって所得税の金額が決定します。

また、日本の所得税の仕組みは「累進課税制度」を採用しています。

累進課税制度という言葉は難しいですが内容はいたって簡単で、

「所得が増えれば増えるほど税率が高くなる」という意味です。

そのため、課税所得が増えればその分税率も高くなってしまい、所得税が高額になってしまうということになります。

所得の一部を実質的に生計を一にする者の給料にすれば、その分節税につながる

皆さんは「所得の分散」という言葉を聞いたことがありますか?

この言葉、実は税金を節約する上で非常に重要な言葉なのです。

所得の分散はどういうことかというと、

「所得を個人事業主1人に集中させるのではなく、売上の一部を配偶者や家族などに給与として支給することで、個人事業主の所得を減らし、世帯全体に所得を分散させること」を意味します。

そうすることにより、個人事業主に対して高い税率での税金が発生することなく、世帯全体で少ない税金に抑えることができるということにつながります。

また、給料に対する所得税を計算する際には金額に応じて「給与所得控除」と呼ばれる特別な控除があるため、さらに節税効果を高めてくれます。

それでは所得の分散によりどれぐらいの節税効果が得られるのか確認してみましょう。

所得の分散例1

世帯収入250万円のうち、夫の事業所得:250万円 妻への専従者給与:0円の場合

※1 所得から差し引かれる各種控除額は基礎控除(38万円)のみとする

250万円 - 38万円 = 212万円 (課税所得金額)

212万円円 × 10% - 9.75万円 = 11.45万円 (所得税)

1世帯の所得税額:11.45万円

所得の分散例2

世帯収入250万円のうち、夫の事業所得:130万円 妻への専従者給与:120円の場合

※1 所得から差し引かれる各種控除額は基礎控除(38万円)のみとする

・夫の所得税

130万円 - 38万円 = 92万円(課税所得金額)

92万円 × 5% = 4.6万円(所得税)

・妻の所得税

130万円 - 38万円 -55万円※1 = 27万円(課税所得金額)

27万円 × 5% = 1.35万円(所得税)

※1 給与所得控除額

1世帯の所得税額:5.95万円

このように世帯での収入は同額にもかかわらず、妻へ給料を支給することによりどちらも低い税率で所得税を計算することができます。

専従者給料を支払う場合とそうでない場合とでは世帯での納税額が倍近くになってしまいます。

扶養控除、配偶者控除などの所得控除とは併用できないため注意

専従者給与を支払う際の注意事項として「扶養控除や配偶者控除などの所得控除と併用不可である」ということが挙げられます。

扶養控除や配偶者控除を適用する際には一定の要件を満たしていなければならず、その要件の中には「青色申告者の事業専従者として1年を通じて1度も給与の支払いを受けていないこと、又は、白色申告者の事業専従者となっていないこと」と明記されています。

そのため、

事業専従者給与を支払う = 扶養控除・配偶者控除は使えない

ということになります。

ここで注意が必要なことがあります。

それは扶養控除や配偶者控除の控除額は38万円となっているため、この金額よりも専従者給与の額が低くなってしまうと不利になってしまうということです。

そうならない為にも専従者給与の金額は年間で38万円以上になるように支給しましょう。

専従者給与を確定申告にて届出する方法とは?

専従者給与を支給した年の確定申告においては確定申告書や青色申告決算書に専従者給与に関する事項について記載しなければなりません。

また、白色申告においても専従者控除を適用する際には確定申告書に記載する欄が設けられています。

青色申告、白色申告それぞれでの用紙への書き方は?

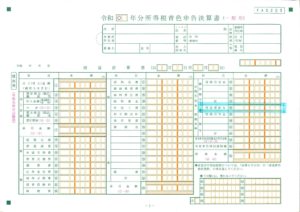

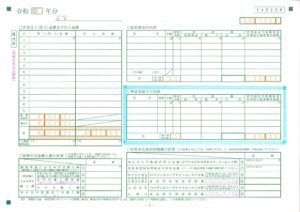

青色申告者の場合は「確定申告書第一表」と「青色申告決算書」に氏名や金額などの情報を記載する必要があります。

記載箇所については下記の図にて青色で囲っている箇所に記載してください。

青色申告(青色事業専従者給与を支給した場合)

「確定申告書」

「青色申告決算書」

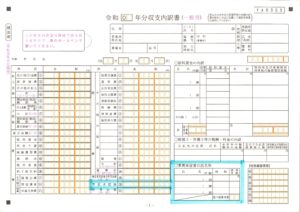

白色申告(事業専従者控除を適用する場合)

「確定申告書」

「収支内訳書」

専従者給与を支払った時の仕訳はどうなるの?

専従者給与を支払った際の仕訳については、一般的な給料を支払った際と変わりありません。そのため、専従者給与を支払った際には次のように仕訳します。

・専従者給与20万円を現金で支払った(源泉徴収が2万円だった)場合

| 借方 | 金 額 | 貸方 | 金 額 |

| 専従者給与 | 200,000 | 現 金 | 180,000 |

| 預り金 | 20,000 |

専従者給与の額を変更する場合、廃止する場合はどういう届出が必要?

専従者給与の金額については提出した届出書に記載した上限額に基づいて支給しなければなりません。

そのため、上限額以上に専従者給与を支給したい場合や、反対に廃止する場合には別途届出書を提出しなければなりません。

提出する届出書は一番初めに提出した「青色事業専従者給与に関する届出・変更届出書」と全く同じものです。

届出書の名前にもあるように変更届出書としても使用することができるため、今回のような場合にもこの届出書を使用します。

「青色事業専従者給与に関する届出・変更届出書」

家族の給料を経費に落としたいなら法人化を検討するのもあり

家族への給料を経費に落とすことができる方法は、これまで見てきたとおり、この2つの方法があります。

- 「青色申告にて事業専従者給与として支給する」

- 「白色申告にて事業専従者控除を適用する」

ですが実はそれ以外にも、

「法人化して役員報酬として支給する」

という方法もあります。

家族を法人の役員にした場合の報酬はどうなる?

個人事業からの法人成りや新規の法人設立の際には家族を役員にすることが多く見受けられます。

この場合、役員となった家族に対しては「役員報酬」を支給することができます。

役員報酬は何も問題なく経費として処理されるため、利益から差し引くことができます。

ただし、

役員報酬の注意点

- 役員報酬は事業年度のうち、毎月の支給額を一定としなければならないこと(定期同額給与)

- 賞与を支給する際には事前に届出の提出が必要であること(事前確定届出給与)

など一定のルールに基づいて支給しなければ経費として認められません。

また、重要なことは、やはりその役員報酬の金額の妥当性です。

執拗に多額な給料であれば、税務署に否認されてしまいます。

役員報酬については、役員としての責任や、掌握範囲などから、妥当性を証明できることが必要になってきますので、その点十分に注意しましょう。

家族を法人の役員ではなく従業員にした場合の報酬はどうなる?

家族を役員ではなく、従業員として雇用している場合の給料については、役員報酬同様に経費に落とすことができます。

しかし役員の場合には、金額の妥当性の説明を責任や掌握範囲などで説明できるのに対して、従業員は、業務時間やスキルで給与金額の妥当性を説明する必要が出てきます。

よって業務時間が少ない家族の給料をできるだけ多く計上したい場合には、役員を選択しておいた方が説明がつきやすい可能性が高いです。

所得控除と併用ができる!!

法人役員へ役員報酬を支給した場合と事業専従者へ専従者給与を支給した場合の大きな違いは、所得控除の差にあります。

上記では専従者給与を支給した場合、扶養控除や配偶者控除の適用ができなくなると説明しましたが、法人役員へ役員報酬を支給した場合は、扶養控除や配偶者控除を適用することができます。

そのため、扶養親族の対象となる範囲内で収まる金額※1で役員報酬を支給することで、給与を支給しながら扶養に取り込むことができます。

※1 扶養控除の範囲:年間の合計所得が48万円以下

配偶者控除・配偶者特別控除の範囲:48万円超~133万円以下

利益が増えてきたら法人化して、家族を役員もしくは従業員にするのがお得!!

個人事業の法人化には様々なメリットがあり、今回ご紹介した給料に関すること以外にも家族への保険が経費となる場合があることや税率でのメリットなど様々です。

そのため、事業が軌道に乗り、一定の利益を継続して生むことができるような状態であれば、個人事業を法人化し家族を役員や従業員として雇用する方がお得であるといえます。

それでは具体的に個人事業の場合と法人化した場合との税負担について比較してみましょう。

(例)個人事業の場合

| 夫 | 妻 | |

| 事業収入 | 8,000,000円 | ― |

| 事業経費 (専従者給与を含む) | 3,500,000円 | ― |

| 給与収入 | ― | 1,000,000円 |

| 給与所得控除 | ― | 550,000円 |

| 所得合計 | 4,500,000円 | 450,000円 |

| 基礎控除 | 380,000円 | 380,000円 |

| 配偶者控除 | ― | ― |

| 課税所得 | 4,120,000円 | 70,000円 |

| 所得税 | 396,500円 | 3,500円 |

世帯全体の所得税は40万円となります。

(例)法人化した場合(夫の役員報酬は個人事業時の所得と同額とする)

| 夫 | 妻 | |

| 給与収入 (役員報酬) | 4,500,000円 | 1,000,000円 |

| 給与所得控除 | 1,340,000円 | 550,000円 |

| 所得合計 | 3,160,000円 | 450,000円 |

| 基礎控除 | 380,000円 | 380,000円 |

| 配偶者控除 | 380,000円 | ― |

| 課税所得 | 2,400,000円 | 70,000円 |

| 所得税 | 142,500円 | 3,500円 |

世帯全体の所得税は14.6万円となります。

上記の表を見てわかるように世帯全体での収入は同額にもかかわらず、所得税については25.4万円も差が出てしまいます。

このように法人化し、家族へ役員報酬や給料を支給することで非常に高い節税効果を得ることができます。

また、法人化する際の家族を役員とするかどうかについては「役員にすること」を強くおすすめします。

役員にすると、

役員のルール

- 事業年度開始3ヶ月以内に今後1年間の役員報酬を決めておかなければならない

- 賞与を支給する際には事前に届出を提出しておかなければならない

- 毎月同額の役員報酬を支給しなければならない

などのルールに従って支給していかなければならず、一見デメリットしかないようにも見えますが、家族を役員とすることで得られるメリットもあります。

主なメリットとしては、下記です。

家族役員のメリット

- 実際労働分に対する給料相当額に役員としての責任価値をプラスして支給することができる (従業員としての給料よりも高い給料設定にすることができる)

- 退職時などにおいて従業員よりも高い金額の退職金を支給することができる

さらに、家族を従業員として給料を支給する際には「みなし役員」に注意しなければなりません。

家族経営の会社のほとんどは、発行株式のほとんどを社長さんが所有しています。

この場合、社長さんの配偶者も経営に携わっていると判断されれば、従業員として給料を支給していたとしても配偶者は役員とみなされることがあります。

そうなってしまうと、役員報酬の規定に従い定期同額給与などの規制を受けることから、結果として役員報酬を支払っていることと同じ結果になってしまいます。

せっかく支給した給料が経費にならないといったことにならないよう、初めから役員にしておくことをおすすめします。

普通の従業員を個人事業主が雇う場合の注意点は?

個人事業主が家族以外の人を従業員として雇用する場合には、毎月の給料から所得税や住民税、雇用保険や社会保険料などを差し引いて支給しなければなりません。

従業員の給料から差し引いた所得税や住民税は決められた納期限までに納付しなければならないことや、年末調整による所得税計算など様々な手続きをおこなっていかなければなりません。

従業員を雇う = 税金の手続きや各種保険の手続きなど様々な手続きが必要

ということを頭に入れておき、他人であるからこそ税金の手続きや各種保険手続きを忘れずにおこなうようにしましょう。

また、最近では所得拡大促進税制という制度により、一定の条件を満たす場合には従業員の人数や金額に応じて税額控除を受けることができるケースもありますので、適用することができるかどうか一度検討してみるとよいでしょう。

ただし、それらの判断を素人がおこなうことは非常にリスクを伴いますので一度税理士に相談することをおすすめします。

給料などの経費が増えてきたら会計ソフトを使うのがおすすめ

現在では事業をおこなっている人のほとんどが会計ソフトを導入しています。

事業をおこなっていく上で必ず発生するのが経費です。経費は売り上げから差し引くことで利益を減らすことができます。

その他にも「どの経費が」「どれくらい発生しているか」を管理・分析することによって、今後の事業計画や財政・経営状態などを見直すこともできます。

また、最近では給与管理システムと連動タイプの会計ソフトも販売されており、非常に便利なものとなっています。

他にも無料の会計ソフトから有料の会計ソフトまでユーザーのニーズに合わせて様々なタイプの会計ソフトが流通していますので、まずは自分自身に合った会計ソフトを探してみましょう。

電子帳簿保存法に対応するためにも会計ソフトの導入が実質不可欠

さて、2024年1月から本格的に電子帳簿保存法が始まりました。

電子帳簿保存法とは簡単に言うと、「電子データでやりとりした請求書などの書類は電子データで保存する必要がある」というルールです。

個人事業主で日常的に請求書などを紙を利用せずにメールなどでやりとりしている方は多いと思います。

今までであれば受けとった請求書や領収書も印刷してファイリングしていれば問題なかったのですが、メールなどで受け取った電子の請求書や領収書はそのままデータで保管する必要があります。

会計ソフトであればそもそも電子帳票を仕訳と紐づけて保管できるような仕組みがあり電子帳簿保存法に対応できます。

また、会計ソフトに付随したツールで請求書や領収書を発行しておけば電子データをそのまま楽に仕訳に紐づけて保管できます。

このようなことから、電子帳簿保存法に対応するためにも会計ソフトは不可欠になってきたと言えます。

おすすめのクラウド型会計ソフト

さて、そもそも皆さんは今現在どんな会計ソフトを利用していますか。

クラウド型の会計ソフトを使っていない人がもしいれば、経理の工数が相当減ると思いますので、クラウド型会計ソフトを絶対に導入すべきと断言できます。

また、会計ソフト無しで確定申告しようなんて甘い考えをもっている人も、

「安い」もしくは「無料の」クラウド型会計ソフトを導入して経理の時間削減を絶対にすべきです。

会計ソフトのコストよりも、クラウド型会計ソフトを利用することによる、経理時間や経理コストの削減効果の方が大きいからです。

また、電子帳簿保存法を考えてもクラウド型会計ソフトを利用するメリットは非常に大きいでしょう。

わからないときは税理士や社労士への相談も視野に入れてみては?

給与管理については非常に手間のかかる作業といえます。

給料計算や税金計算、雇用保険や社会保険料の算定などは届出の提出が必要な場合もあるため、より専門的な知識を必要とします。

わからないことがある状態のまま手続きをおこなってしまうと、従業員との間でトラブルとなる可能性もあります。

そのため、少しでもわからない箇所や各種手続きに関して不安がある場合には、専門家である税理士や社会保険労務士に相談するようにしましょう。

格安で確定申告が可能な税理士

最後に、10万円程度と格安で確定申告を依頼できる税理士を紹介したいと思います。

節税のことや経費のことを自分で勉強するのは結構時間がかかります。

また、確定申告は非常に面倒な作業です。

ですので、「税理士を安くつけることはできないか」と誰もが考えます。

税理士は質で選んだほうが節税に結果的につながるから良いと税理士である筆者は主張したいところですが、

ほとんどの方は税理士を値段で選ばれているのも事実です。

そこで、個人の皆様にできる限り安い税理士サービスを紹介できないかと選んできたサービスがこちらになります。

弊社が調べた限り、このサービスより安く確定申告を依頼できるところはありませんでした。

まだ税理士をつけていない方は、少しくらい費用を払ってでもいいので税理士をつけることをおすすめします。

どれだけ自分で税金や経費のことを勉強していても、勘違いしてしまっていることは実は山ほどあります。

税金や経費に関する記事も間違いがよく見受けられます。

そういった勘違いや間違いを防ぐとともに、情報収集の手間を大幅に防げるのが税理士に依頼する最大のメリットなのです。

以下の税理士事務所は10万円前後で確定申告代行を依頼できる非常に格安な税理士事務所です。

みんなの会計事務所の確定申告代行

合計の収入が数百万円程度と低い方は、みんなの会計事務所の確定申告代行サービスを利用いただくと安くなる可能性が高いと思います。

ただし、仮想通貨の収入がある方で、海外の取引所を利用している方には対応していませんので注意してください。

よろしければ、お見積りをとってみてください。

税理士の探し方や各地域でのおすすめ税理士をご紹介

各地域でのおすすめ税理士や税理士の探し方などをご紹介している記事もあります。

よろしければ、参考にしてみてください。

-

【税理士厳選】評判の良いオススメ税理士紹介サービスランキング8選【相続・個人事業主・中小企業経理担当者必見】

-

東京でオススメ評判の良い税理士事務所ランキング5選!相談内容(個人・法人・相続)別に解説【一覧から検索、口コミは有効?!】

-

大阪で評判が良いオススメの税理士事務所ランキング5選!相続や確定申告・中小企業など相談内容別に比較!

-

【本当は教えたくない】税理士に無料で相談する方法6選【税理士が解説】個人事業主・相続税に悩んでいる方・経理担当者必見!!

-

愛知県・名古屋で評判が良い税理士事務所オススメランキング24選!相続や確定申告など相談内容別に解説、比較!

-

【2024年最新】神奈川県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

埼玉県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

千葉県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

福岡県・福岡市で評判が良いオススメの税理士事務所ランキング5選!相談内容(相続・個人・法人)別に比較、解説【税理士執筆】

-

兵庫県で評判が良いオススメの税理士事務所ランキング15選!相続、確定申告、中小企業に分けて解説、比較!

-

静岡県で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

北海道で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

-

東京都世田谷区で評判が良いオススメの税理士事務所ランキング5選!相続、確定申告、中小企業に分けて解説、比較!

まとめ

個人事業や法人のどちらの場合でも適切な手続きとルールに基づいて家族に給与を支払えば、事業主だけでなく世帯全体としての節約につながります。

しかし、手続きに誤りがある場合や誤解している状態で手続きをおこなってしまうと、せっかく支払った給料が経費にならない場合もあります。

そういったことにならないよう事前の確認や提出書類に不備がないかなど、手続きをおこなう際には慎重におこなうようにしましょう。