三井住友ビジネスカードfor Ownersは、以下のような特徴をもつため、とりあえず1枚目の法人カードとして申し込んでみるのがおすすめです。

いい特徴

- 年会費がリーズナブル

- 審査が通りやすい

- ビジネス向け付帯サービスが充実

悪い特徴

- ポイント還元率が0.5%~と低め

- 限度額が設定されており、前入金しても引き上げることができないため、高額な買い物では使えない

個人事業主や中小企業が法人クレジットカード(コーポレートカード・ビジネスカード)を複数枚持つことは当たり前になってきましたが、世に数多ある法人カードの中で何が良いのかよくわかっていない方が大半なのではないでしょうか。

そこで、今回は、三井住友ビジネスカードfor Ownersについて徹底解説したいと思います。

三井住友ビジネスカードfor Ownersの特徴を知りたい人はぜひ最後まで読んでみてください。

三井住友ビジネスカードfor Ownersのおすすめポイント(メリット・特徴)とは?!

三井住友ビジネスカードfor Ownersには、個人事業主や中小企業に嬉しいおすすめポイントが多数あります。

他のビジネスカードにはない三井住友ビジネスカードfor Ownersの魅力をお伝えしていきます。

最大のメリットは、ビジネス向けの付帯サービスが充実していること!

三井住友ビジネスカードfor Ownersの大きな特徴であり、最大のメリットとして、ビジネス向けの付帯サービスがあります。

三井住友ビジネスカードfor Ownersはビジネスに役立つ付帯サービスが充実しており、色々な場面で優遇を受けられるのです。

サービスの一つビジネスサポートサービスでは、以下の企業のサービスを受けられます。

| 企業名 | サービス内容 |

| ASKUL(アスクル) | アスクルサービスの利用が可能 |

| 日産レンタカー/タイムズレンタカー | カード支払いで優遇価格での利用が可能 |

| アート引越センター,サカイ引越センターetc | 国内引っ越し料金(車両費+人件費)25~30%割引 |

事務所の消耗品用意から出張、営業、事務所移転まで、幅広い場面で活用できるサービスが充実しています。

また、三井住友ビジネスカードfor Ownersでは、以下のサービスも活用できます。

| サービス名 | サービス内容 |

| タクシーチケット | 20枚つづりのタクシーチケットを、クラシックは330円、ゴールドカードは無料で発行可能 |

| エアライン & ホテルデスク | 国内線空港券と世界各地のホテル予約・手配、優遇価格での正規格安航空券やホテルの用意を予約・手配してくれるサービス |

| ベネフィット ステーション | 福利厚生サービスベネフィットステーションの入会金無料、月会費割引 |

仕事上必要なもののサポートだけでなく、福利厚生等のサービスも充実しています。

個人事業主としての事業はもちろん、プライベートでも活用できるサービスが多いので、大変お得です。

初年度年会費無料!!クラシックカードは2年目以降の年会費もリーズナブル

三井住友ビジネスカードfor Ownersは、年会費にもお得なプログラムが用意されています。

年会費はグレードごとにまとめると、以下の様になります。

| グレード | 年会費 |

| クラシック | 1,375円 (インターネット申込なら初年度無料、割引システムあり) |

| ゴールド | 11,000円 (インターネット申込で初年度無料) |

| プラチナ | 55,000円 |

クラシックは初年度無料な上に、条件を達成すると年会費の割引や無料を初年度以降も継続できます。

条件と割引、無料の内容は以下の通りです。

| 条件 | 割引、無料の内容 |

| WEB明細書 サービス利用 | 税込550円割引 (年会費825円) |

| リボ払い利用 (1回目から) | 翌年分の 年会費無料 |

WEB明細を利用すれば、パソコンやスマホからいつでも取引の内容を確認できます。

年会費が割引になるだけでなく、よりビジネスカードが使いやすくなるメリットもあるのです。

リボ払いは利率等気になる点はありますが、一度でも使えば翌年の年会費が無料になります。

使い方に気を付けて使えば、お得な利用も可能です。

また、クラシックカードほどお得ではありませんが、ゴールドカードもインターネットから申し込めば年会費が初年度無料となります。

グレードの高いカードをお得に使いたいなら、インターネットからの申し込みをおすすめします。

入会キャンペーンなど随時実施中!!

三井住友ビジネスカードfor Ownersでは、最大8,000円相当のポイントがもらえる入会キャンペーンなどが随時行われています。

ただし、2024年4月11日現在はオトクなキャンペーンは特段行われていないようです。

審査は激甘って本当?!個人としての実績を見てくる?!

三井住友の法人クレジットカードは、審査が厳しいイメージを持たれがちです。

しかし、三井住友ビジネスカードfor Ownersは実は審査が通りやすいといわれています。

というのも、三井住友ビジネスカードfor Ownersは個人事業主を対象として作られたカードだからです。

そのため、通常の法人クレジットカードで必要とされる決算書や登記簿謄本の提出が必要ありません。

本人確認書類を提出できれば、審査に通ります。

これは、三井住友ビジネスカードfor Ownersが個人事業主向けカードであることが関係しています。

個人事業主の場合、売り上げや利益の実績は、どうしても企業には劣る傾向にあります。

売上や利益の額が低くても、それがむしろ自然なのです。

三井住友ビジネスカードfor Ownersは、この個人事業主の背景を考慮して作られているので、審査も他のカードに比べ比較的通りやすい傾向にあります。

もし、法人クレジットカードを作成しようとして希望のグレードに通らなかった、という経験があるなら、三井住友ビジネスカードfor Ownersに申し込んでみるのもいいかもしれません。

またほかの法人カードの審査状況も気になる方は、こちらの法人カードランキングもあわせてお読みください。

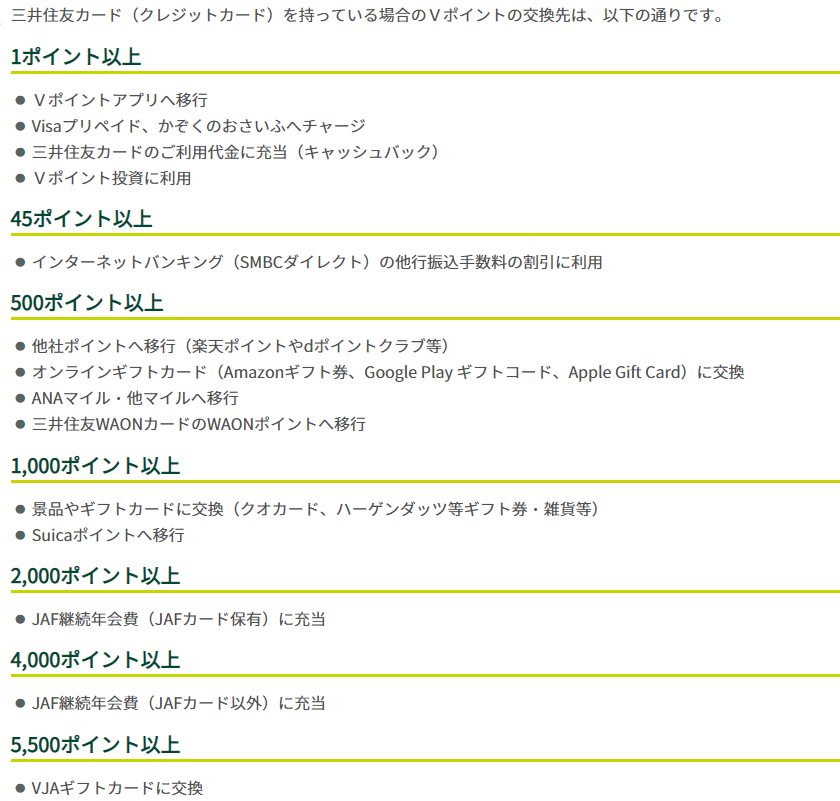

ポイント移行先は様々!!マイルにも変換できる!!

三井住友ビジネスカード for Ownersのポイント移行先は実に様々です。

ギフトカードに交換もできるので、ギフトカードに交換しておいて必要な時に使用するといったことも可能です。

マイルは1ポイントを3マイルに交換できます。

マイルでためる場合、還元率は0.3%です。

マイルは海外での空港券等に変換できるので、仕事で利用するのはもちろん、プライベートでの利用も可能です。

このように、三井住友ビジネスカード for Ownersは、ポイント利用のしやすさでも優れているカードなのです。

ポイント交換かキャッシュバックを選択することができる!

三井住友ビジネスカード for Ownersは、ポイントの交換先が多数ありますが、実は、キャッシュバックにも利用できるところも特徴的です。

カード利用額へ充当することや単純なキャッシュバックも利用できます。

ただし、三井住友ビジネスカード for Ownersは、変換できるポイントもかなり多いので、キャッシュバックよりもポイント変換した方がお得な場合もあります。

どちらもメリットとデメリットがありますが、このポイントの自由さは三井住友ビジネスカード for Ownersのメリットの一つと言えるでしょう。

キャッシング機能がついているのが他のクレジットカードより有利!!

個人事業主に限定されますが、三井住友ビジネスカード for Ownersはキャッシングも活用できます。

法人クレジットカードでキャッシングに対応しているカードはあまりありません。これはかなり貴重な機能といえます。

また、海外でのキャッシング機能も付帯しています。

こちらは個人事業主、法人両方で利用可能です。

繰り上げ返済もできるので、帰国後すぐに返済もできるようになっています。

いざという時に資金が必要になっても、キャッシング機能を賢く使えば苦しい時もうまく乗り切ることができます。

いざという時の備えとしてキャッシング機能が欲しいなら、三井住友ビジネスカード for Ownersは迷わずおすすめです。

クラシックカード、ゴールドカード、プラチナカードの違いは?!

三井住友ビジネスカード for Ownersには、3つのグレードがあります。

グレードごとの特徴を簡単にまとめると、以下の様になります。

| クラシック | ゴールド | プラチナ | |

| 年会費 (税込) | 1,375円 (インターネット申込 なら初年度無料) | 11,000円 (インターネット申込 なら初年度無料) | 55,000円 |

| 従業員 カード 年会費 | 440円 (初年度無料) | 2,200円 (初年度無料) | 5,500円 |

| カード 利用枠 | ~150万円 | ~300万円 | 原則200万円~ |

| 旅行損害 保険 | 最高2000万円の 海外旅行 傷害保険 | 最高5000万円の 海外・国内旅行 傷害保険 | 最高1億円の 海外旅行 傷害保険 |

当然ですが、グレードが上がれば上がる程、年会費や付帯サービスの質も良くなります。

また、付帯保険ですが、クラシックカードの場合はカードを利用しないと保険が付かない利用付帯ですが、ゴールドからはカードを利用してもしなくても発生する自動付帯となります。

より万が一の保証をしっかりしたい、事業が軌道に乗っているので利用額もそれに合わせたいという場合は、クラシックより上のゴールドやプラチナを選ぶといいでしょう。

三井住友ビジネスカードfor Ownersの良くないところ(デメリット)とは?!

ここからは、三井住友ビジネスカードforOwnersのデメリットを紹介したいと思います。

三井住友ビジネスカードforOwnersはポイント還元率0.5%~と低め?!

ビジネスカードを比較するときは機能や付帯サービスだけでなく、ポイント還元率も重要になってくるため、チェックしておきたいところです。

三井住友ビジネスカード for Ownersのポイント還元率は0.50%~とそこそこの還元率ではあるものの、アメックス(アメリカン・エキスプレス・ビジネス・カード)の1%~などと比較すると低めと言えます。

しかし、実は、三井住友ビジネスカードは、ポイントがお得にたまるキャンペーンが充実しており、セブン-イレブンやファミリーマート、ローソン、マクドナルド等でカードを利用すれば、ポイントが5倍になります。

(※一部ポイント加算対象とならない店舗および指定のポイント還元にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。)

このほか、三井住友が運営しているショップからAmazonや楽天市場の商品を購入すれば、お得にポイントをもらえるようになっています。

最低還元率が0.5%と低いですが、工夫をすればポイントをお得に貯められるということで、ポイント利用の面から見ても、三井住友ビジネスカード for Ownersはおすすめ度が高いビジネスカードといえるでしょう。

ちなみにアメックス(アメリカン・エキスプレス・ビジネス・カード)の特徴が気になる方は、一度こちらの記事もご覧になってみてくださいね!

三井住友ビジネスカードforOwnersは限度額が設定されている

三井住友ビジネスカードforOwnersは限度額が設定されています。

この限度額は、カードのグレードを上げる以外には、引き上げることが原則できません。

「逆にクレジットカードで限度額がないものは存在するの?」と思われるかもしれません。

実は、アメックスのビジネスカード(アメリカン・エキスプレス・ビジネス・カード)は、前入金制度を利用し、カードの利用上限額を無限に上げることができます。

これによって、高額な車をクレジットカードで購入し、ポイントをたくさんつけるといったことも可能になるのです。

他のクレジットカードとの違いはどこ?!三井住友ビジネスカードfor Ownersでもおいしいその他の様々な特徴や特典とは??

法人クレジットカードは、どのカード会社であっても、空港ラウンジが使えたり、保険があったりと似たようなサービスがたくさんあります。

法人クレジットカードに共通する特徴ではあるけど、三井住友ビジネスカード for Ownersも同じように、あるいはそれ以上にお得な特徴だという点をピックアップしました。

支払は翌月であるため資金繰りがよくなる!

クレジットカードを使った分の支払いは翌月の決まった日にまとめて行われます。

したがって、現金払いや銀行振込と比べると支払い時期が遅れます。

また、支払う金額と日にちがあらかじめわかるで、資金準備も簡単になります。

これらの理由によりクレジットカード払いはできるだけ活用した方が資金繰りを手助けしてくれるといえます。

これは、三井住友ビジネスカード for Ownersでも当然同じです。

三井住友ビジネスカード for Ownersは、資金繰りの頼もしいサポートアイテムでもあるのです。

ただし、クレジットカードを使えるからといっていつもより無駄遣いしてしまっては本末転倒です。

「利用は計画的に」を心がけましょう。

カードの年会費を経費とすることができる!

法人クレジットカードの年会費は、経費として落とせます。

特に個人カードと違って、事業利用目的であるというのが第三者からも証明を受けているカードになるため経費性が高まります。

三井住友ビジネスカード for Ownersは、条件を満たせば年会費を割引、又は無料にできますが、割引や無料にできなかったとしても経費に落とせます。

年会費の無料や割引の無いプラチナカードは、その分まとまった額の年会費を経費として計上できます。

そう考えると、ゴールドやプラチナカードも、お得な利用ができる良いカードであるといえます。

会計ソフトと連動させられるため、経理が楽になる?!

実は、ここが個人事業主にとってクレジットカードを作るべき最大の理由だと筆者は思います。

ほぼすべての法人カードの話になりますが、freeeやマネーフォワードなどのクラウド型の会計ソフトと三井住友ビジネスカード for Ownersの利用明細データを連携できます。

また、三井住友ビジネスカード for Ownersは、他の法人クレジットカードにない特徴として、会計ソフトの「勘定奉行」と利用明細データを連携できることがポイントです。

カードで支払いをすれば、自動で経費の仕訳や金額が会計ソフトに入力・管理されるのです。

面倒な経費入力の手間を省けます。

また、カードの明細書が領収書の代わりになりることも非常にうれしいことです。

万が一領収書をもらえなかった、なくしてしまったという場合でも安心ですし、そもそもクレジットカードで支払っておけば、領収書をもらう必要がなくなるのは大きいです。

ただし、消費税の申告をしている人は必要になる可能性がありますので、消費税の申告をしている人は念のため領収書をもらうようにしてください。

このようにクレジットカードを導入することで、会計の手間が省ける分、事業に力を入れられますから、個人事業主にはかなりうれしい機能なのではないでしょうか。

問い合わせに対する対応体制はどうか?!

三井住友ビジネスカード for Ownersの問い合わせ体制ですが、三井住友カードが専用のサポートデスクを整えてくれています。

三井住友ビジネスカード for Ownersを対応しているサポートデスクの電話番号と対応時間は以下の通りです。

| 電話番号(通話料無料) | 受付時間 |

| 0120-975-093 | 平日10:00~17:00(土・日・祝、12/30~1/3休) |

このほか、インターネットからの問い合わせも受け付けています。

困った時は三井住友カードのホームページを活用しましょう。

三井住友ビジネスカード for Ownersは海外での問い合わせ体制も整えてくれています。

世界各地の役立つ情報やサービスを日本語で案内してくれる「VJデスク」というサービスがあり、それを利用できます。

三井住友ビジネスカード for Ownersはいざという時の対応はもちろん、海外旅行等でもしっかり対応してくれるビジネスカードといえます。

保険が比較的手厚い?!

三井住友ビジネスカード for Ownersの特徴として、保険の手厚さがあります。

クラシック、ゴールド、プラチナの保険をそれぞれまとめました。

まずは自動付帯保険からです。

▼自動付帯される保険

| クラシック | ゴールド | プラチナ | |

| 海外 死亡後遺障害 | 1000万円 | 10000万円 | |

| 海外 傷害治療 | 300万円 | 500万円 | |

| 海外 疾病治療 | 300万円 | 500万円 | |

| 海外 携行品損害 | 50万円 | 100万円 | |

| 海外 賠償責任 | 5000万円 | 10000万円 | |

| 海外 救援者費用 | 400万円 | 1000万円 | |

| 海外 航空機遅延保険 | 10万円 | ||

| 国内 死亡後遺障害 | 10000万円 | ||

| 国内 入院保険金日額 | 5000円 | ||

| 国内 通院保険金日額 | 2000円 | ||

| 国内 手術保険金 | 20万円 | ||

| 国内 航空機遅延保険 | 18万円 |

次に、利用付帯保険です。

▼利用することで付帯される保険

| クラシック | ゴールド | プラチナ | |

| 海外 死亡後遺障害 | 2000万円 | 5000万円 | 10000万円 |

| 海外 傷害治療 | 50万円 | 300万円 | 500万円 |

| 海外 疾病治療 | 50万円 | 300万円 | 500万円 |

| 海外 携行品損害 | 15万円 | 50万円 | 100万円 |

| 海外 賠償責任 | 2000万円 | 5000万円 | 10000万円 |

| 海外 救援者費用 | 100万円 | 400万円 | 1000万円 |

| 海外 航空機遅延保険 | 10万円 | ||

| 国内 死亡後遺障害 | 5000万円 | 10000万円 | |

| 国内 入院保険金日額 | 5000円 | 5000円 | |

| 国内 通院保険金日額 | 2000円 | 2000円 | |

| 国内 手術保険金 | 20万円 | 20万円 | |

| 国内 航空機遅延保険 | 18万円 |

最後は、ショッピング保険です。

▼ショッピング保険

| クラシック | ゴールド | プラチナ | |

| 海外ショッピング保険 | 100万円 | 300万円 | 500万円 |

| 国内ショッピング保険 | 300万円 | 500万円 |

クラシックは利用付帯が主ですが、それでもいざという時に役立つ保険が多いです。

より手厚い保証が欲しいなら、ゴールド、できればプラチナがおすすめですが、クラシックでもしっかりした保険である点を考えると、三井住友ビジネスカードfor Ownersは、付帯保険もしっかりしたビジネスカードといえます。

三井住友ビジネスカードfor Ownersを実際に作る

次は実際に三井住友ビジネスカードfor Ownersを作る際の手順や必要書類について解説していきます。

ビジネスカードを作る時の参考にして下さい。

入会の手続きはどうするの?

入会の手続ですが、方法は2つあります。

入会方法

- 公式ホームページにアクセスし、申込専用ページに入力する

- 三井住友銀行に足を運んでカードを作る手続きを行う

この2つの内、公式ホームページにアクセスして作る方をおすすめします。

公式ホームページなら、ネットがつながれば24時間いつでもカードを作れるほか、ゴールドカードを作る場合、年会費が初年度無料になるためです。

ここでは、ホームページから入力した場合の作り方を解説していきます。

審査に必要な書類は?流れは?

ホームページから必要な情報を入力した後は、必要書類の提出を行います。

必要書類は以下2つです。

必要な書類

- 本人確認書類

- 金融機関のキャッシュカード、又は通帳

この2つをホームページからの申し込みの場合は、2つの方法で提出します。

- WEBでの入力

- 郵送での提出

WEBでの入力は申し込みの流れに沿ってそのまま必要書類を提出できますが、銀行口座によってはできない場合もあります。

入力の際は、自分の指定した銀行口座がWEBで入力できるかも確認しておきましょう。

申込入力と必要書類の提出が終わったら、審査に入ります。

審査後、審査を通ったら手元にカードが届きます。

これで全ての手続きは終了です。

三井住友ビジネスカードfor Ownersの評判や口コミは?!

【三井住友ビジネスカードfor Owners】総合評点:4.3点

※2020年8~9月実施 三井住友ビジネスカードforOwnersを利用した方に対する5点満点での独自満足度調査(WEB調査)による N=7人

総合評点は4.3点と非常に高い結果となりました。

口コミでは、新幹線やANAの空港ネット予約サービスなどが使えるというビジネスに付随したサービスについての意見や、銀行系法人カードなので魅力的という意見も多く寄せられました。

まとめ

三井住友ビジネスカードfor Ownersは、サービスや付帯保険が手厚く、使い勝手の良いビジネスカードです。

ポイントシステムも使い方の自由度が高いので、自分が一番お得な使い方で使えます。

三井住友カードのビジネスカードは審査が厳しいというイメージがありますが、三井住友ビジネスカードfor Ownersは個人事業主向けカードなので、審査も他のカードに比べて易しいです。

個人事業主の方は、一度三井住友ビジネスカードfor Ownersに申し込んでみてはいかがでしょうか。