仮想通貨の税金について、「調べたけどよくわからない」という方も多いのではないでしょうか。

そもそも普通に生活していて税金について考えることなんて、せいぜい消費税くらいです。

そんな中、誰に聞いたのか「どうやら仮想通貨の税金はヤバいらしい」ということで税理士の私にもよく質問がきます。

そこで、今回は、仮想通貨の税金の基本をわかりやすく解説したいと思います。

この記事を最後まで読めば、仮想通貨の税金について理解が深まると思いますので、是非最後まで読んでみてください。

▼この記事でわかること

・仮想通貨で1億円稼いだ人は所得税約4,000万円、住民税約1,000万円で計約5,000万円の税金がかかる

・仮想通貨の脱税はほぼ100%税務署にバレる

・仮想通貨の確定申告には無料の損益計算丸投げサービスが便利!!

仮想通貨で利益が出たら税金地獄!?

さて、そもそも仮想通貨で利益が出たら税金地獄におちいるということを最初にお伝えしなければなりません。

2024年6月現在、仮想通貨で1億円以上稼いでいる人に至っては、稼いだ額の半分以上は税金でもっていかれるルールになっています。

このルールは今のところ変更される目処はたっていません。

少なくとも2024年中の仮想通貨取引には適用されますので、十分に注意してください。

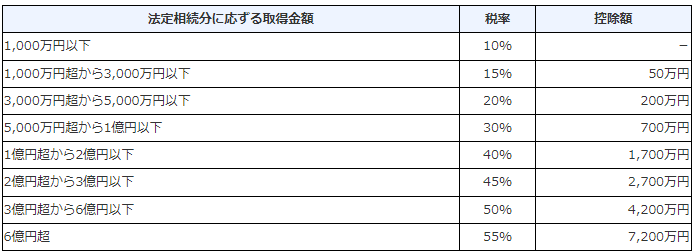

仮想通貨にかかる所得税の税率は最大45%(累進課税)

仮想通貨について、税金地獄をもたらしている最大の要因が「累進課税」です。

累進課税とは、稼ぎが多い人により高い税率をかけて所得税を支払わせるような仕組みのことを言います。

(引用:国税庁HP)

例えば、億り人と言われる仮想通貨だけで1億円稼いだ人を例に考えてみましょう。

1億円の利益に対する所得税計算

100,000,000円 × 45% ー 4,796,000円 = 40,204,000円

1億円の利益が出た人は4千万円の所得税を支払う必要があるのです。

一方で、1千万円の利益が出た人は以下の計算式になるため、176万円ほどの所得税ですみます。

1千万円の利益に対する所得税計算

10,000,000円 × 33% ー 1,536,000円 = 1,764,000円

仮想通貨にかかる住民税も10%とられるから注意

億り人は、4千万円程度の所得税を払う必要があるという話はしましたが、実は所得税以外にも住民税というものも支払う必要があります。

住民税は基本的に稼いだ額の10%(一律)になります。

所得税みたいに、稼いだら稼ぐだけ税率が高くなる「累進課税」ではありませんが、10%という税率そのものがそもそもそれなりにとられるイメージではないでしょうか。

億り人で半分の5,000万円の税金がとられる!

億り人は所得税で4千万円、住民税で1千万円とられることから、合計で税金として5千万円の税金がとられてしまうことになります。

「せっかく仮想通貨で稼いでもこんなに税金がとられるのはおかしい!!」と思う人も多いのではないでしょうか。

仮想通貨の税金について詳しく解説している記事もありますので、よろしければご覧ください。

仮想通貨の税金の仕組みは異常!?(高すぎる税金の仕組み解説)

仮想通貨の税金の仕組みはまさに異常と言えます。

1億円仮想通貨で稼いでも半分の税金がとられてしまうという今の税金の仕組みのもとでは、「仮想通貨は投資」と言えるような状態ではありません。

FXや株式投資にかかる税率は20%で一律(仮想通貨は他の投資と比べて税金面で圧倒的に不利)

仮想通貨と同じような投資として知られているFXや株式投資の税率を見てみましょう。

実は、FXも株式投資も一律20%程度(正確には20.315%)の税金(所得税15%+住民税5%)ですむことになっています。

もっともFXに関しては、昔は仮想通貨の税金と同じで、利益が出れば出るほど高い税率を払わなければならない「累進課税」が適用されていました。

しかし、FXに関しては、投資の一つと国税庁も判断したタイミングで税制を変更し、実質的に株式投資と同じ税率になるようなルールに変更したという歴史があります。

仮想通貨は雑所得だから税率が高い

一般的に投資として認められているような所得に関しては、「譲渡所得」もしくは「先物取引に係る雑所得等」に分類されます。

このような所得は、一律で数十%の税率がかけられるため、稼ぎが多くてもちゃんと手取りが残るように税金が定められています。

一方で、まだ国税庁が投資と認めていない仮想通貨に関しては普通の雑所得として扱われるため、利益が出れば出るほど高い税率を払わなければならない累進課税となっているというわけです。

| 投資 | 所得の種類 | 税金(所得税+住民税) の税率 |

| 株式投資 | 譲渡所得 | 一律20%程度 |

| FX | 先物取引に係る 雑所得等 | 一律20%程度 |

| 不動産投資 | 譲渡所得 (売買時) or 不動産所得 (賃貸収入) | 譲渡所得:一律40%or20% (5年以上保有していれば20%) or 不動産所得:15%~55% (累進課税) |

| 仮想通貨 | 雑所得 | 15%~55%(累進課税) |

将来的にはFXと同じ扱いになる可能性が高い

ここまでの説明でピンときている方も多いかしれませんが、実は仮想通貨に関してもFXと同じように取り扱うような要望は国税庁に出されています。

「そのうち仮想通貨もFXと同じで一律20%の税率に変更されるのではないか?」ともささやかれてもいますが、現存のルールのままの累進課税となっています。

しかし、将来的にはFXと同じ扱いになるのはほぼ間違いないと思います。

これは筆者の個人的な見解ですが、早ければ2025年から変更される可能性もそれなりに高いと踏んでいます。

仮想通貨を相続したら最大税率110%でさらにヤバい!!

仮想通貨を相続する場合、相続した時点でも税金がとられます。

その後、売却すれば売却時にも税金がとられます。

~相続税の税率(引用元:国税庁HP)~

仮想通貨を相続した場合の税率も10%~55%と所得税と同様に累進課税が適用されています。

ここで、例えば10億円分の仮想通貨を相続し、全て売却した場合の税金を考えてみましょう。

相続税:10億円×55%-7,200万円=4.78億円

所得税:10億円×45%-479.6万円=4.452億円

住民税:10億円×10%=1億円

税金合計:10.232億円

※控除などは簡便化のため計算に入れていません

10億円分の仮想通貨を相続できても、税金を10,232億円払うことになります。

結果として、2,320万円の赤字になってしまいました。

とてつもなくヤバいことになってます。

仮想通貨の税金を払わないとどうなる!?逃げ切れる?!

仮想通貨はえげつない税金をもっていかれるという話をずっとしてきました。

そこで、「なんとか仮想通貨の税金を払わなくていい方法はないのか?」「逃げ切れないのか?」と考えている人もいるかもしれません。

仮想通貨の利益は税務署に100%バレる

残念ながら、仮想通貨で稼いでいるかどうか、何円利益が出ているかという情報は税務署が調べればすぐにわかります。

これは、税務署は銀行の取引データや取引所のデータなどを調査する権利を有しているからです。

ですので、仮想通貨の税金を払わなくて逃げ切ることは基本的にできないと考えていいと思います。

もっとも、調査がたまたま入らず逃げ切れるケースもありえるかもしれませんが、バレた時に重加算税や延滞税と呼ばれる重い罰金が発生しますのでオススメできません。

仮想通貨で利益が20万円以上出ていたら確定申告するしかない

では、仮想通貨をやっている人は全員確定申告をして税金を納めなければならないのかと言われると答えは「NO」です。

具体的には、「給与や退職金以外の所得で20万円以上の利益が出ていれば確定申告の必要がある」とされています。

ですので、仮想通貨だけで利益が20万円以上出ていれば必ず税金を納めなければならないということになります。

後で詳しく説明しますが、ここでいう「利益が出る」タイミングは主に、「売却」、「他の通貨や商品への交換」などのタイミングになります。

したがって、仮想通貨を買ったけど売らずに持っている状態であれば利益が出ている状態ではないため確定申告の必要もなければ税金を納める必要もありません。

ビットコインを含む主要な仮想通貨(暗号資産)は上昇トレンド!!ほとんどの人が確定申告の対象

さて、ビットコインやイーサリアムなどの主要な仮想通貨は年々価値が上昇しています。

仮想通貨投資をしている人の中には、税金のことを知らずに投資している人も多いのが現状です。

「ちょっと価値が上がったから少し売却しよう」、「他の通貨に交換しておこう」などと気軽に利益を確定させている人も多いのではないでしょうか。

知らず知らずのうちに仮想通貨の利益を確定させており、確定申告が必要になっている人が多く存在しているというのが現状なのです。

仮想通貨の脱税の取り締まりは強化されている!?逃げ切ることは不可能

「仮想通貨の税金を払っていなくてつかまっている人なんているの?」と聞かれることがありますが、「調査で沢山バレている」というのが答えです。

実際に2021年10月3日のニュースでも大規模な税務調査で、仮想通貨に関する14億円の脱税が指摘されています。

国税庁では、仮想通貨の脱税が横行していることを背景に金額にかかわらず徹底的に調査を進めるという話も出ているようです。

先ほどもお伝えしましたが、銀行や取引所のデータをとることができる国税庁や税務署からすれば仮想通貨の脱税調査は簡単にできてしまいます。

くれぐれも確定申告忘れには注意するようにしてください。

仮想通貨の利益や損失が発生するタイミング

(意外と知らない税金が発生する取引)

さて、仮想通貨の利益や損失が発生するタイミングを理解しておくことは非常に重要です。

その取引がすなわち税金が発生する取引となるからです。

改めて確認しておきましょう。

仮想通貨を売却した時

まずは、一般的な仮想通貨を売却した時です。

仮想通貨は売却せずに保有しておけば、どんだけ含み損や含み益があったとしても損失や利益は確定しません。

仮想通貨を交換した時

仮想通貨を他のコインや商品に交換した時も利益や損失が確定します。

この場合、その交換したコインや商品の時価を売却時の価格と考えて利益計算をすることになります。

ステーキング、マイニング、ファーミング、レンディングした時

仮想通貨は売買や交換以外にも特殊な稼ぎ方があります。

こういった稼ぎ方をした場合は、その儲け(報酬)が発生したタイミングでそれぞれ利益が確定します。

ステーキング・・・対象の 仮想通貨 を保有しブロックチェーンのネットワークに参加することで、対価として報酬がもらえる仕組み

マイニング・・・ビットコインやイーサリアムなどの仮想通貨の取引承認に必要となる複雑な計算(コンピューター演算)作業に協力し成功報酬をもらえる仕組み

ファーミング・・・仮想通貨を分散型取引所に預け入れることで利息や手数料をもらえる仕組み

レンディング・・・保有している仮想通貨を仮想通貨取引所に一定期間預けて金利をもらう仕組み

キャンペーンなどで仮想通貨をもらった時(NTFの譲渡・ブロックチェーンゲーム)

これは、意外に知らない人が多いですが、仮想通貨はもらった時にも税金が発生します。

キャンペーンなどで単純に仮想通貨をもらった時だけ税金がかかるというわけでないため、特に注意が必要です。

例えば、デジタルアートを紐づけたNTFを譲渡して仮想通貨をもらった時には、利益に対して所得税が発生します。

ちなみに、デジタルアートを製作することを事業としている方にはこの所得は事業所得に分類されます。

あくまで趣味レベルということであれば、雑所得になります。

また、最近流行りのブロックチェーンゲームを利用した場合に得た報酬(ゲーム内トークン)についても換金できるのであれば雑所得になります。

これは、換金した時に雑所得になるのではなく、ゲーム内でもらった時点で雑所得になるので特に注意してください。

「正直やりすぎ」「ゲームだから大丈夫だと思ってた」というのは税務署には通用しません。

本当に注意してください。

売買を繰り返している人は計算が難しくなるので注意

売買やステーキングなどを繰り返している人にとっては、計算が複雑になるのが、仮想通貨の利益計算にとって最大の難所になっています。

取引が多い人は、のちほど紹介するような損益計算ツールを利用しないと難しいでしょう。

仮想通貨の税金の計算方法、確定申告の方法(損益計算も少し煩雑)

ここからは、仮想通貨の税金の計算方法や確定申告の方法をわかりやすく説明したいと思います。

簡単な算数さえできれば誰でも計算や確定申告はできますので難しく考える必要はありません。

仮想通貨の税金支払いまでの一連の流れは以下の通りです。

仮想通貨の税金支払いまでの流れ

① 仮想通貨の利益の計算

⇓

② 利益に対して税金を計算

⇓

③ 計算結果をもって税務署にいく

⇓

④ 税金を支払う

① 仮想通貨の利益の計算

仮想通貨の利益計算は、1つずつみると非常に簡単です。

基礎編

仮想通貨の利益計算は、購入時は一切関係なく、売却あるいは他のコインや商品などに交換したときに利益、又は損失が発生するという株やFXと同じような計算方法になります。

まずは基本的な計算方法を例で説明します。

Q:例題

3月1日:Xコイン10枚を100万円で購入した

5月5日:Xコイン10枚を400万円で売却した

A:損益計算

5月5日付で、

1枚10万円(100万円÷10枚=10万円)のXコイン10枚(100万円分)を400万円で売却しているため、

300万円の利益となる(400万円ー100万円=300万円)

これが、5月5日付で、400万円の価値の商品を購入した場合には同じ計算で300万円の利益となります。

また、日本円ではなく、ドルや他の仮想通貨に換えたとしても、ドルや仮想通貨の価値を日本円換算して、交換時の利益を計算する必要があります。

取引が入り組んでいる場合の計算方法(応用編)

ここからは、応用編です。

例を見てみましょう。

Q:例題

3月1日:Xコイン10枚を100万円で購入した

4月3日:Xコイン40枚を200万円で購入した

5月5日:Xコイン30枚を400万円で売却した

A:損益計算

5月5日付で、

1枚6万円((100万円+200万円)÷(10枚+40枚)=6万円)のXコイン30枚(180万円分)を400万円で売却しているため、

220万円の利益が出たことになります。(400万円ー180万円=220万円)

購入と売却を繰り返した時の取得単価の計算(移動平均法と総平均法)

もう少し売買が多いケースだと、コインの取得単価の計算方法を考える必要がでてきます。

実は、コインの原価(取得単価)の計算は、移動平均法と総平均法という二つの方法のどちらかを選択することができます。

二つの方法で計算した場合、二つの異なる利益が出てくることになります。

したがって、利益が出ない計算方法を選択した方が、税金が少なくてすむため、有利になります。

移動平均法と総平均法

・移動平均法・・・コインの原価を、その都度、購入原価の平均をとって取得原価を計算する方法

・総平均法・・・コインの原価を1年間の購入額合計を購入枚数総計で割って算出する方法

例を見てみましょう。

Q:例題

3月1日:Xコイン10枚を100万円で購入した

4月3日:Xコイン40枚を200万円で購入した

5月5日:Xコイン30枚を400万円で売却した

6月9日:Xコイン50枚を620万円で購入した

7月7日:Xコイン30枚を2,000万円で売却した

損益計算:

利益が出るタイミングは、5月5日と7月7日の売却の時点になります。

ここでのXコインの原価を移動平均法、総平均法それぞれの場合で見てみましょう。

A:移動平均法

5月5日時点のXコインの原価は、1枚6万円((100万円+200万円)÷(10枚+40枚)=6万円)

になります。

また、7月7日時点のXコインの原価は、5月5日に売却後残っている120万円の取得原価の20枚(20枚×6万円=120万円)

と、新たに6月9日に購入した620万円の取得原価の50枚となります。

ここで、移動平均法では、この二つを合計して、1枚あたりの取得原価を出します。

1枚あたりの取得原価は12万円((120万円+620万円)÷(20枚+50枚)=12万円)になります。

7月7日の売却時の利益は、2,000万円ー(30枚×12万円)=1,640万円となります。

したがって、5月5日の売却で出た利益220万円と7月7日の売却で出た利益1,640万円を足して、1,860万円が移動平均法を使った場合の仮想通貨での利益ということになります。

A:総平均法

総平均法では、過去の全ての購入の総平均で取得単価を算出します。

(100万円+200万円+620万円)÷(10枚+40枚+50枚)=9.2万円/1枚

この取得原価で利益を計算します。

5月5日の売却時の利益は、400万円ー(9.2万円×30枚)=124万円

7月7日の売却時の利益は、2,000万円ー(9.2万円×30枚)=1,724万円

総平均法を使った場合の仮想通貨での利益の合計は、1,848万円ということになります。

今回のケースでは、総平均法の方が利益が少なくなりました。

したがって、総平均法の方が税金が少なくてすむため、有利という結論になります。

取引所の手数料も経費

仮想通貨の損益計算では、取引所の手数料も経費として差し引くことができます。

また、仮想通貨取引のために購入したPC代の一部なども経費に入れることができる可能性があります。

仮想通貨の損益計算式

仮想通貨を売却、交換時に獲得した対価の時価 ー 仮想通貨購入時の取得原価 ー 仮想通貨の取引にかかる支払手数料など = 仮想通貨にかかる損益

② 利益に対して税金を計算

仮想通貨の利益が計算できたら、そこに税率をかけて所得税額や住民税額を計算します。

ちなみに、ここでは、所得税は先ほど説明した累進課税、住民税は約10%ということだけ覚えておけば、それでざっくりの計算をするくらいで問題ございません。

仮想通貨の利益は1月1日から12月31日までの1年間の合計の利益になりますので、注意してください。

先ほどと同様に所得税率は累進課税となっています。

再掲しておきます。

(引用:国税庁HP)

例えば、億り人と言われる仮想通貨だけで1億円稼いだ人を例に考えてみましょう。

1億円の利益に対する所得税計算

100,000,000円 × 45% ー 4,796,000円 = 40,204,000円

1億円の利益が出た人は4千万円の所得税を支払う必要があるのです。

一方で、1千万円の利益が出た人は以下の計算式になるため、176万円ほどの所得税ですみます。

1千万円の利益に対する所得税計算

10,000,000円 × 33% ー 1,536,000円 = 1,764,000円

③ 計算結果をもって税務署に行く

確定申告の方法は、以下のように色々あります。

確定申告の方法

・電子申告(家でパソコンで申告できる)

・申告書を作成し郵送

・申告書を作成し税務署に直接出しにいく

・税務署に行き、税務職員に教えてもらいながら申告書を作成しその場で提出

しかし、一番のおすすめは、仮想通貨の利益計算結果と他の所得がある場合には他の所得金額が分かる書類をもって税務署に行くという方法です。

時間はかかりますが、税務署の職員が優しく丁寧に教えてくれますし、ミスするリスクも軽減できることでしょう。

ちなみに仮想通貨の確定申告のやり方を詳しく紹介している記事がありますので、よろしければ参考にしてみてください。

④ 税金を支払う

税金は所得税と住民税の2種類を別の方法で納める必要があります。

所得税

所得税の納税の期限も確定申告書提出の期限である3月15日まで(コロナで伸びれば4月15日)ですので注意してください。

所得税の納税方法

・振替納税を利用

・e-Taxで納付

・クレジットカードで納付(おすすめ)

・QRコードによりコンビニエンスストアで納付

・金融機関又は税務署の窓口で現金で納付する。

自分が好きな方法で納税してもらえば良いのですが、筆者イチオシの方法はクレジットカードで納付です。

クレジットカードで納付すればポイントがつくからです。

支払う税金が多額な人だと、ポイントがつくことで数百万円得するなんてこともありえます。

住民税

住民税の納税は、実は所得税の納税のだいぶ後に待ってます。

具体的には、確定申告書を提出した年の6月末一括払いor4期分割(納付期限は第1期が6月末まで、第2期が8月末まで、第3期が10月末まで、第4期が翌年1月末まで)

の2つの方法を選択して納税することになります。

確定申告書を元に、各市区町村から個人宛に納税通知書と納付書を送付され、その納付書を利用して銀行などの金融機関で納税することになります。

住民税の納税を忘れていて、うっかりお金を使ってしまったなんて方も多いので注意してください。

仮想通貨の損益計算を簡単に終わらせる裏技

実は、仮想通貨の損益計算を無料で簡単に終わらせる方法が2種類あります。

それが「無料丸投げサービスを利用する方法」と「無料ツールを利用する方法」です。

| 無料丸投げ サービス を利用 | 【メリット】 完全丸投げで損益を計算してくれるから楽 【デメリット】 損益をタイムリーに把握できないため節税がしにくい |

|---|---|

| 無料ツール を利用 | 【メリット】 タイムリーに損益を把握できるため節税ができる 【デメリット】 ツールを自分で使いこなす必要がある |

仮想通貨の損益計算丸投げサービス(無料)がめっちゃ便利

仮想通貨の損益計算を税理士にお願いするとなると結構な費用が発生します。

ですが、「コインヘイブン」というサービスを利用すれば基本無料で仮想通貨の損益計算をしてくれます。

「コインヘイブン」という仮想通貨の確定申告サポートサービスというのがあります。

取引所から入手できる報告書やデータを送付すれば、あとは計算して結果を返してもらえるというサービスです。

また、税理士などに仮想通貨の確定申告に関する相談ができます。

とにかく、仮想通貨の確定申告が面倒だから丸投げできないかと考えている人にはピッタリのサービスと言えるでしょう。

・LINEで気軽に相談できる

・税理士などに相談可能

問い合わせもLINEで気軽に相談するところから始められるため、今利用者が急増中です。

仮想通貨の損益計算を丸投げしたいという方はぜひ一度使ってみてください。

▼仮想通貨の計算を丸投げ!!▼

仮想通貨の損益計算ツール(無料)の導入は必須!?

仮想通貨の損益計算を丸投げできるコインヘイブンは非常に便利ですが、一方でタイムリーに損益が把握できないというデメリットがあります。

やっぱりタイムリーに仮想通貨の損益状況を把握したいという方も多いでしょう。

そこでめちゃくちゃ便利な仮想通貨の損益計算ツールというものを利用するのが有効です。

仮想通貨の損益計算ツールを提供している会社はそもそも非常に少ないです。

そんな数少ない仮想通貨の損益計算ツールの中でも、「Gtax」「クリプタクト」というツールは非常に便利でおすすめです。

「クリプタクト」は50件までの取引であれば完全無料で使えます。

また、「Gtax」は100件までの取引が完全無料です。

ちなみに、仮想通貨の損益計算ツールについて紹介している記事もありますので、よろしければ参考にしてください。

Gtax

| クリプタクト

| |

| 料金 | 〇

100件まで無料 件数100件超の場合は料金に大差なし | △ 50件まで無料 件数50件超の場合は料金に大差なし |

| 使いやすさ | 〇 データ取り込みで簡単 | 〇

API連携でデータ取り込みも不要 |

| 対応取引所数 | △ 70取引所対応 2024年4月時点公式サイトより | 〇 121取引所対応 2024年4月時点公式サイトより |

| 公式サイト | Gtax公式サイト | クリプタクト公式サイト |

仮想通貨の税金の特徴

ここで、改めて仮想通貨の税金の特徴について解説します。

- 利益に対して5%~45%の累進課税で所得税が発生

- 利益に対して一律約10%の住民税が発生

- 脱税は税務署にバレるため確定申告は必須

- 20万円以上稼いだら確定申告・納税の対象に

特徴①利益に対して5%~45%の累進課税で所得税が発生

仮想通貨の税金の主な部分は所得税になります。

仮想通貨の稼ぎに対して5%~45%の所得税が発生します。

稼ぎが多い人ほど所得税率が45%に近づくイメージで考えておけばよいでしょう。

例えば1億円の稼ぎがあれば所得税率は40%程度になります。

特徴②利益に対して一律約10%の住民税が発生

仮想通貨の稼ぎに対して一律10%程度の住民税が発生します。

特徴③脱税は税務署にバレるため確定申告は必須

仮想通貨の稼ぎは取引所データを見れる税務署にはもろバレです。

ですので、仮想通貨の脱税は税務署にすぐにバレます。

仮想通貨で稼いだ人は原則、確定申告と所得税、住民税の納税が必要になります。

特徴④20万円以上稼いだら確定申告・納税の対象に

仮想通貨の稼ぎが20万円未満であれば確定申告の対象にはなりませんし、所得税や住民税の納税も必要ありません。

ですが、20万円以上稼いでいる場合には確定申告と納税が必要になります。

仮想通貨の税金のメリット・デリット

- 稼ぎが少ないと税率が低い(支払う税金が少ない)

- 年間赤字とぶつけて年間稼ぎを減らすことができる

- 稼ぎが多いと税率が高い(支払う税金が多い)

- 確定申告や損益計算(税金計算)が面倒

仮想通貨の税金のメリット①稼ぎが少ないと税率が低い(支払う税金が少ない)

仮想通貨の税金は累進課税が適用されています。

稼ぎが多いと税金地獄だという話はしてきましたが、むしろ少ないと5~10%ですみます。

もっとも、給料などと合計して累進課税が適用されるため注意してください。

給料が多い人であればそもそも仮想通貨で稼いだ分はまるまる「33%の税率がかかる」「40%の税率がかかる」という方もいらっしゃるでしょう。

仮想通貨の税金のメリット②年間赤字とぶつけて年間稼ぎを減らすことができる

仮想通貨を複数所持していれば、赤字の仮想通貨や消失した仮想通貨とぶつけて、仮想通貨の稼ぎを減らす方法が考えられます。

これができるのは非常にメリットです。

リスク分散のために複数の仮想通貨を持ちましょうと主張される方がいますが、税金面でもこの方法は有効になるのです。

仮想通貨の税金のデメリット①稼ぎが多いと税率が高い(支払う税金が多い)

先ほど説明しましたが、そもそも給料をたくさんもらっている人は、仮想通貨で稼いだ分はまるまる大きな税率がかかります。

最大税率は45%の所得税と10%の住民税で55%にものぼります。

これは最大のデメリットです。

仮想通貨の税金のデメリット②確定申告や損益計算(税金計算)が面倒

仮想通貨取引に安易に手を出して後々デメリットと感じていることの一つが、「確定申告や損益計算が面倒」ということでしょう。

面倒ではあるのですが、無料で簡単便利な損益計算ツールがありますので、最大限活用しましょう。

仮想通貨の損益計算ツールについては、前述していますので参考にしてみてください。

仮想通貨の税金についての口コミ・評判

仮想通貨の税金についてのX(旧Twitter)にも多くの口コミがあがっていたので紹介します。

良い口コミ・評判①実際に利益の半分以上の税金をとられている投資家は少ない

「仮想通貨の税率は55%で、利益の半分以上税金でもっていかれる」と理解されている方は勘違いしています。 実際の投資家で税率55%は極めて少ないのが現状です。

仮想通貨の税金は最高税率55%ということですが、多くの方はそんなに税金を払うくらいは稼げていないということを指摘している意見がありました。

それでも、稼いでも税金で多くとられてしまうというのは投資の期待値としては下がってしまうことになるため、慎重な投資判断が求められるところです。

悪い口コミ・評判①仮想通貨の税金高すぎる

仮想通貨の最高税率55%を20%に引き下げ。 税金が高すぎる減税しろ!

仮想通貨の税金が高いことに対してネガティブな意見が多くあがっていました。

税制変更の意見が毎年のように出ていますが、まだ変更はされていません。

様々な国策や政治的な意図が絡んでいるため、一筋縄で下がるとはいかないようです。

悪い口コミ・評判②借金は最悪破産できるけど仮想通貨の税金はチャラにならない

一番怖い話は仮想通貨を買い替えたら 現金は儲かってないのに 1億だか税金がかかった話。 借金は最悪破産できるけど 税金はどんなことをしてもチャラにならない。

仮想通貨の利益で払うことになった税金は破産したとしても払う必要があります。

実はこれは結構重要な指摘です。

仮想通貨で稼いだお金で散財して、そのあと脱税がバレたとした時を考えれば分かると思います。

「ない袖は振れない」からそのまま税金を払わないなんてことはできません。

税金の支払いを唯一免除されるケースは生活保護を3年間受け続けることができた場合だけです。

仮想通貨の税金計算における注意点や豆知識

ここからは、仮想通貨の税金計算における注意点や豆知識について紹介していきたいと思います。

損益通算ができない

仮想通貨の所得は「雑所得」というところに分類されます。

雑所得の特徴として損失が出た場合に、他の所得と相殺するといういわゆる「損益通算」ができないということがあります。

ですので、仮想通貨で損失が出たら給料などと相殺することができず、丸々損をします。

一方、仮想通貨で利益が出た場合(雑所得で利益が出た場合)は、損益通算ができる所得(不動産所得、事業所得、総合課税の譲渡所得、山林所得)の損失をぶつけることができます。

繰越控除ができない

FXや株式投資で損失が出た場合、翌年以降3年間にわたって、利益が出た場合に損失をあてて利益を減らすことができます。

これを「繰越控除」と言います。

しかし、残念ながら仮想通貨に関してはまだ税制が整備されていないため、「繰越控除」のような特例は存在しません。

仮想通貨に関しては、損が出ても翌年以降何も考慮されないというわけです。

海外取引所の中には損益データをとるのが難しいところがある

海外のマニアックな取引所を利用している場合、仮想通貨の損益データを取得することが難しいという問題があります。

現に、海外取引所で仮想通貨取引をしている人の税務はお断りしているという税理士さんも私のまわりには多いです。

もっとも、先ほど紹介したクリプタクトやGtaxはメジャーな海外取引所は原則全て対応していますのでその点は安心です。

仮想通貨に関するセミナー参加費用や資料代、PC代などは最大限経費に

仮想通貨に関しては、コインを購入した時の原価のほかに、取引所に支払う手数料などは経費にすることができます。

一方で、その他にも経費として認められると思われるものがあります。

それが、仮想通貨に関するセミナ―参加費用や仮想通貨取引に関する書籍の購入費用などです。

また仮想通貨取引のために買ったPC代なども全額は難しいと思いますが、部分的に経費にすることは可能です。

「20万円まで非課税ルール」に注意

先ほど、仮想通貨の利益が20万円以下であれば税金は払わなくていいという話をしました。

この20万円を単にトータルで損をしているから税金を払う必要がないと勘違いしている人がよくいます。

例えば、2月1日に500万円で仮想通貨の口座を解説し、12月31日の時点でその口座の残高が400万円だったケースを考えてみてください。

実際には、仮想通貨の売却では50万円の黒字が出ているが、持ち越しているコインが150万円と大幅に含み赤字になっているとしましょう。

この場合、仮想通貨の税金の計算の上では50万円の利益が出ていることになりますので、税金を払う必要があります。

仮想通貨の税金を少しでも減らすための方法(節税方法)

ここからは仮想通貨の税金を少しでも減らしたいという方向けの裏技(節税対策)を紹介したいと思います。

ちなみに、仮想通貨の節税対策を詳しく説明した記事もありますので、よろしければ参考にしてみてください。

利益に損失をあてる

利益が出る売却もしくは交換に対して、損失が出る売却もしくは交換をぶつけるという方法がもっともよく使われるシンプルな節税術です。

株取引などでもよく利用されている手法ですが、仮想通貨取引に関してもこの方法が一番シンプルですが使えます。

赤字だけを確定させるようなことは丸々損をするだけですので絶対にやってはいけません。

法人を作るor事業として開業する

仮想通貨の利益は累進課税でマックスで45%の所得税をとられます。

ですが、法人を作って法人で仮想通貨取引を行った場合、その利益に対して実質30%程度の法人税などの税金の支払いですみます。

また、個人事業主として仮想通貨の取引を事業として行った場合、雑所得ではなく、事業所得となります。

事業所得となれば、損益通算や繰越控除ができます。

また、事業所得になれば経費として認められる範囲も増えるでしょう。

雑所得ではなく事業所得にするために必要なのは「会計ソフト」

国税庁は、2022年に「年間の売上が300万円以下の場合は、事業所得ではなく雑所得にしなさい」というルールを作ろうとしていたのをご存じでしょうか。

しかし、このルールは7,000通もの否定的な意見によりなくなりました。

「副業を推し進める政府の方針と相反する税制を作るべきでない!!」という意見です。

そこで、国税庁は、今まで通り「社会通念上事業と認められるかどうか」で事業所得にできるかどうかを判定することに戻しました。

そして、「社会通念上事業と認められるかどうか」の判定については、帳簿保存があることが一つの判定基準になるという文言が追加されました。

要するに「雑所得じゃなく事業所得にしたければ、とりあえず会計ソフトを導入して記帳しておけばOK」ということです。

ですが、実務として「会計ソフトを導入して記帳してるから事業所得だ」と税務署に主張すれば認められるかどうかというのは不透明ですし、かなりリスクはあります。

税理士に相談しても難しいと言われる可能性も高いです。

ちなみに、おすすめの会計ソフトについての記事もありますので、よろしければ参考にしてみてください。

「会計ソフトを自分で選ぶのが面倒だ」、「とりあえず無料で使いやすい会計ソフトを教えてくれ」と言われれば、初年度無料かつ次年度以降の利用料も安い弥生オンラインをおすすめしています。

~個人向けおすすめ会計ソフトまとめ~

| 弥生 オンライン  | マネー フォワード  | freee | |

| 個人 青色申告 | 初年度無料 年11,330円 ※やよいの青色申告 ※初年度無料キャンペーン 利用時翌年度の 年間利用料 【青色申告向け公式HP】 https://www.yayoi-kk.co.jp/…. | 初月無料 年11,880円 ※マネーフォワード 確定申告 ※最も安いプラン 【青色申告向け公式HP】 https://moneyforward.com/…. | 初月無料 年12,936円 ※個人事業主向け ※最も安いプラン 【青色申告向け公式HP】 https://www.freee.co.jp/…. |

| 個人 白色申告 | 永久無料 ※やよいの白色申告 【白色申告向け公式HP】 https://www.yayoi-kk.co.jp/…. | 初月無料 年11,880円 ※マネーフォワード確定申告 ※最も安いプラン 【白色申告向け公式HP】 https://moneyforward.com/…. | 初月無料 年12,936円 ※個人事業主向け ※最も安いプラン 【白色申告向け公式HP】 https://www.freee.co.jp/…. |

| 法人 | 初年度無料 年30,580円 【法人向け公式HP】 https://www.yayoi-kk.co.jp/…. | 初月無料 年39,336円 ※最も安いプラン 【法人向け公式HP】 https://moneyforward.com/…. | 初月無料 年39,336円 ※2024年7月以降 ※最も安いプラン 【法人向け公式HP】 https://www.freee.co.jp/…. |

| 使いやすさ | 経験者向け | 経験者向け | 初心者向け |

| 機能面 | 機能充実 | 機能充実 | 機能充実 |

個人事業主は事業の赤字を仮想通貨の利益にあてる

そもそも最初から個人事業主として事業をしている人であれば、事業の赤字を仮想通貨の利益にあてることができます。

これも記事などで紹介されていることはほぼありませんが、実は非常に使える裏ワザです。

税制が有利になるまで仮想通貨の利益を確定させない

これはあくまで一税理士である私の予想でしかありませんが、将来的に仮想通貨はFXと同じ扱いになる可能性が高いと思います。

そうなると税率が20%になります。

ですので、税制が変わるまで利益を確定させずに待っておくという方法も有効かもしれません。

海外に移住する

海外に移住し、非居住者として扱われることで、海外の税法が適用され、日本の所得税法は適用されない状態にすることも可能です。

仮想通貨で数十億円を稼いだ人などはシンガポールに移住するなどして、この方法を利用しようとしている人も多いようです。

この方法は、まだ賛否両論あり本当に国税庁につかまらないのかわからないという見解が多いようです。

税理士の先生などに相談し慎重に行うことが適当だとは思います。

正直、税理士に依頼した方が良い

「仮想通貨の税金に悩んでいるあなた」、「仮想通貨でめちゃくちゃ稼いじゃった方」は、ずばり税理士に依頼した方がよいでしょう。

仮想通貨で稼いでいる方は、「 税理士費用 < 仮想通貨の税金の節税額 」となることが間違いないからです。

また、「仮想通貨取引による収入を雑所得ではなく事業所得にしたい」、「法人にしたい」という方も税理士に相談することを強くおすすめします。

なぜなら、上記のような節税スキームは一歩間違えると、税務署に目をつけられて追徴課税をとられるリスクも高いからです。

安いおすすめの税理士

税理士への依頼費用は個人であっても、20万~50万程度はかかるものです。

そこで、弊社では2万円~確定申告を依頼できるサービスを提案させていただいております。

みんなの会計事務所の確定申告代行

ただし、海外の取引所を利用している方には対応していませんので注意してください。

よろしければ、お見積りをとってみてください。

まとめ

いかがでしたでしょうか。

仮想通貨の税金は非常にやっかいです。

ですが、仮想通貨で儲けてしまった人は自分で損益計算や税金の計算をし、確定申告をしなければなりません。

もし、仮想通貨の損益計算を丸投げしたいという方がいらっしゃれば、コインヘイブンを利用しましょう。

問い合わせもLINEで気軽に相談するところから始められるため、便利です。

▼仮想通貨の計算を丸投げ!!▼

また、無料の損益計算ツールをなどを駆使して確定申告をスムーズにすませるのも手です。

Gtax

| クリプタクト

| |

| 料金 | 〇

100件まで無料 件数100件超の場合は料金に大差なし | △ 50件まで無料 件数50件超の場合は料金に大差なし |

| 使いやすさ | 〇 データ取り込みで簡単 | 〇

API連携でデータ取り込みも不要 |

| 対応取引所数 | △ 70取引所対応 2024年4月時点公式サイトより | 〇 121取引所対応 2024年4月時点公式サイトより |

| 公式サイト | Gtax公式サイト | クリプタクト公式サイト |