「仮想通貨で稼いでいる」という人も多いのではないでしょうか。

しかし、「仮想通貨で稼げてラッキー」と思っている方にとって、大きな落とし穴となっているのが「税金」です。

仮想通貨で1億円稼げたとしてもなんと、所得税だけで4,000万円もの税金が、住民税も含めると5,000万円程度の税金が取られてしまうのです。

今回は、仮想通貨の税金対策を税金の抜け道も含めてわかりやすく解説していきたいと思います。

▼この記事でわかること

・仮想通貨の税金対策(抜け道)は「損失と相殺」or「法改正を待つ」がもっとも楽にできる方法

・仮想通貨の税金対策は「無料丸投げサービス」or「無料ツール」を利用することから始める

仮想通貨の税金を減らす抜け道(方法)5選~税金対策(節税方法)一覧~

では、早速ですが、よく利用されている仮想通貨の税金を減らす抜け道5選をご紹介していきます。

- 仮想通貨の税金が優遇されている海外に移住

- 利益と損失をぶつける

- 税制が変わるまで売却、交換しない

- 事業所得、不動産所得、副業の損失を仮想通貨の利益とぶつける

- 仮想通貨取引を事業所得にする

仮想通貨の税金を減らす抜け道①仮想通貨の税金が優遇されている海外に移住

仮想通貨の税金が優遇されている海外に移住する方法は、仮想通貨で数十億円規模の利益が出てしまった人がよく利用している方法です。

この方法の最大のメリットは、仮想通貨の税金を完全に0円にできる可能性があるところです。

一方デメリットとしては、本当に海外で1年以上生活する必要があるところ、海外の税金や法律などをちゃんと自分で調べたり、税理士に確認して進める必要があることです。

また、日本での税金逃れのための海外移住とみなされないように、しっかりと対策をしておく必要もあります。

海外移住に詳しい税理士をしっかりつけて対策しないと危険な方法と言えるでしょう。

【メリット】

仮想通貨の利益に対して一切税金がかからないようにすることもできる

【デメリット】

海外で1年以上生活する必要がある(海外居住者になる必要がある)

海外の税金や法律などを確認する必要がある

税金逃れのための海外移住とみなされないように外形的要件を満たしておく必要がある

仮想通貨の税金対策としてよく利用されている海外移住先

・シンガポール

・UAE

・マルタ

・インドネシア

・ドイツ

・スイス

この方法は究極的な仮想通貨の税金を0円にできる抜け道として利用している人が多いのは事実です。

ですが、海外の税金やルールを理解する必要があるところ、日本での税金逃れのための海外移住とみなされないようにしっかりと要件を確認しておく必要があることなど、色々と調査・準備しておく必要があります。

税理士をつけずにこのような方法をとるのはかなり危険ですし、海外移住に詳しい税理士もそこまで多くありませんので、慎重に税理士選びから考える必要があるでしょう。

仮想通貨の税金を減らす抜け道②利益と損失をぶつける

利益と損失をぶつける方法は、よく使われる方法で、まず仮想通貨取引をしている全員が検討すべき重要な節税方法です。

まず、この利益と損失をぶつける方法を真っ先に考えるのが良いでしょう。

仮想通貨の税金が発生するタイミングは、利益が出るタイミングです。

利益が出るタイミングとは、仮想通貨を売却もしくは交換したタイミングになります。

1月1日~12月31日までに仮想通貨Aの売却や交換で出た利益は、同じように同年の1月1日から12月31日までに仮想通貨Bの売却や交換で出た赤字とぶつけることで相殺することができます。

そこで、売却もしくは交換すれば赤字になりそうな仮想通貨Bをあえて売ったり交換したりせず、そのままもっておき、仮想通貨Aで利益が出るタイミングに合わせて、その仮想通貨Bを売却もしくは交換してしまうという方法が節税には有効になってきます。

【メリット】

誰でも仮想通貨の損益を把握しておきさえすれば税金を減らすことができる

【デメリット】

ぶつける損失がなければ税金を減らすことができない

デメリットとして、ぶつける仮想通貨の損失がなければ税金を減らせないのが最大のネックです。

つまり、仮想通貨の取引で損がほとんど出ていなく、利益が莫大に出てしまったということになれば、この方法は使ってもほとんど意味がないということです。

この利益と損失をうまくぶつける方法を利用するためには、タイムリーに仮想通貨の損益を把握しておく必要があります。

仮想通貨の損益計算を無料で簡単にすませられるサービスやツールも後ほど紹介していますので、よろしければご覧ください。

仮想通貨の税金を減らす抜け道③税制が変わるまで売却、交換しない

税金対策(節税方法)として、このような裏ワザ(方法)を紹介している記事はほとんどないと思いますが、非常に重要な節税方法なので紹介させていただきます。

現在の仮想通貨の税金計算は、

・赤字が出ても翌年以降に持ち越せない

・総合課税となっており、税率が最大で45%もかかる累進課税方式がとられている

というところが、仮想通貨で稼いでいる人にとっては非常に不利な税金計算となっているポイントです。

しかし、実は、この税金計算は、近いうちに変更される可能性があるのです。

もし変更されるとなると、仮想通貨もFXと同じように税率は一律20%程度になり、赤字も3年間持ち越せるようになる可能性が高いです。

したがって、仮想通貨に関する税金制度が有利に改正されるまで、仮想通貨の売却や交換をしないという方法が節税になるのです。

【メリット】

合法的に売るのを待つだけで税金を減らすことができる可能性がある

【デメリット】

税制がいつ変更されるか分からない

税制が変更されなかったら使えない

税制が変更されたとしても20%は税金を払わなければならない可能性が高い

この税制が変わるのを待つという方法は、デメリットが多いのも事実です。

とくに「税制がいつ変更されるか分からない」「税制が変更されなかったらそもそも使えない方法」という点はネックです。

したがって、面倒かもしれませんが、デメリットを軽減しつつ、税制変更を待つというやり方が有効です。

すなわち、1年ずつ少額を利確して、税金を少しずつ納めながら現金にかえていくという方法が有効になります。

仮想通貨の税金を減らす抜け道④事業所得、不動産所得、副業の損失を仮想通貨の利益とぶつける

事業所得、不動産所得、副業の損失を仮想通貨の利益とぶつける方法は、

ほとんど紹介しているサイトや記事はありませんでした。

仮想通貨の損益(所得)は通常、雑所得というところに分類されます。

雑所得は損失が出た場合に、他の所得と相殺するといういわゆる損益通算を行うことができません。

ですので、雑所得で損失が出たら丸々損をします。

しかし、仮想通貨で利益が出た場合(雑所得で利益が出た場合)は、損益通算ができる所得(不動産所得、事業所得、総合課税の譲渡所得、山林所得)の損失をぶつけることができます。

また、雑所得内の他の損失を仮想通貨の利益と相殺させることもできます。

| 所得の種類 | 内容 |

| 不動産所得 | 不動産賃貸収入(土地や建物の貸付によって得る収入など) |

| 事業所得 | 事業から得る所得(原則、税務署に開業届を出している事業) |

| 総合課税の譲渡所得 | ゴルフの会員権の売却、土地、建物、株式以外の資産の売却などによる所得 |

| 山林所得 | 山林を伐採して譲渡することによる所得など |

| 雑所得 | 副業による所得など |

【メリット】

事業や不動産、副業などで損を出していたら簡単に仮想通貨の税金を減らせる

【デメリット】

事業や不動産、副業を行っている必要がある

事業や不動産、副業で赤字を出しておく必要がある

事業や不動産、副業で赤字が計画的に仮想通貨の税金を減らすために利用されていると疑われると税務署に指摘されるリスクがある

この方法は、事業や不動産、副業で赤字がそもそも出ている必要があるところがネックになります。

究極的には事業を新たに始めて大赤字を出してしまうという方法も有効ではあります。

ですが、「事業を仮想通貨の税金を減らすために始めたのではないか?」「脱税目的ではないか?」と税務署に疑われてしまうリスクがあります。

特に、「事業の実態がない」と税務署に指摘されないように、しっかりと事業として成り立つビジネスモデルで赤字を出しておく必要があります。

仮想通貨の税金を減らす抜け道⑤仮想通貨取引を事業所得にする

国税庁は、2022年から「年間の売上が300万円以下の場合は、事業所得ではなく雑所得にしなさい」というルールを作ろうとしていたのをご存じでしょうか。

しかし、このルールは7,000通もの否定的な意見により、消えてなくなりました。

「副業を推し進める政府の方針と相反する税制を作るべきでない!!」という意見が多かったのです。

そこで、国税庁は、今まで通り「社会通念上事業と認められるかどうか」で事業所得にできるかどうかを判定することに戻しました。

そして、「社会通念上事業と認められるかどうか」の判定については、帳簿保存があることが一つの判定基準になるという文言が追加されました。

要するに「雑所得じゃなく事業所得にしたければ、とりあえず会計ソフトを導入して記帳しておけばOK」ということです。

仮想通貨取引による収入を事業所得にさえできてしまえば、損失が出たときに他の所得とぶつけられますし、経費も認められやすいため節税し放題です。

【メリット】

事業活動して使った経費を仮想通貨取引の利益にぶつけることができる

【デメリット】

仮想通貨取引を事業として行っているという実態を証明するのが難しい

税務署に指摘されるリスクが高い

この方法やり方次第で税務署に目をつけられることは間違いなしです。

非常にリスクがある方法ですので、あくまで節税術としてはおすすめしません。

税理士などによく相談して最新の動向をウォッチしておきましょう。

事業所得がある個人事業主は仮想通貨の節税で圧倒的有利!

さきほど伝えた通り、仮想通貨で利益が出た場合、不動産所得、事業所得、総合課税の譲渡所得、山林所得、仮想通貨と同じ雑所得の赤字をぶつける節税術があります。

しかし、仮想通貨取引をしている人の多くは、給与所得はあっても、不動産所得、事業所得などはない人は多いのではないでしょうか。

そこで、次に考えるのが、今から開業届を出して事業所得を作って、交際費などを利用して赤字にして、仮想通貨の利益とぶつけるという方法です。

この方法も、良い節税術なのですが、問題はやり方次第で税務署に目をつけられることは間違いなしというところでしょうか。

ただし、従来から事業所得がある個人事業主の場合は話が別です。

前から事業所得がしっかりあった個人事業主が一時的に赤字が増えたとしても、それは「事業としての実態は前からあったと認められる」からです。

この場合であっても、事業と関係が全くない経費を計上していた場合には、税務調査でやられる危険性はありますので、注意は必要です。

仮想通貨の税金を払わなくても「バレない」は嘘

「仮想通貨の税金なんて払わないでいい」「どうせバレない」と思っている人は多いです。

ですが、仮想通貨取引所のデータは税務署は全て確認できています。

ですので、税金を払ってないけど、税務署が来てないという人は、単純にバレてるけど見逃されてるだけです。

「仮想通貨の税金を払わない」抜け道は使えない

仮想通貨の税金を払っていないけど、「税務署がきていないからそのまま気にせずに税金を払わないでおく」という方法を抜け道の一つだと考えている人も多いかもしれません。

しかし、これはれっきとした脱税行為です。

いずれ、税務署が来る可能性が高いと思って、今のうちからちゃんと税金を納めるようにしておく必要がある。

過去に納めていなかった分も含めて自己申告で納めておくほうが絶対良いと言えます。

仮想通貨の税金「100万円以下(少額)だから気にしない」も抜け道ではない

仮想通貨の税金なんて少額で知れているから払わないでいいと考えている人もいます。

税務署は、税金が多額に発生しているにもかかわらず、税金を払っていない大口の脱税者を優先して調査する傾向があるのは事実です。

ですが、「仮想通貨の税金は払わなければならない」というルールが浸透してきている現在、仮想通貨で大儲けしている人はちゃんと税金を納めるようにしていることがほとんどです。

過去に少額だからと見逃されていた人でも、近いうちに税務署が来る可能性は高いと思っておいた方がいいでしょう。

税務署はそんなに甘くありません。

仮想通貨の税金の時効は原則5年(最大で7年)

所得税や住民税は時効のようなものが存在しています。

基本的に納めなければならないタイミングから5年で時効のようなものが成立します。

不正行為と認められる悪質なものであっても最大で7年という時効のようなものも存在しています。

仮想通貨の税金は所得税と住民税になりますので、基本的に5年間税務署が来なければ時効成立ということになります。

決して抜け道として税金を完全に気にしないという方法はありえないと断言はしておきます。

ですが、結果としてたまたまバレずに5年経過したという人は、晴れて時効成立です。

仮想通貨で5年以上前に利益をあげて税金を払っていなかったという方であれば逃げ切れた方もいるかもしれません。

今では通用しないと思いますが、当時は税務署も監視の目がゆるかった可能性もあり、見逃されていたケースも少なからずあると思います。

仮想通貨の税金に関して詳しく解説している記事がありますので、是非あわせてご覧ください。

仮想通貨の税金対策(節税)の特徴

ここからは、仮想通貨の税金対策の特徴を解説していきます。

- 年間利益をしっかりと考える(計算する)必要がある

- 色々な方法の中から頭を使って自分なりの方法を模索する必要がある

特徴①年間利益をしっかりと考える(計算する)必要がある

まず、仮想通貨の税金対策をする場合に、年間利益をしっかりと考える(計算する)必要があるという特徴は理解しておく必要があります。

すなわち、今の利益額や売れば赤字になるような仮想通貨を常に把握しておく必要あるわけです。

特に年末は調整が必要になりますのでその必要性は高まります。

そのためには「無料計算ツール」や「損益計算無料丸投げサービス」を入れておくことはほぼ必須と言えるでしょう。

後ほど詳しく説明しますので、ぜひ活用してください。

特徴②色々な方法の中から頭を使って自分なりの方法を模索する必要がある

仮想通貨の税金対策としてとれる方法を並べましたが、その中でどれを使うのがベストか、自分なりに考える必要があります。

これは、どんだけ記事を読んでも、人に聞いてもわからないところが多いと思います。

最後は自分の頭で考える必要があります。

仮想通貨の税金対策(節税)に関する口コミ・評判

仮想通貨の税金対策(節税)に関して、X(旧Twitter)上で様々な口コミがありましたので、紹介します。

口コミ・評判①海外移住が節税に有効

金を稼ぐのも大事だが守るのも大切だ。仮想通貨で100億くらい儲けた知人がいるが、すぐにシ○ガポールへ移住した。

海外移住は、よくされている仮想通貨の節税術の一つです。

ただし、税務署の見解として、海外移住はやり方次第で脱税に当たると考えているという話も。

所得税法上のルールで、海外居住者(海外に住んでいる人)は海外で税金を納めることになっています。

すなわち日本で税金を納める必要がなくなるということです。

シンガポールなどは国策で仮想通貨の稼ぎや株の稼ぎに対して税金が発生しません。

これを活用して投資家の多くがシンガポールに移住するというケースが見受けられます。

この方法は今のところ有効になっているケースが多いですが、一方で日本の税務署としてはやり方次第では捕まえるというスタンスをとっているのも事実です。

海外移住に関しては、税理士などの専門家の意見などをしっかり聞いて慎重に判断すべきでしょう。

口コミ・評判②仮想通貨の所得を事業所得にするのは難しい

「仮想通貨投資でも会計ソフト入れて記帳すれば事業所得」になるそうww 国税庁FAQは右側で、原則雑所得です 「暗号資産取引の収入によって生計を立てていることが客観的に明らかである場合など」も事業所得になりますがレアなケースかと

これは税理士の方の口コミで、私の記事に関して口コミいただいたものです。

税務署に目をつけられるリスクに関しても同じ章にしっかりと記載しています。

レアなケースですが、可能性がある方法なことは間違いないため、裏技の一つとして記載させていただいています。

仮想通貨の税金対策(節税)のメリット・デメリット

仮想通貨の税金対策を行うメリット・デメリットを解説します。

- 払う税金を大幅に削減できる可能性がある

- 税金対策を考えることで副次的に自分の仮想通貨損益を計算できる

- ぶつける赤字がないと基本的には難しい

- やり方を間違えると税務署に指摘されるリスクがある

メリット①払う税金を大幅に削減できる可能性がある

一番のメリットは、払う税金を大幅に削減できる可能性があることです。

特に正攻法のやり方であれば、売却タイミングを考えて数日だけずらすという方法だけで税金支払額を大きく削減できるので、非常に有効です。

メリット②税金対策を考えることで副次的に自分の仮想通貨損益を計算できる

仮想通貨の税金対策のメインは仮想通貨の損益計算をしっかりとしておくことから始まります。

これは、自分が稼いでいる額を定期的に把握することにつながりますので、結果として家計を把握することができます。

デメリット①ぶつける赤字がないと基本的には難しい

仮想通貨の税金対策のメインは赤字を利益にぶつけて利益額を減らすことになります。

そもそも、ぶつける赤字がなければ基本的に仮想通貨の税金対策は難しいということを理解しておく必要があります。

デメリット②やり方を間違えると税務署に指摘されるリスクがある

海外移住や法人化、事業所得化などの方法は脱税行為とみなされる場合があります。

やり方を間違えると節税のために行った行為が脱税行為として追徴課税をとられる対象になり、かえって納める税金を増やすことになりかねません。

仮想通貨の税金対策(節税)をすべき人・すべきでない人

仮想通貨の税金対策(節税)をすべき人は具体的にどんな人になるのでしょうか。

また、逆に節税をしてもあまり意味がない人とはどんな人になるのでしょうか。

- 仮想通貨の売却、交換などですでに数千万円以上単位の黒字が出てしまった人

- 仮想通貨の含み益がすでに数千万円以上の単位で出ている人

- 仮想通貨を数百万円分しか持っていない人

- 仮想通貨で含み益があまり出ていない人

仮想通貨の税金対策(節税)をすべき人①仮想通貨の売却、交換などですでに数千万円以上単位の黒字が出てしまった人

仮想通貨の税金は所得税と住民税になりますが、一番大きな税率をとられてしまう可能性があるのが所得税です。

所得税は、累進課税となっていて、1,000万円をこえたあたりから33%以上の税金をとられることになります。

したがって、基本的に1,000万円を超えるような黒字が出てしまった場合には、その年になんとかして節税対策を考えることが重要になってきます。

しかし、そもそも黒字が1,000万円を超えていないような人は節税対策をせずともそこまで多額の税金をとられる心配はありません。

仮想通貨の税金対策(節税)をすべき人②仮想通貨の含み益がすでに数千万円以上の単位で出ている人

まだ売ったり、交換していない人であっても、含み益ですでに数千万円以上の利益が出ている人も節税を考えた方がよいでしょう。

こういう方は、売り時をまず考える必要がありますし、売る数量も考える必要があります。

全体で数千万円の含み益があったとしても、毎年数百万円ずつ利益を確定させればそこまで大きな税金を払う必要はなくなるわけです。

仮想通貨の税金対策(節税)をすべきでない人①仮想通貨を数百万円分しか持っていない人

そもそも仮想通貨をそこまで持っていない人は節税を考える必要性は薄いでしょう。

節税を考えて頭を悩ませる手間をとるほど節税効果は薄いからです。

仮想通貨の所得税率は最低だとたったの5%しかありません。

5%であれば素直に払ってしまっても全く問題ないと思います。

仮想通貨の税金対策(節税)をすべきでない人②仮想通貨で含み益があまり出ていない人

仮想通貨で含み益があまり出ていない人や含み損の人は節税を考える必要はないでしょう。

仮想通貨の所得税率は最低だとたったの5%しかありません。

また、赤字の場合は確定申告も納税も必要ありません。

ビットコインをはじめとする仮想通貨(暗号資産)の税金計算の仕組みやルール

さて、1億円を仮想通貨で稼いだとしても5,000万円の税金(所得税+住民税)がとられるという話を冒頭にさせていただきました。

なぜそのような高額な税金がとられてしまうのでしょうか。

ちなみに、今後、仮想通貨の税金計算の仕組みが改正されるかもしれませんので、その点はご注意ください。

仮想通貨の税金の仕組みについて詳しく解説している記事もありますので、よろしければ参考にしてみてください。

仮想通貨の税金計算の流れ

最初に、仮想通貨に関する税金計算の流れを簡単に紹介しておきます。

仮想通貨の税金計算の流れ

①仮想通貨の損益の計算

⇓

②雑所得の計算

⇓

③課税所得の計算

⇓

④所得税額や住民税額の計算

①仮想通貨の損益の計算 ~仮想通貨の損益計算、実は超簡単~

仮想通貨の損益の計算とは、まさに、仮想通貨でいくら利益あるいは損失が出たのかの計算になります。

これは毎年、1月1日から12月31日までの仮想通貨での累計の利益もしくは損失を計算することになります。

この仮想通貨の損益計算はめちゃくちゃ簡単で、小学生の算数レベルで解けます。

例題① ~基礎編~

基本的には購入時は一切関係なく、売却あるいは他のコインや商品などに交換したときに利益、又は損失が発生するという株やFXと同じような計算方法になります。

まずは基本的な計算方法を例で説明します。

Q:例題

3月1日:Xコイン10枚を100万円で購入した

5月5日:Xコイン10枚を400万円で売却した

A:損益計算

5月5日付で、

1枚10万円(100万円÷10枚=10万円)のXコイン10枚(100万円分)を400万円で売却しているため、

300万円の利益となる(400万円ー100万円=300万円)

これが、5月5日付で、400万円の価値の商品を購入した場合には同じ計算で300万円の利益となります。

また、日本円ではなく、ドルや他の仮想通貨に換えたとしても、ドルや仮想通貨の価値を日本円換算して、交換時の利益を計算する必要があります。

例題② ~応用編~

ここからは、応用編です。

少し難しくはなりますが、小学生レベルの算数で解けることにはかわりありません。

例を見てみましょう。

Q:例題

3月1日:Xコイン10枚を100万円で購入した

4月3日:Xコイン40枚を200万円で購入した

5月5日:Xコイン30枚を400万円で売却した

A:損益計算

5月5日付で、

1枚6万円((100万円+200万円)÷(10枚+40枚)=6万円)のXコイン30枚(180万円分)を400万円で売却しているため、

220万円の利益が出たことになります。(400万円ー180万円=220万円)

例題③ ~移動平均法と総平均法~

もう少し売買が多いケースだと、コインの取得単価の計算が複雑になります。

実は、コインの原価(取得単価)の計算は、移動平均法と総平均法という二つの方法のどちらかを選択することができます。

つまり、二つの方法で算出される利益も変わってくるため、利益が出にくい計算方法を選択した方が有利ということです。

移動平均法と総平均法

移動平均法・・・コインの原価を、その都度、購入原価の平均をとって取得原価を計算する方法

総平均法・・・コインの原価を1年間の購入額合計を購入枚数総計で割って算出する方法

例を見てみましょう。

Q:例題

3月1日:Xコイン10枚を100万円で購入した

4月3日:Xコイン40枚を200万円で購入した

5月5日:Xコイン30枚を400万円で売却した

6月9日:Xコイン50枚を620万円で購入した

7月7日:Xコイン30枚を2,000万円で売却した

損益計算:

利益が出るタイミングは、5月5日と7月7日の売却の時点になります。

ここでのXコインの原価を移動平均法、総平均法それぞれの場合で見てみましょう。

A:移動平均法

5月5日時点のXコインの原価は、1枚6万円((100万円+200万円)÷(10枚+40枚)=6万円)

になります。

また、7月7日時点のXコインの原価は、5月5日に売却後残っている120万円の取得原価の20枚(20枚×6万円=120万円)

と、新たに6月9日に購入した620万円の取得原価の50枚となります。

ここで、移動平均法では、この二つを合計して、1枚あたりの取得原価を出します。

1枚あたりの取得原価は12万円((120万円+620万円)÷(20枚+50枚)=12万円)になります。

7月7日の売却時の利益は、2,000万円ー(30枚×12万円)=1,640万円となります。

したがって、5月5日の売却で出た利益220万円と7月7日の売却で出た利益1,640万円を足して、1,860万円が移動平均法を使った場合の仮想通貨での利益ということになります。

A:総平均法

総平均法では、過去の全ての購入の総平均で取得単価を算出します。

(100万円+200万円+620万円)÷(10枚+40枚+50枚)=9.2万円/1枚

この取得原価で利益を計算します。

5月5日の売却時の利益は、400万円ー(9.2万円×30枚)=124万円

7月7日の売却時の利益は、2,000万円ー(9.2万円×30枚)=1,724万円

仮想通貨での利益の合計は、1,848万円ということになります。

今回のケースでは、総平均法の方が利益が少なくなり、税金が少なるため、総平均法の方が有利という結論になります。

仮想通貨の損益計算、税金計算、確定申告について詳しく解説している記事もありますのでよろしければご覧ください。

損益の発生タイミングは売却もしくは交換のタイミング

先ほどの例でもわかるとおり、損益の発生タイミングは売却もしくは交換のタイミングです。

交換というのは、他の仮想通貨への交換もそうですし、商品を仮想通貨で購入した場合も交換にあたります。

特に、12月に売却するか、翌年の1月に売却するかといったことは税金をよく考えて賢く行った方が良いということです。

仮想通貨が消滅したらどうなるの?

よくいただく質問として、「仮想通貨(コイン)が消滅したらどうなるんですか?」ということです。

これについては、税務署からも公式見解が出ていないため、もし不安でしたら国税庁などに問合せしてみるのが良いと思います。

しかし、おそらく考え方としては、仮想通貨がもう一生使えなくなった(消滅した)場合には、その時点で0円で売却したとみなして計算することになると推測されます。

そこで、次にその消滅のタイミングが問題になってくるわけです。

もし仮想通貨が消滅したということがあれば、消滅したという時点がわかるメールや通知文書などは保存しておいた方がよいでしょう。

損益は一年間の累計で考えるため、過去の取引履歴を参考に節税

仮想通貨の売買は節税を考えるのであれば、12月末にかけて税金の調整が必須になります。

9月頃から、徐々に、過去の取引履歴から今仮想通貨の取引で損益がどれくらい出ているのかを計算しておき、極力年末にかけて損益を調整し、利益があまり出ないようにするのが、仮想通貨における節税の鉄則です。

手数料以外の費用は経費にできないので注意

仮想通貨の損益計算においては、唯一経費にできるものがあり、それが取引所に支払う手数料です。

しかし、これ以外の経費は基本的には認められません。

例えば、仮想通貨取引をするためにパソコンを買ったから、そのパソコン代を全額経費にするといったことはまず認められず、できたとしても部分的にしか経費にできないと思っておいた方がよいでしょう。

②雑所得の計算 ~仮想通貨は雑所得に区分~

仮想通貨は雑所得に分類されます。

雑所得には副業の収入なども含まれるため、①で算出した仮想通貨の損益とそれら他の雑所得の損益を合計して雑所得の総額を計算するのがここでの作業になります。

では、どんな所得が雑所得になるのでしょうか。

雑所得の一覧(例)

・FXの所得

・副業の所得(ネットショップ、ブログ、動画配信、印税、講演料)

・年金収入

・非営業用資金の利子

仮想通貨で赤字が出た場合には、他の雑所得の利益と相殺することはできます。

ですので、副業がある人は仮想通貨で赤字が出た場合には、その所得と合算させて節税するなんてことはできるかもしれません。

気を付けてもらいたいのは、FXの所得です。

よく勘違いで、FXと仮想通貨をしている人が、FXの赤字を仮想通貨の利益と相殺、仮想通貨の赤字をFXの利益と相殺できると思っている人がいます。

しかし、FXは「申告分離課税」とされており、雑所得内も含めて他の所得と一切相殺することはできませんので注意してください。

③課税所得の計算 ~他の所得と合算~

②で計算した雑所得を他の所得と合算して課税所得を計算するのがこの作業になります。

一般的には仮想通貨しかやっていないという人は少なく、多くの人が給与所得もしくは事業所得、不動産所得などがあると思います。

基本的にはそれらをシンプルに合算する作業がこの課税所得の計算になります。

④所得税額や住民税額の計算 ~累進課税に注意、税率は最大で45%~

いよいよ、所得税額、住民税額の計算になります。

基本的には、課税所得に対して、以下の表の税率をかけて計算します。

この税率は累進課税とよばれ、所得が多ければ多いほど税率が上がっていきます。

稼いでいる人は最大で45%の所得税率をかけられてしまうところが稼いでいる人なかせなところです。

例えば、課税所得が1億円の人の場合、所得税額は、

1億円×45%-4,796,000円=40,240,000円

となります。

億り人は所得税で4,000万円とられるという話をしたのはこの計算で分かるかと思います。

また、住民税もかかります。住民税はざっくり課税所得の10%程度になりますので、

1億円稼いだ人の場合、ざっくり1,000万円の住民税が発生すると覚えておけばよいでしょう。

したがって、億り人は、所得税と住民税で5,000万円程度の税金がとられるわけです。

確定申告代行サービスを利用してみる(税理士に相談する)

「仮想通貨の税金計算は面倒だ」、「確定申告を格安で依頼できる税理士はいませんか?」という相談をよく受けます。

税理士に個人の確定申告を依頼した場合、多くの税理士は20万円以上は報酬をとると思います。

「20万円は高い」と感じる方が多いのではないでしょうか。

一方、税理士である私は、「20万円って安くない?」と皆さんと真逆の発想になります。

「仮想通貨の税金に悩んでいるあなた」、「仮想通貨でめちゃくちゃ稼いじゃった方」は、ずばり税理士に依頼した方がよいでしょう。

仮想通貨で稼いでいる方は、「 税理士費用 < 仮想通貨の税金の節税額 」となることが間違いないからです。

また、「仮想通貨取引による収入を雑所得ではなく事業所得にしたい」、「法人にしたい」という方も税理士に相談することを強くおすすめします。

なぜなら、上記のような節税スキームは一歩間違えると、税務署に目をつけられて追徴課税をとられるリスクも高いからです。

格安で確定申告が可能な税理士

では、安く税理士に依頼することができないのかというと実はそうでもありません。

ここからは、個人向けに極めて格安で確定申告を依頼できる税理士を紹介したいと思います。

税理士は質で選んだほうが節税に結果的につながるから良いと税理士である筆者は主張したいところですが、

ほとんどの方は税理士を値段で選ばれているのも事実です。

そこで、個人の皆様にできる限り安い税理士サービスを紹介できないかと選んできたサービスがこちらになります。

弊社が調べた限り、このサービスより安く確定申告を依頼できるところはありませんでした。

仮想通貨の税金のことを勉強している方でまだ税理士をつけていない方は、少しくらい費用を払ってでもいいので税理士をつけることをおすすめします。

どれだけ自分で税金のことを勉強していても、多くの方が勘違いして、理解してしまっているという現状を筆者もよく見ています。

そういった勘違いを防ぐとともに、情報収集の手間を大幅に防げるのが税理士に依頼する最大のメリットなのです。

以下の税理士事務所は10万円前後で確定申告代行を依頼できる非常に格安な税理士事務所です。

みんなの会計事務所の確定申告代行

合計の収入が数百万円程度と低い方は、みんなの会計事務所の確定申告代行サービスを利用いただくと安くなる可能性が高いと思います。

ただし、仮想通貨の収入がある方で、海外の取引所を利用している方には対応していませんので注意してください。

よろしければ、お見積りをとってみてください。

仮想通貨の損益計算を無料かつ簡単に終わらせる裏技2選

仮想通貨の損益計算は売買を複数回やっている人には、仮想通貨の損益計算がかなり面倒な作業だということをなんとなく理解できたと思います。

ですが、そんな面倒な仮想通貨の損益計算を「無料で丸投げできるサービス」や「無料で計算してくれるツール」が存在しています。

| 無料丸投げ サービス を利用 | 【メリット】 完全丸投げで損益を計算してくれるから楽 【デメリット】 損益をタイムリーに把握できないため節税がしにくい | TAX-C |

|---|---|---|

| 無料ツール を利用 | 【メリット】 タイムリーに損益を把握できるため節税ができる 【デメリット】 ツールを自分で使いこなす必要がある | Cryptact Gtax |

仮想通貨の損益計算丸投げサービス(無料)のTAX-C

仮想通貨の損益計算を税理士にお願いするとなると結構な費用が発生します。

ですが、「TAX-C」というサービスを利用すれば基本無料で仮想通貨の損益計算をしてくれます。

TAX-Cは「取引件数100件まで」かつ「国内取引所のみ」だと今のところ無料で使い続けられます。

また、「取引件数100件超」「海外取引所あり」だとしても初年度は無料で使えます。

問い合わせもLINEで気軽に相談するところから始められるため、今利用者が急増中です。

仮想通貨の損益計算を丸投げしたいという方はぜひ一度使ってみてください。

▼【基本無料】仮想通貨の計算を丸投げ!!▼

無料ツール①仮想通貨の損益計算が10秒「クリプタクト(Cryptact)」

クリプタクトがおすすめな理由

・仮想通貨の損益計算サービスで利用者10万人以上(2024年4月時点)

・対応取引所数(121)、対応コイン数(20,082)、対応取引種類数で総合1位(専門家の相談室調べ)

・取引件数50件まで完全無料

クリプタクトは、対応コイン数が20,082種類(2024年4月現在)と他の仮想通貨損益計算サービスと比較してダントツで多いため、次に紹介するGtaxと並んでおすすめしている仮想通貨損益計算サービスです。

また、50件までの取引であれば無料で損益計算できるため、取引数が少ない人はいまのところ、永久に無料で使えます。

取引数が多い人でも、とりあえず無料で使いやすさを確認してみるのも良いと思います。

税理士である筆者がおすすめする方法は、次に紹介する「Gtax」と「クリプタクト」の両方を使ってみて使いやすい方を選択するという方法です。

クリプタクト公式:https://www.cryptact.com/

クリプタクトについて詳しく紹介している記事もありますのでよろしければご覧ください。

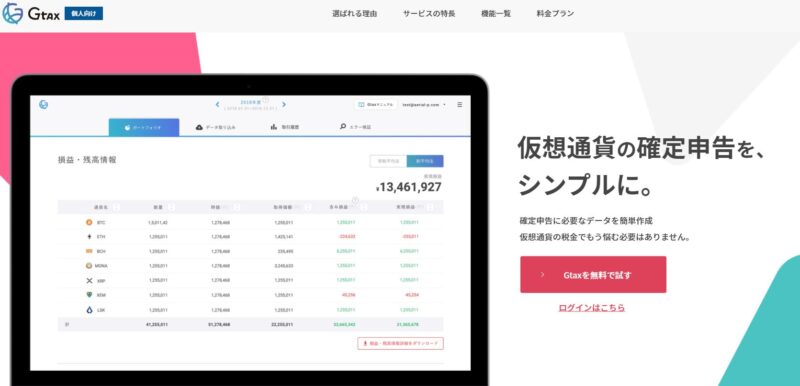

無料ツール②100件まで無料「Gtax(ジータックス)」

Gtaxがおすすめな理由

・ほとんどすべての国内外の取引所に対応(取引対応所数70以上2024年4月時点)

・多くの税理士事務所などで採用されてるから安心

・取引件数100件まで完全無料

Gtaxは、100件までの取引であれば無料で損益計算できるため、取引数が少ない人はいまのところ、永久に無料で使えます。

実際に利用者の口コミを見ていると、多くの方がそこまで頻繁に取引をしておらず、100件までということで、完全無料でGtaxを利用しているようです。

「仮想通貨で稼いだから、損益計算ツールに少しくらいお金をかけてもいい」という人もいるかもしれません。

ですが、「どんなに稼いでいる人でも、余計なものには一切お金をかけたくない」という人も多いのが現状です。

一般的に「取引数が少ない場合、無料」とされているツールは利用者が増えてきたら無料の範囲を狭めたり、値上げすることが多いです。

100件まで無料の間に登録しておいて損はないでしょう。

Gtax公式サイト:https://crypto-city.net/

Gtaxについて詳しく紹介している記事もありますのでよろしければご覧ください。

また、おすすめの仮想通貨損益計算ツールについての記事もありますのでよろしければご覧ください。

確定申告を自分でやるのはかなり面倒!!安い確定申告ソフトを使うべき

仮想通貨で利益が出ている人は税理士に依頼するという選択肢をとらないのであれば、

基本的に全員、自分で仮想通貨の損益計算をした上で、確定申告までしなければなりません。

また、事業所得を発生させるという節税をしたければ会計ソフトの導入はマストです。

そこで、筆者がおすすめする方法は、仮想通貨の損益計算を無料のGtaxで行い、確定申告を初年度無料のやよいオンラインを利用して行うという方法です。

👇今なら100件まで無料!!👇

~個人向けおすすめ会計ソフトまとめ~

| 弥生 オンライン  | マネー フォワード  | freee | |

| 費用面 (税込) | 初年度無料 年11,330円 ※やよいの青色申告 ※初年度無料キャンペーン利用時翌年度の年間利用料 | 初月無料 年11,880円 ※マネーフォワード確定申告 ※最も安いプラン | 初月無料 年12,936円 ※個人事業主向け ※最も安いプラン |

| 使いやすさ | 経験者向け | 経験者向け | 初心者向け |

| 機能面 | 機能充実 | 機能充実 | 機能充実 |

| 公式HP | https://www.yayoi-kk.co.jp/ | https://moneyforward.com/ | https://www.freee.co.jp/ |

おすすめの会計ソフト・アプリについては、こちらの記事も是非参考にしてみてください。

また、freeeとマネーフォワードについて専門家のインタビュー記事もありますので、こちらも是非参考にしてみてください。

仮想通貨でまともに税金を払うの大損!!現行の仮想通貨の税金計算は正直おかしい!!

ここまで、仮想通貨の税金、節税方法についてお伝えしてきました。

本当に仮想通貨の税金をまともに払っていくのはアホらしいと思った人も多いのではないでしょうか。

「仮想通貨の億り人が税金地獄なのはおかしい」と言われるのは、累進課税の影響が大きい

仮想通貨の税金計算はおかしいという話をよく聞きます。

筆者もそれは同感です。

その理由はまぎれもなく累進課税のせいです。

仮想通貨取引は、一般的には、多くに人が投資目的で行っています。

投資目的で行われている取引は他にも株やFXなどが代表的なものとしてありますが、その両方が税率が20%程度と一律なのです。

また、不動産投資についても、不動産の譲渡益に対する税率も、5年以下は40%程度、5年超は20%程度と一律になっています。

FXは雑所得だが、一律20%程度の分離課税

投資目的で行われている取引のうち、株や不動産は譲渡所得とされています。

譲渡所得は他の所得と合算されて累進課税になるようなことにはならないように、税金のルール上配慮がされています。

また、FXは昔は雑所得として、仮想通貨と同じように累進課税がかけられていましたが、

「全く同じ投資目的の株と、税金のルールが違うのは、おかしいということで、FXは、雑所得ではあるものの、株と同じように一律20%程度の税率の申告分離課税が採用されることになった」

という歴史があります。

仮想通貨もFXと同じ税制に変更される可能性が高い~暗号資産に係る税制改正~

実は、FXの流れが、仮想通貨についてもきています。

仮想通貨もFXと同じ投資目的で取引されているものなのだから、FXと税制が違うのはおかしいということが指摘されています。

仮想通貨(暗号資産)の税制をFXと同じ税制に変更しようという流れがきていることは確かです。

仮想通貨の節税対策として、利益がたくさん出ている人は売却や交換せずに税制変更がされるまで待っておいた方が良いということをお伝えしていたのは、

この税制改正がいずれくるだろうというところまできているからです。

仮想通貨の税金で注意すべきポイント

ここからは、仮想通貨の税金で注意すべきポイントを解説していきます。

仮想通貨の所得が20万円以下であれば確定申告は不要!

給与所得者が、年末調整を受ける会社以外の給与所得と雑所得の合計が20万円以下であれば、確定申告は不要とされています。

つまり、1社からしか給与を受け取っていないサラリーマンであれば、雑所得の合計が20万円以下であれば確定申告は不要です。

ですが、ほとんどの場合は、20万円以上稼いでいるか赤字かのどちからではないでしょうか。

ちなみに、赤字であれば当然確定申告する必要はありません。

所得が仮想通貨のみの人は、48万円(基礎控除)までであれば確定申告は不要

基礎控除というものがあり、仮想通貨のみの所得で所得合計が48万円以下であれば確定申告は不要になります。

したがって、給与所得があれば20万円以下、仮想通貨のみであれば48万円以下であれば確定申告は不要ということを覚えておきましょう。

取引所からの出金額ベースで損益計算をしている人が現状大半?!間違った認識が危険わけとは?!

よく、「取引所に100万円預けて、仮想通貨取引をやった結果、90万円になったから10万円損した」

なんてことを言っている人がいますが、これは税金計算では10万円損をしたと言えない可能性が高いため、気を付けないといけません。

仮想通貨の税金の計算をするときは、売却や交換の都度、利益または損失の計算をし、その1年間の合計が利益になっていたら、税金を払わなければなりません。

例えば、100万円で買ったコインの半分(50万円分)が80万円で売れたけど、

残りの50万円分のコインの価値が10万円になってしまい、そのまま寝かしていたとしましょう。

そうすると、税金計算における利益は+30万円(80万円-50万円=30万円)となってしまい、

トータルでは損をしているとしても、税金を払う必要がでてしまうわけです。

仮想通貨の損益発生タイミングは売却もしくは交換時

仮想通貨の損益計算の流れのところでも説明しましたが、仮想通貨の損益発生タイミングは売却もしくは交換時です。

1月1日から12月31日までの損益をこの売却もしくは交換時の発生タイミングをうまくコントロールして、節税をすることは有効な手段ですので、

何も考えずに、ただ売りたいから売る、交換したいから交換するというのは、節税をしたい人は絶対に避けた方が良いでしょう。

仮想通貨で稼いだ場合は、所得税だけじゃなく、住民税も発生する

仮想通貨で稼いだ場合は、確定申告をした上で、所得税を翌年の3月15日まで(コロナで期限が延長される場合あり)に納める必要があります。

ですが、実は住民税も納める必要があるのです。

住民税は、確定申告の情報をもとに各市町村から納付書というものが届き、期限内に銀行などで納める必要がありますが、支払う時期が所得税より遅いというのが注意ポイントです。

ですので、住民税の分はあらかじめ使わずに、貯金しておかなければなりません。

ちなみに、住民税は翌年の6月に一括で払う方法と翌年の6月から翌々年の1月にかけて4分割で払う方法の二つの方法があります。

くれぐれも仮想通貨で利益が沢山でたからといってそのお金を全部使ってしまわないように注意するようにしてください。

仮想通貨の所得隠しや脱税は、税務署が取引所データを見ればバレバレ

仮想通貨で稼いでいても、「所得税や住民税を払わない」、「どうせバレないだろう」と思っている人は多いのではないでしょうか。

しかし、正直仮想通貨の動きは、取引所のデータなどを見ることができる税務署には丸わかりです。

はっきりいって、稼いでいる人はかなり税務調査でやられると思います。

実際に2021年10月3日のニュースでも大規模な税務調査で、仮想通貨に関する脱税が指摘されています。

このニュースではなんと大規模な調査で14億円もの仮想通貨の脱税が指摘されています。

税務調査の指摘を受けるまで、所得税や住民税を払っていなかった人は、加算税や延滞税など、本来払うべき所得税以外に数10%の税金を余計に納めなければなりません。

バレないだろうということで、確定申告をしないということは絶対にやめてください。

仮想通貨取引は法人口座で行った方が節税になる

仮想通貨取引の利益は、法人で行った場合は、法人の他の利益と同じで、一律の税率(最高30%程度)となります。

さらに、法人の赤字と相殺することもできます。

したがって、仮想通貨取引を今から始めたいという人は、法人で行うのは非常に有効です。

特に、すでに事業をしている人であれば、法人化しておくことのメリットは大きくなるでしょう。

仮想通貨取引を「日本で行ったとしても海外の取引所を使えば税金を納めなくても良い」は大間違い

所得税は、日本の居住者であれば全員納める必要があります。

仮に海外の取引所を使ったとしても所得税や住民税は発生しますので、注意が必要です。

マイニングで発生した収益もしっかり税金がかかるので注意

あまり多くはないかもしれませんが、仮想通貨のマイニングという方法で稼いでいる人もいるかもしれません。

その場合には、マイニングの収益に対しても税金がかかります。

ただし、マイニングの場合は、マイニング機の購入費や電気代を必要経費にできます。

まとめ

仮想通貨の税金計算は初心者にはなかなか難しく頭を悩ますかもしれません。

しっかりと勉強し、税金計算と確定申告を乗り切りましょう。